Rửa tiền trong thời đại số

Công nghệ tài chính là con dao hai lưỡi, một mặt những phát minh trong lĩnh vực công nghệ tài chính đã nâng cao cách thức thực hiện giao dịch truyền thống và mang lại cơ hội to lớn cho các cá nhân và doanh nghiệp như thực hiện thanh toán nhanh và hiệu quả hơn. Tuy nhiên, nó cũng kéo theo các mối đe dọa rửa tiền mới liên quan đến việc sử dụng rộng rãi các thiết bị di động khiến cho tỷ lệ và tác động của tội phạm rửa tiền ngày càng gia tăng. Trong thời đại số, các hình thức, cách thức rửa tiền cũng có sự thay đổi.

Ngân hàng trực tuyến và tiền điện tử

Trên nền tảng ngân hàng trực tuyến, khi khách hàng kết nối với máy chủ của ngân hàng bằng mã ID cá nhân và mật khẩu cá nhân của mình, hệ thống sẽ tự động xác minh khách hàng. Với hệ thống này, những kẻ phạm tội tài chính có thể thực hiện các giao dịch mà không cần đến ngân hàng và điền vào nhiều mẫu đơn, khiến việc phạm tội trở nên dễ dàng hơn. Với khả năng truy cập này, ngân hàng cũng không thể xác minh danh tính của cá nhân thực sự truy cập vào tài khoản tại tổ chức tài chính. Ngoài ra, tội phạm tài chính có thể thực hiện hành động này ở bất cứ đâu trên thế giới và thực tế họ không hề đến ngân hàng nên ít có khả năng bị theo dõi hơn. Việc xác định các hoạt động rửa tiền được thực hiện bằng tiền điện tử cũng khó thực hiện hơn các hoạt động rửa tiền thật. Do đó, tội phạm tài chính thích thực hiện các hoạt động tiền điện tử hơn là tiền vật chất.

Thương mại điện tử

Những tiến bộ công nghệ trong thương mại điện tử đã làm cho việc xây dựng doanh nghiệp trực tuyến và ẩn chúng đằng sau các trang web bán hàng hợp pháp trở nên dễ dàng hơn. Do đó, những kẻ rửa tiền bắt đầu sử dụng các trang web thương mại điện tử để tận dụng lỗ hổng này và thực hiện các hoạt động của mình. Tội phạm tài chính sử dụng các con đường này được gọi là rửa tiền giao dịch, có thể được mô tả là rửa tiền của thời đại kỹ thuật số. Những kẻ rửa tiền giao dịch có thể kết nối với mạng mở rộng của các trang web thương mại điện tử không được khai báo, bí mật và bất hợp pháp, cũng như với mạng thanh toán của các nhà cung cấp dịch vụ.

Tiền kỹ thuật số

Mặc dù việc sử dụng tiền kỹ thuật số hoặc tiền mã hóa để rửa tiền phức tạp hơn so với các cách thức truyền thống, nhưng tội phạm sử dụng phương thức này ngày càng phổ biến do còn thiếu các quy định về phòng chống rửa tiền trong lĩnh vực này. Rửa tiền mã hóa có ba giai đoạn chính: (1) Sắp xếp (Placement): tiền mã hóa có thể mua bằng tiền pháp định hoặc các loại tiền mã hóa khác. Những đồng tiền này sau đó được trao đổi trên các sàn giao dịch không tuân theo luật phòng, chống rửa tiền. Trên các sàn giao dịch này, tiền dễ dàng bị rửa do được ẩn danh; (2) Che giấu (hiding): các giao dịch dựa trên tiền ảo có thể được theo dõi qua Blockchain nhưng trong hoạt động rửa tiền mã hóa, bọn tội phạm sử dụng dịch vụ ẩn danh để che giấu nguồn tiền, điều này khiến cho việc theo dõi rửa tiền không thực hiện được; (3) Hội nhập (Integration): đây là giai đoạn cuối của rửa tiền, khi đồng tiền bẩn không thể dễ dàng bị theo dõi. Tại thời điểm này, bọn tội phạm có thể tạo ra một công ty trực tuyến chấp nhận thanh toán bằng Bitcoin để biến tiền mã hóa bẩn thành tiền điện tử hợp pháp.

Cờ bạc trực tuyến và trò chơi điện tử trực tuyến

Sự phát triển của các trang web cờ bạc trực tuyến và trò chơi điện tử trực tuyến kéo theo nguy cơ rửa tiền gia tăng, do còn thiếu các quy định trong lĩnh vực này. Những kẻ rửa tiền mua hàng trong trò chơi bằng thẻ tín dụng bất hợp pháp và sau đó bán lại hàng này với giá thấp hơn thị trường chợ đen. Như vậy, chúng rửa sạch số tiền đen đang có và biến nó thành tiền sạch.

Mạng xã hội

Ngày nay, mọi người ngày càng dành nhiều thời gian hơn trên mạng xã hội. Do đó, tội phạm tài chính sử dụng các kênh truyền thông xã hội cũng ngày càng gia tăng. Những kẻ rửa tiền có thể thực hiện các chương trình kiếm tiền giả thông qua mạng xã hội và cố gắng lôi kéo mọi người tham gia vào các chương trình này.

Tội phạm thường chọn những người trẻ tuổi – không có tiền án tiền sự để giảm khả năng bị bắt trong khi giao dịch. Người tham gia nhận tiền từ tội phạm sau đó chuyển sang tài khoản ngân hàng của bên thứ ba thông qua chuyển khoản ngân hàng và số tiền nhận được, được chuyển thành tiền mặt. Sau đó, tiền này lại được chuyển đổi thành một loại tiền như Bitcoin. Do các giao dịch phức tạp nên quá trình rửa tiền kiểu này rất khó bị phát hiện.

Phòng chống rửa tiền bằng công nghệ tại Anh

Hồ sơ của Cơ quan Tội phạm Quốc gia (NCA) của Vương quốc Anh (UK) cho thấy chỉ riêng tại Anh, tội phạm đã thực hiện rửa số tiền lên tới 90 tỷ bảng Anh mỗi năm, tương đương khoảng 4% tổng sản phẩm quốc nội (GDP) (Mitchell MP, 2018). Hành vi phạm tội rửa tiền thường liên quan đến các trung tâm tài chính ngoài nước được gọi là "khu vực pháp lý bí mật", tạo ra các công ty vỏ bọc ở các vùng lãnh thổ hải ngoại của Anh (BOT) nhằm ngụy trang cho chủ sở hữu hưởng lợi đằng sau pháp nhân công ty được tiết lộ (Hatchard, 2014). Hoạt động rửa tiền ở Anh có liên quan đến tham nhũng; các biện pháp tăng cường chăm sóc khách hàng trong hệ thống ngân hàng và các tổ chức tài chính; chủ sở hữu hưởng lợi của các công ty vỏ bọc đặt tại BOT ít người biết đến; sự thiếu hiệu quả trong cơ chế chống rửa tiền của các ngân hàng, tổ chức tài chính, các doanh nghiệp và nghề nghiệp phi tài chính được chỉ định, các tổ chức phi tài chính được chỉ định và dịch vụ chuyển tiền (Hội đồng châu Âu, 2019).

Tại Anh, tình trạng rửa tiền đã tăng lên kể từ khi các chủ tài khoản ngân hàng trở thành nạn nhân của việc lạm dụng công nghệ kỹ thuật số và phương tiện truyền thông xã hội thông qua việc trở thành các con la chở tiền (money mules) (Europol, 2019). Con la chở tiền là những người cho phép tài khoản của họ trở thành nơi xử lý các khoản tiền của tội phạm có tổ chức, các khoản tiền bất hợp pháp sau khi có được một cách trực tiếp hoặc bằng phương thức điện tử thông qua dịch vụ chuyển phát nhanh hoặc đại lý chuyển tiền sẽ được chuyển đến tài khoản của các con la chở tiền. Khi bị phát hiện, hàng ngàn tài khoản ngân hàng bị đóng và chủ các tài khoản này bị kết án nhiều năm tù. Những người trong độ tuổi từ 41-60 và thanh thiếu niên dưới 25 tuổi đã được tuyển dụng thông qua các trang mạng xã hội như instagram và snapchat để rửa tiền cho các băng nhóm (BBC, 2019). Do những người trong độ tuổi này thường dễ dàng đồng ý chia sẻ chi tiết tài khoản ngân hàng của họ do không biết hoặc không được đào tạo về các vấn đề này.

Ở bước tiếp theo, tiền mặt sẽ được gửi vào tài khoản của họ để họ làm theo hướng dẫn. Sau đó, số tiền này sẽ được gửi vào một tài khoản ngân hàng khác, vì những người trẻ thường có thể không có tiền sử phạm tội về tội phạm tài chính nên họ có nhiều khả năng được các ngân hàng loại trừ các giao dịch đáng ngờ (Hughes, 2019).

Kỷ lục trong năm 2017 cho thấy, một số ngân hàng ở Anh đã tìm thấy 8.500 tài khoản con la chở tiền thuộc sở hữu của những người trẻ trong độ tuổi 14-21 và cũng tăng 35% số người trong độ tuổi từ 41 đến 60 mà không biết hậu quả của tội phạm rửa tiền thông qua việc chúng tạo điều kiện cho buôn bán người, ma túy và khủng bố (Sey, 2019). Theo Europol (2019), 7.520 giao dịch con la chở tiền đã được báo cáo, nhờ có những nỗ lực và cơ chế phòng chống rửa tiền của 650 ngân hàng và hơn 17 tổ chức tài chính, 12,9 triệu bảng đã được cứu khỏi tổn thất (Europol, 2019).

Ngoài ra, theo CipherTrace, 65% trong số 120 sàn giao dịch tiền điện tử phổ biến nhất có yêu cầu KYC kém và yếu (CipherTrace, 2019). Hơn nữa, tiền mã hóa đã giúp từ 100 - 200 trang web cờ bạc trên Internet cho phép đánh bạc thông qua tiền ảo, do đó, rất nhiều tội phạm được thanh toán bằng hình thức này (CipherTrace, 2019).

Trong năm 2018-2019, gian lận và lừa đảo xảy ra trong các nền tảng giao dịch trực tuyến sử dụng tiền mã hóa như Bitcoin và Litecoin đã tăng gấp ba lần để rửa tiền với tổng thiệt hại là 27 triệu bảng Anh cho các nạn nhân, những kẻ lừa đảo là những người thực hiện tội phạm mạng, buôn bán ma túy, súng và các mặt hàng bất hợp pháp khác trên khắp thế giới (Sey, 2019).

Do đó, Kho bạc, Cơ quan kiểm soát tài chính và Ngân hàng Anh đang làm việc cùng nhau để quản lý tài sản ảo trong các giao dịch tài chính. Sự xuất hiện của tiền mã hóa đã thay đổi hoàn toàn cách thức lưu giữ hồ sơ của hoạt động mã hóa trong thời đại kỹ thuật số vì Blockchain không lưu trữ thông tin liên quan cần thiết để xác định chủ tài khoản, vì đây là cách để che giấu danh tính thực của người dùng. Hơn nữa, cơ quan kiểm soát tài chính đã thực hiện các bước để nâng cao nhận thức của công chúng về những rủi ro liên quan đến tất cả các loại tiền mã hóa (Sey, 2019) và cảnh báo cho người tiêu dùng và các công ty về rủi ro rửa tiền với tiền mã hóa. Anh cũng đã ban hành lệnh cấm sử dụng tiền mã hóa để giao dịch do thiếu quy định và bảo vệ người tiêu dùng dẫn đến các hậu quả như rửa tiền, tài trợ khủng bố và trốn thuế (Sey, 2019). Ngân hàng Starling của Anh cũng đã cấm khách hàng của mình mua tiền mã hóa bằng thẻ ngân hàng hoặc nhận tiền từ những người bán tiền mã hóa.

Phòng, chống rửa tiền tại Việt Nam và khuyến nghị chính sách

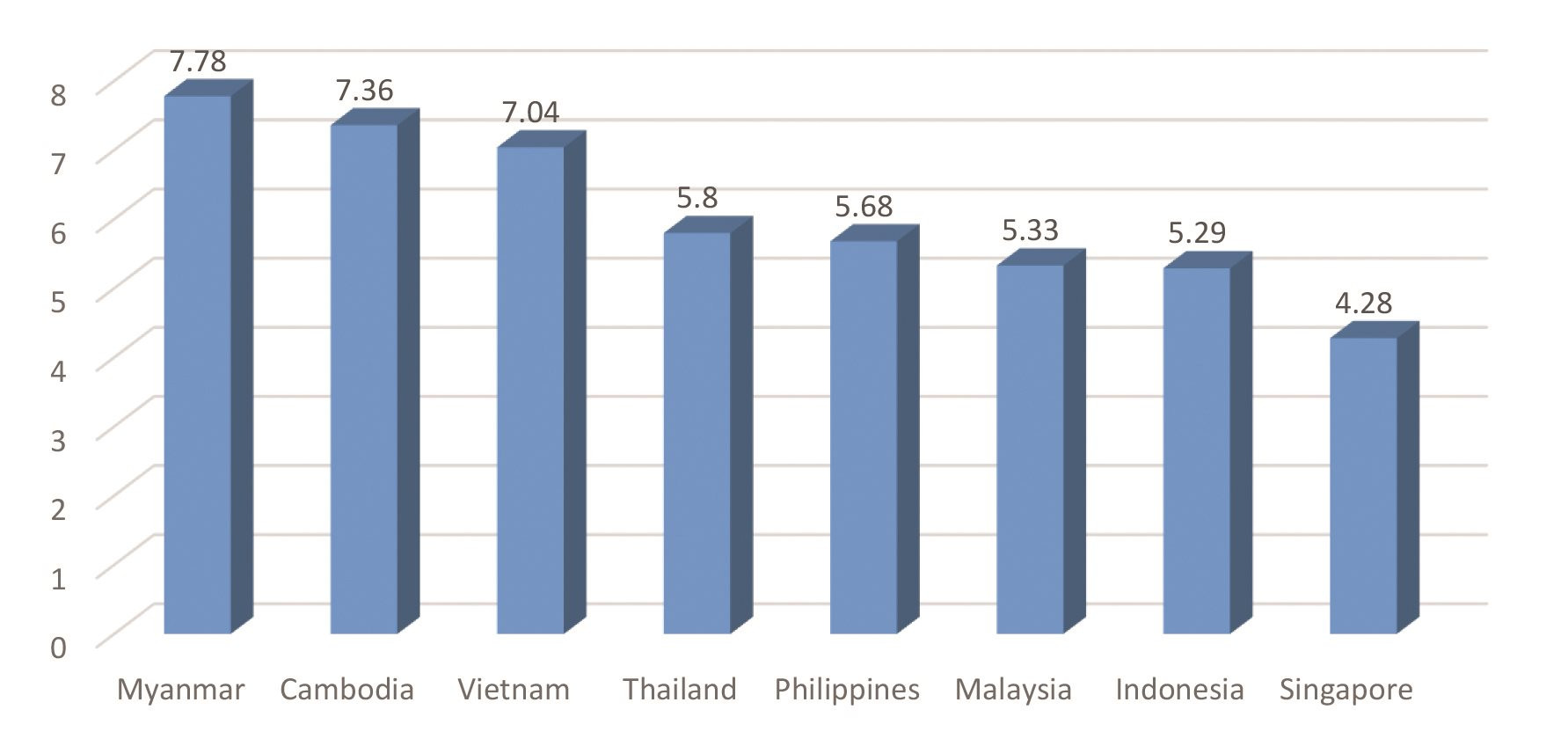

Sự phát triển của công nghệ số trong lĩnh vực tài chính - ngân hàng đặt Việt Nam trước những rủi ro rửa tiền ngày càng gia tăng. Theo đánh giá của Ủy ban Basel về phòng, chống rửa tiền, mức độ rủi ro rửa tiền ở Việt Nam hiện nay đang ở mức tương đối cao, đứng thứ 3 so với các nước trong khu vực với số điểm là 7,08/10.

Chỉ số phòng chống rửa tiền Basel

Nguồn: https://index.baselgovernance....

So với các khu vực khác trong hệ thống tài chính, ngân hàng được đánh giá là khu vực có tính dễ bị tổn thương về rửa tiền ở mức trung bình cao. Chính vì vậy, trong những năm qua, Việt Nam đã nỗ lực triển khai nhiều biện pháp để ngăn chặn tình trạng rửa tiền trong lĩnh vực ngân hàng.

- Luật Phòng, chống rửa tiền được ban hành ngày 18/6/2012 có hiệu lực thi hành từ ngày 1/1/2013 và các văn bản hướng dẫn thực hiện pháp luật phòng, chống rửa tiền. Mới đây nhất, ngày 15/11/2022, Luật Phòng, chống rửa tiền (sửa đổi) đã được Quốc hội thông qua. Luật sẽ có hiệu lực từ ngày 1/3/2023.

- Bộ luật hình sự số 100/2015/QH13 ngày 27/11/2015 (có hiệu lực từ ngày 1/1/2018) đã quy định chế tài hình sự hiệu quả, thích đáng và có tính răn đe trong các trường hợp không tuân thủ quy định phòng, chống rửa tiền.

- NHNN ban hành Sổ tay Thanh tra theo Quyết định số 857/QĐ-NHNN ngày 11/5/2022, trong đó có nội dung về thanh tra việc chấp hành quy định của pháp luật về phòng chống rửa tiền, tài trợ khủng bố, tài trợ phổ biến vũ khí hủy diệt hàng loạt

Bên cạnh đó, bản thân các NHTM cũng đã ban hành quy định nội bộ, hướng dẫn phù hợp với các quy định pháp luật về phòng, chống rửa tiền và phòng, chống tài trợ khủng bố nhằm bảo vệ cán bộ, nhân viên ngân hàng khi thực hiện báo cáo giao dịch đáng ngờ và các công việc có liên quan khác. Đồng thời, các NHTM cũng triển khai tập huấn, đào tạo kiến thức về phòng, chống rửa tiền cho các cán bộ chuyên trách về phòng, chống rửa tiền và các giao dịch viên.

Trong bối cảnh phòng, chống rửa tiền ngày càng đối mặt với nhiều thách thức với thủ đoạn tinh vi và mang tính toàn cầu, tác giả đề xuất một số khuyến nghị nhằm thực hiện tốt công tác phòng, chống rửa tiền như sau:

Thực hiện rà soát, sửa đổi và bổ sung các quy định liên quan đến các biện pháp về phòng, chống rửa tiền, đặc biệt tập trung vào yêu cầu nhận biết khách hàng (KYC/CDD), vấn đề chủ sở hữu hưởng lợi, các giao dịch chuyển tiền điện tử và công nghệ mới, thời gian báo cáo giao dịch đáng ngờ.... Để các cơ quan quản lý theo kịp các đổi mới đột phá và phát triển khuôn khổ pháp lý phù hợp để giải quyết các vấn đề phòng, chống rửa tiền do đổi mới công nghệ, cần có sự phối hợp liên tục giữa các cơ quan quản lý phòng, chống rửa tiền và các bên liên quan trong lĩnh vực công nghệ như: các chuyên gia công nghệ, các doanh nghiệp triển khai công nghệ và học thuật, cũng như các bên liên quan trong lĩnh vực tài chính để có thể thu thập và phân tích thông tin trực tiếp liên quan đến phương thức hoạt động của những kẻ rửa tiền.

Ứng dụng học máy trong phòng, chống rửa tiền do nền tảng của giám sát phòng chống rửa tiền là xác minh danh tính. Các tổ chức tài chính nên triển khai các công cụ kỹ thuật số với trí tuệ nhân tạo để xác minh danh tính, giám sát giao dịch và theo dõi các giao dịch đáng ngờ một cách linh hoạt, đặc biệt khi liên quan đến các giao dịch tiền kỹ thuật số. Hệ thống sử dụng trí tuệ nhân tạo có thể phân biệt liệu một giao dịch có thể là hành vi rửa tiền hay một hoạt động vô hại, ví dụ: một làn sóng chi tiêu đột ngột ở nước ngoài. Theo mục 48 (3) của Công ước Liên Hợp Quốc, để chống rửa tiền dựa trên kỹ thuật số thành công, các cơ quan liên quan về phòng, chống rửa tiền cần phải hết sức cẩn trọng, chi tiết trong cách tiếp cận và triển khai các giải pháp kỹ thuật số để phát hiện và theo dõi các hoạt động bất hợp pháp thông qua giám sát mạng.

Các NHTM cần tiếp tục phát triển và mở rộng nội dung các chương trình đào tạo tập huấn về phòng, chống rửa tiền, đảm bảo tất cả các cán bộ tuân thủ phòng, chống rửa tiền và nhân viên có liên quan được đào tạo đầy đủ và cập nhật kiến thức về phòng, chống rửa tiền, đặc biệt là các thủ đoạn rửa tiền trong sự phát triển của kỹ thuật công nghệ. Do các thủ đoạn rửa tiền trong thời đại số ngày càng tinh vi, khó phát hiện nên các chương trình tập huấn nên có sự tham gia, chia sẻ kinh nghiệm từ các chuyên gia quốc tế về các xu hướng, thủ đoạn mới, kỹ năng nghi ngờ, nhận biết, khai thác thông tin phục vụ cho việc đánh giá rủi ro, mô hình kiểm tra giám sát hiệu quả về phòng, chống rửa tiền trên thế giới.

Tài liệu tham khảo:

- CipherTrace, 2019, “Cryptocurrency Anti-Money Laundering Report, 2019 Q1”, https://ciphertrace.com/wp-con..., accessed 22 October 2019.

- Europol, 2019, “228 Arrests and over 3800 money mules identified in global action against money laundering”, https://www.europol.europa.eu/..., accessed 30 December 2019.

- Sey, M. 2019, “Can the fight against money laundering be won? A comparative analysis on the practical challenges in combating money laundering in the context of UK, Nigeria and Ghana”.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 3 và 4 năm 2023

TS. Vũ Thị Kim Oanh