| Thị trường chứng khoán Việt Nam: Làm gì để thu hút ‘'đại bàng’’ Thị trường chứng khoán Việt sôi động nhất khu vực Đông Nam Á Nhà đầu tư ngoại nắm giữ bao nhiêu cổ phần tại các ngân hàng nhà nước? |

Thị trường thiếu sự đa dạng về nhà đầu tư

Báo cáo mới nhất của Ngân hàng Thế giới (WB) về kinh tế Việt Nam đã đưa ra nhận định, thị trường cổ phiếu">cổ phiếu nước ta có tiềm năng to lớn để trở thành nguồn huy động tài chính quan trọng cho khu vực tư nhân.

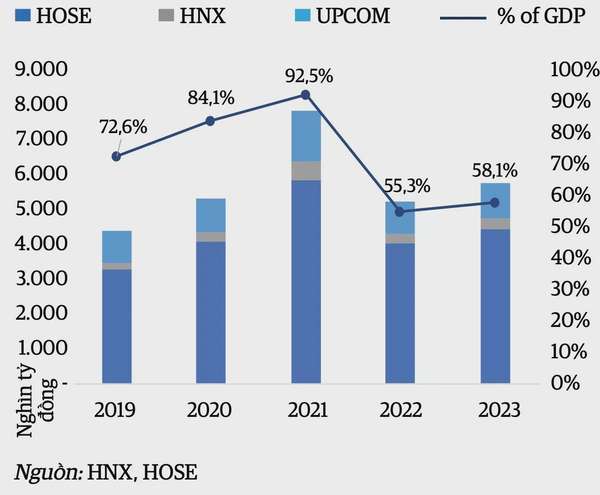

Nói về tiềm năng, giới phân tích cho biết, mức vốn hóa thị trường đã tăng từ 38% lên 58% trong thập kỷ qua, thậm chí còn đạt đỉnh lên đến 93% vào năm 2021.

Thị trường gồm 2 sàn giao dịch trong phạm vi quản lý nhà nước - Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HOSE) và Sở Giao dịch Chứng khoán Hà Nội (HNX) - với tổng mức vốn hóa lên đến 4.740 nghìn tỷ đồng, tương đương 198 tỷ USD; song song với một thị trường nữa dành cho các công ty đại chúng chưa niêm yết (UPCoM) khoảng 1.036 nghìn tỷ đồng - khoảng 43 tỷ USD.

margin:0px;" title="‘Nút thắt’ cần tháo gỡ để nâng hạng thị trường chứng khoán"> margin:0px;" title="‘Nút thắt’ cần tháo gỡ để nâng hạng thị trường chứng khoán"> |

| Mức vốn hóa thị trường cổ phiếu ở Việt Nam |

Tuy nhiên, mặc dù vốn hóa thị trường ở mức lớn, nhưng huy động vốn trên hai sàn giao dịch HOSE và HNX chưa đáng kể, bình quân đạt 37.000 tỷ đồng - khoảng 1,5 tỷ USD mỗi năm trong vòng 5 năm qua. “Chủ yếu qua chào bán thứ cấp, vượt trội chào bán đại chúng lần đầu (IPO)” - ông Ketut Ariadi Kusuma, Chuyên gia cao cấp về Khu vực tài chính của WB phân tích.

Theo đó, các hoạt động IPO diễn ra sôi động nhất trong các năm 2017 - 2018 nhưng sau đó giảm mạnh. Trong năm 2023, chỉ có 3 đợt IPO được thực hiện, huy động được 173 tỷ đồng, tương đương 7 triệu USD.

“Mặc dù đã có sự tăng trưởng đáng kể trong thập kỷ qua, thị trường vốn ở Việt Nam còn nhiều dư địa phát triển” - ông Ketut Ariadi Kusuma nhận định, đồng thời cho biết, thị trường cổ phiếu của Việt Nam thuộc dạng biến động nhất trong khu vực, do sự kết hợp cả yếu tố cung và cầu.

Về cung, mặc dù có đến 1.632 doanh nghiệp niêm yết hoặc đăng ký giao dịch, nhưng số lượng cổ phiếu có thể đầu tư lại tương đối nhỏ. Điều này thể hiện rõ ở việc, không chỉ quy mô các doanh nghiệp trên thị trường cổ phiếu Việt Nam nhỏ hơn so với nhiều quốc gia khác trong khu vực, mà lượng cổ phiếu sẵn có cũng chịu ảnh hưởng bất lợi bởi giới hạn tỷ lệ sở hữu vốn của nhà đầu tư nước ngoài áp dụng cho một số ngành. Điều này dẫn đến biến động giá mạnh khi các nhà đầu tư muốn mua hay bán cổ phiếu.

Về cầu, thị trường thiếu sự đa dạng về nhà đầu tư, do sự chi phối của các nhà đầu tư cá nhân, chiếm phần lớn 89% các giao dịch trong 5 năm qua. Các nhà đầu tư quốc tế tại Việt Nam chỉ chiếm tỷ trọng khoảng 10% giao dịch, trong khi tại các nền kinh tế khác trong nhóm 5 quốc gia có nền kinh tế lớn nhất ASEAN, con số này là 40%. “Nhà đầu tư cá nhân thường có hành vi bầy đàn với tầm nhìn ngắn hạn” - chuyên gia WB đánh giá.

Do đó, một cơ sở các nhà đầu tư rộng hơn và đặc biệt là gia tăng sự hiện diện của các nhà đầu tư tổ chức, sẽ giúp ổn định giá cổ phiếu. Đồng thời, khi tất cả các quỹ hưu trí, các công ty bảo hiểm và quỹ đầu tư đại chúng đều có những cân nhắc khác nhau khi tham gia hay rời khỏi thị trường, quyết định mua hay bán của một loại hình nhà đầu tư sẽ ảnh hưởng ít hơn đến giá thị trường. Vì sức khỏe của thị trường cổ phiếu thường được coi là thước đo cho nền kinh tế thị trường của một quốc gia, điều hết sức quan trọng là cần duy trì quỹ đạo tăng trưởng dài hạn với ít biến động hơn.

|

| Việc nâng hạng lên “thị trường mới nổi” sẽ là động lực quan trọng để thị trường chứng khoán của Việt Nam được công nhận là có khả năng đầu tư |

Nâng giới hạn tỷ lệ sở hữu của nhà đầu tư nước ngoài

Với khát vọng trở thành quốc gia thu nhập cao, theo giới chuyên gia, thời gian tới, Việt Nam cần thu hút đầu tư quốc tế ở mức đáng kể để tạo động lực tăng trưởng trong dài hạn.

Theo ông Ketut Ariadi Kusuma, trong bối cảnh quy mô cơ sở các nhà đầu tư trong nước còn nhỏ, Việt Nam cần thêm sự hỗ trợ của các nhà đầu tư danh mục quốc tế. Hiện nay, Việt Nam được MSCI và FTSE Russell - 2 trong số những tổ chức xếp hạng chỉ số lớn nhất thế giới dựa trên số vốn theo dõi các chỉ số của họ - xếp hạng là “thị trường cận biên”.

Việc nâng hạng lên “thị trường mới nổi” sẽ là động lực quan trọng để thị trường chứng khoán của Việt Nam được công nhận là có khả năng đầu tư, xét đến khả năng tiếp cận của nhà đầu tư nước ngoài, cũng như lượng cổ phiếu có đủ quy mô và thanh khoản để trở nên hấp dẫn. Để đạt được nâng hạng này, ông Ketut Ariadi Kusuma chỉ rõ các bước Việt Nam cần thực hiện trong những lĩnh vực chính như:

Thứ nhất, ký quỹ và phong tỏa chứng khoán trước giao dịch. Trước một giao dịch bất kỳ, bên mua phải có sẵn tiền và bên bán phải nắm giữ sẵn chứng khoán, khiến cho tiền mất khả năng lưu động và cản trở giao dịch hiệu quả của các nhà đầu tư tổ chức, do họ phải chuyển tiền đến/từ các quốc gia khác hoặc liên tục phải tái cân đối các danh mục của họ. Việc loại bỏ thông lệ ký quỹ trước giao dịch là hết sức quan trọng để thu hút các nhà đầu tư quốc tế lớn.

Thứ hai, là giới hạn tỷ lệ sở hữu vốn của nhà đầu tư nước ngoài và tỷ lệ cổ phiếu tối đa nhà đầu tư nước ngoài được phép sở hữu. Hiện, Việt Nam đặt ra giới hạn tỷ lệ sở hữu vốn của nước ngoài trong các doanh nghiệp, vì nhiều khi giới hạn tỷ lệ sở hữu của nước ngoài được xác định từ 30 - 50%, nên nhà đầu tư nước ngoài không thể tìm được chứng khoán để mua nếu không phải trả chênh ở mức cao. Cổ phiếu của các ngân hàng đặc biệt bị ảnh hưởng do giới hạn tỷ lệ sở hữu nước ngoài tương đối thấp (30%), trong khi các ngân hàng chiếm tỷ lệ lớn trong các chỉ số chứng khoán chính (VN30), vì vậy thường là mục tiêu đầu tư của các nhà đầu tư lớn.

Ông Ketut Ariadi Kusuma khuyến nghị, nâng giới hạn tỷ lệ sở hữu của nhà đầu tư nước ngoài hoặc tạo ra phương án thay thế cho cổ phiếu đã chạm giới hạn, chẳng hạn thông qua chứng chỉ lưu ký không có quyền biểu quyết (NVDR) sẽ giúp xử lý được hạn chế đó.

Thứ ba, tiếp cận thông tin công bằng. Để đảm bảo sân chơi công bằng, các nhà đầu tư nước ngoài cần được tiếp cận thông tin và tin tức thị trường cùng thời điểm như các nhà đầu tư trong nước. Đối với các doanh nghiệp lớn, điều này có nghĩa là đặt ra yêu cầu bắt buộc công bố thông tin bằng ngôn ngữ tiếng Anh và từng bước triển khai Chuẩn mực báo cáo tài chính quốc tế (IFRS).

Duy Minh - Ngân Thương