Nỗ lực vượt qua khó khăn

Cuối tháng 3, hệ thống của Vndirect đã bị tấn công bởi một tổ chức quốc tế. Điều này dẫn đến việc hệ thống giao dịch không thể truy cập được và phải tạm ngừng toàn bộ các hoạt động giao dịch trong thời gian hơn một tuần. Trong bối cảnh trên, thị phần môi giới Q1.24 của VND đã giảm xuống còn 6,01%, mức thấp nhất trong nhiều năm.

Lượng tiền gửi của khách hàng tại VND cũng đã giảm 10% kể từ đầu năm trong khi hầu hết các đối thủ đều ghi nhận tăng. Chúng tôi cho rằng, tuy đã được khắc phục nhưng sự cố này đã và đang đặt ra một thách thức đối với VND trong việc xây dựng lại uy tín và hình ảnh trong mắt khách hàng.

Với định hướng tập trung vào khách hàng cá nhân, việc tăng vốn là cấp thiết để VND có thể khai thác mảnh đất màu mỡ “cho vay margin".

cổ phiếu VND được khuyến nghị mua với upside 20%" style="max-width:100%; padding:0px; margin:0px;" title="Nóng lại đường đua tăng vốn, cổ phiếu VND được khuyến nghị mua với upside 20%"> cổ phiếu VND được khuyến nghị mua với upside 20%" style="max-width:100%; padding:0px; margin:0px;" title="Nóng lại đường đua tăng vốn, cổ phiếu VND được khuyến nghị mua với upside 20%"> |

Hiện nay, VND đang chuẩn bị cho đợt tăng vốn mới, sẵn sàng đón làn sóng nhà đầu tư cá nhân trong nửa cuối năm 2024 và bổ sung vốn cho hoạt động tự doanh. Theo đó, doanh nghiệp có kế hoạch chào bán 244 triệu cổ phiếu cho cổ đông hiện hữu với tỷ lệ 5:1, mệnh giá 10.000 VND/cp. Đồng thời, VND dự kiến sẽ phát hành 61 triệu cổ phiếu để trả cổ tức năm 2023 với tỷ lệ 5%. Nếu được UBCKNN chấp thuận và thực hiện thành công cả 2 phương án, dự kiến vốn điều lệ của VND sẽ được nâng lên hơn 15.200 tỷ đồng.

Doanh thu và LNTT Q1.24 của VND đạt lần lượt 1.385 tỷ (+7% YoY) và 767 tỷ (+347% YoY). Kết quả kinh doanh tuy tăng mạnh so với cùng kỳ tuy nhiên không còn giữ được đà tăng của 4 quý liền trước.

Mặc dù vậy, biên lợi nhuận gộp vẫn tiếp tục được cải thiện qua từng quý, đạt 78% trong quý vừa qua nhờ sự hồi phục của mảng tự doanh và cho vay margin. Nhìn chung, các mảng kinh doanh của VND đều ghi nhận kết quả kinh doanh tương đối khả quan.

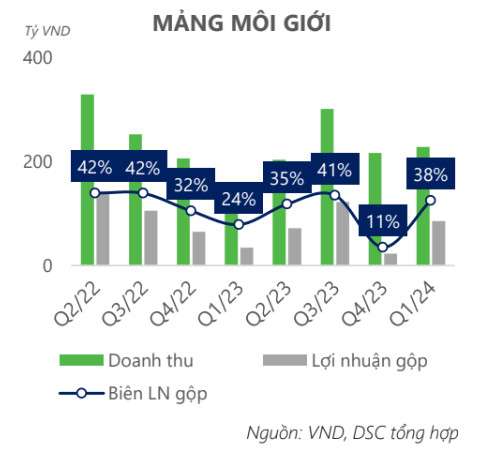

Kết thúc Q1.24, mảng môi giới mang lại doanh thu 228 tỷ (+56% YoY), lợi nhuận gộp đạt 86 tỷ (+149% YoY). Thị trường giao dịch tương đối sôi động trong 3 tháng đầu năm đã giúp kết quả kinh doanh mảng môi giới cải thiện đáng kể, biên lợi nhuận hồi phục về gần mức 40%.

Trong bối cảnh các CTCK cạnh tranh khốc liệt, tuy vẫn nằm trong top 5 nhưng thị phần của VND tại HOSE đã giảm mạnh từ 6,64% xuống 6,01%. Một phần lý do đến từ việc hệ thống giao dịch của VND phải ngừng hoạt động trong tuần giao dịch cuối cùng của tháng 3 do bị hacker tấn công.

|

Sức khỏe tài chính khá lành mạnh

Kết thúc Q1.24 dư nợ margin không thay đổi nhiều so với đầu năm, đạt 9.958 tỷ. Tuy dư nợ margin thuộc top đầu ngành, con số này vẫn còn cách khá xa so với mức đỉnh của năm 2022.

Tỷ lệ dư nợ/VCSH hiện đang ở mức thấp, chỉ khoảng 58% do thời gian qua VND đã tích cực tăng vốn. Dư địa cho vay của VND nói riêng và các CTCK nói chung vẫn đang khá rộng mở, nhất là khi cuộc đua tăng vốn đang nóng trở lại trong năm 2024.

Lợi nhuận tự doanh của VND tăng mạnh lên 669 tỷ (+66% YoY) trong quý vừa qua, chủ yếu đến từ lãi ròng của các TSTC FVTPL.

Lãi ròng từ bán FVTPL đạt 297 tỷ, tăng tới 49% so với cùng kỳ do lãi đột biến từ bán trái phiếu và chứng chỉ quỹ niêm yết. Khoản lãi ròng đánh giá lại các cổ phiếu cũng đã cải thiện tương đối mạnh theo đà tăng của VNIndex.

Tỷ trọng trái phiếu trong danh mục lớn nên hoạt động mua bán trái phiếu của VND diễn ra tương đối sôi động. Tuy nhiên, việc nắm giữ nhiều trái phiếu cũng khiến cho khoản phải thu cổ tức/lãi các TSTC liên tục tăng trong các năm gần đây và chưa có dấu hiệu dừng lại. Đây là một yếu tố cần theo dõi để xác định thời điểm dòng tiền đầu tư của VND được cải thiện.

Kết thúc Q1.24, tổng nợ vay của VND ghi nhận 19.054 tỷ, giảm 10% so với đầu năm. VND đã tất toán xong khoản vay bằng trái phiếu dài hạn với giá trị 400 tỷ. Vì vậy cơ cấu nợ vay hiện nay toàn bộ đều là ngắn hạn, gồm 18.645 tỷ vay ngân hàng và 400 tỷ trái phiếu ngắn hạn.

Việc giảm nợ vay đã giúp tỷ lệ nợ vay/VCSH giảm còn 1,1 lần, đây là mức đòn bẩy thấp nhất từ trước đến nay của VND. Khả năng thanh toán nhanh cũng ở mức an toàn là 2,1 lần. Nhìn chung VND có sức khỏe tài chính khá lành mạnh.

DSC cho rằng sự tăng trưởng của hoạt động cho vay margin và các cổ phiếu trong danh mục đầu tư sẽ là động lực tăng trưởng chính của VND trong năm 2024. DSC ước tính doanh thu hoạt động và lợi nhuận trước thuế năm 2024 sẽ đạt lần lượt 7.075 tỷ (+9% YoY) và 2.618 tỷ (+5,1% YoY).

Năm 2023, VND chi trả cổ tức bằng cổ phiếu với tỉ lệ 5%, đồng thời có kế hoạch chào bán 244 triệu cổ phiếu cho cổ đông hiện hữu với tỷ lệ 5:1 với mục đích tăng vốn điều lệ. Nếu thực hiện thành công cả hai phương án, vốn điều lệ của VND sẽ được nâng lên 15.223 tỷ, bước chân vào top 2 CTCK có vốn điều lệ lớn nhất.

|

P/B của VND tại giá đóng cửa ngày 17.05.2024 đạt 1,49 lần, thấp hơn trung bình 5 năm (1,68 lần) và trung bình ngành Chứng khoán (1,7x lần). DSC khuyến nghị nhà đầu tư cân nhắc giải ngân ở vùng P/B hợp lý 1,42-1,45 lần.

BVPS 2024 dự kiến đạt 15.800 VND/cp, P/B forward là 1,6x lần. Giá mục tiêu của cổ phiếu VND 2024 là 25.200 VNĐ/cp, upside 20% so với giá đóng cửa ngày 09.05.2024 là 21.050 VND/cp.

|

| Một chu kỳ tăng giá mới với cổ phiếu đá Vicostone (VCS)? TPS kỳ vọng cổ phiếu VCS có thể tiếp tục giữ vững xu hướng tăng này khi các phiên gần đây, thanh khoản tăng đột ... |

| Giá heo kéo cổ phiếu DBC, công ty chứng khoán cũng chỉ ra tiềm năng rất lớn Đà tăng mạnh của cổ phiếu đầu ngành chăn nuôi này được cho là nhờ biến động của giá heo hơi trong nước. |

| Hé lộ những cổ phiếu có tiềm năng tăng trưởng từ dự án mới của doanh nghiệp Trong báo cáo mới đây, nhóm phân tích Công ty CP chứng khoán Agribank (Agriseco Research) đã đưa ra gợi ý những cổ phiếu có ... |

Linh Đan