margin:0px;" title="Những thương vụ "> margin:0px;" title="Những thương vụ "> |

| SHB đang muốn bán 20% cổ phần cho đối tác ngoại. |

Theo Reuters, Ngân hàng Thương mại Cổ phần Sài Gòn – Hà Nội (SHB, HOSE: SHB) đang tìm kiếm một đối tác chiến lược có thể sở hữu 20% cổ phần của nhà băng này. Mức định giá tiềm năng có thể dao động từ 2 - 2,2 tỷ USD. Thoả thuận dự kiến sẽ được hoàn tất trong năm nay hoặc đầu năm 2024 nếu được sự chấp thuận của Ngân hàng Nhà nước.

Các nguồn thạo tin của Reuters cho biết, các nhà đầu tư tiếp cận SHB đến từ Hàn Quốc và Nhật Bản. Hiện, SHB có hơn 3 tỷ cổ phiếu đang lưu hành; như vậy ước tính theo giá trị thương vụ, định giá cho mỗi cổ phiếu SHB ở mức là 3,5 USD, tương đương 92.000 đồng/cp.

Cũng theo những nguồn tin này, SHB muốn hợp tác dài hạn với các đối tác ngoại và khai thác sự quan tâm ngày càng tăng của các nhà đầu tư Hàn Quốc và Nhật Bản đối với lĩnh vực ngân hàng Việt Nam.

Phía SHB cho biết, ngân hàng này đang trao đổi với một cố vấn tài chính để để tiến hành các cuộc thảo luận nhằm tìm kiếm đối tác chiến lược. Tuy nhiên, quá trình đàm phán đang diễn ra và chưa đi đến quyết định cuối cùng. Theo đó, danh tính các bên tham gia vẫn trong vòng bí mật.

Trả lời Reuters, đại diện SHB nhấn mạnh: “SHB đang tích cực tìm hiểu cơ hội với tất cả các đối tác, không chỉ các đối tác châu Á nhằm thực hiện mục tiêu mang lại lợi ích cao nhất cho ngân hàng và các cổ đông”.

Trước đó, ĐHCĐ thường niên năm nay, Chủ tịch SHB Đỗ Quang Hiển từng cho biết, chiến lược của nhà băng là chọn đối tác có thể đi cùng trong dài hạn 15-20 năm, tham gia cùng ngân hàng trong cả việc quản trị điều hành, công nghệ, chứ không chỉ là đầu tư vốn.

Hiện, SHB có giá trị vốn hóa thị trường là 1,7 tỷ USD (39.915 tỷ đồng) với cổ đông lớn nhất là Tập đoàn T&T.

Trước đó, SHB đã nhận Ngân hàng Nhà nước chấp thuận tăng vốn điều lệ tối đa thêm 5.971,6 tỷ đồng theo hai phương án tăng vốn điều lệ mà ĐHĐCĐ của nhà băng này thông qua. Sau khi thực hiện 2 phương án trên, vốn điều lệ của SHB sẽ tăng từ 30.674 tỷ đồng lên mức 36.645 tỷ đồng.

|

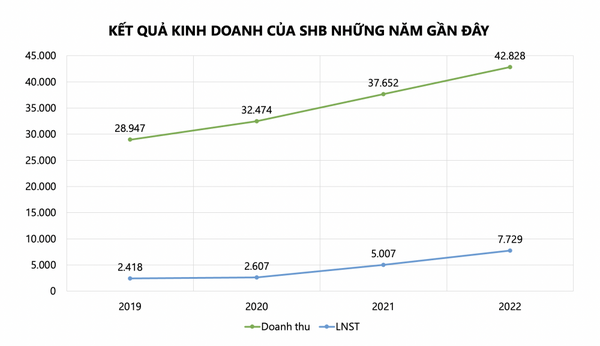

| Kết quả kinh doanh của SHB những năm gần đây |

Năm 2023, SHB đặt mục tiêu lợi nhuận trước thuế trên 10.600 tỷ đồng, tăng 9,67%; tổng tài sản tăng trưởng 10,09%; huy động vốn thị trường 1 tăng 14,78%; dư nợ cấp tín dụng tăng 14%. Tỷ lệ cổ tức dự kiến 15% và qua đó dự kiến vốn điều lệ đạt trên 40.000 tỷ đồng.

Kết thúc 3 tháng đầu năm, tổng tài sản của ngân hàng này đã đạt 570.194 tỷ đồng. Huy động vốn thị trường 1 đạt 440.359 tỷ đồng. Dư nợ cấp tín dụng đạt 422.175 tỷ đồng. Tổng thu nhập hoạt động (TOI) đạt 6.204 tỷ đồng, tăng 32,2%. Lãi thuần đạt 4.994 tỷ đồng, tăng trưởng 35% so với cùng kỳ năm trước, thuộc nhóm ngân hàng có tăng trưởng lãi thuần cao nhất hệ thống trong quý I. Với kết quả đó, dù lập dự phòng rủi ro gấp gần 3 lần cùng kỳ, SHB vẫn đạt lợi nhuận trước thuế 3.620 tỷ đồng.

Mới đây, SHB vừa hoàn tất chuyển nhượng 50% vốn điều lệ SHB Finance cho đối tác Thái Lan Krungsri trong lộ trình thoái 100% vốn theo thương vụ được ký kết trước đó. Ba năm tiếp theo, SHB sẽ tiến hành chuyển nhượng toàn bộ 50% cổ phần còn lại cho Krungsri theo thỏa thuận.

Ngân hàng Việt "hút" vốn ngoại

Trên thực tế, những năm gần đây, các nhà đầu tư ngoại, đặc biệt là các nhà đầu tư đến từ Nhật Bản và Hàn Quốc liên tục tìm kiếm cơ hội đặt chân vào thị trường ngân hàng Việt Nam. Mặt khác, trong bối cảnh nền kinh tế chậm lại, vốn ngân hàng bị đè nặng bởi tình trạng bất ổn của lĩnh vực bất động sản, các ngân hàng Việt Nam cũng đang tăng cường cơ sở vốn để xây dựng bộ đệm vững chắc.

Cuối tháng 3 vừa qua, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) đã bán 15% cổ phần cho Ngân hàng Sumitomo Mitsui Banking Corporation (SMBC), thuộc Tập đoàn tài chính Sumitomo Mitsui Financial Group của Nhật Bản, thông qua một đợt phát hành cổ phiếu riêng lẻ. Thương vụ này có giá trị lên tới 1,5 tỷ USD (tương đương khoảng 35.900 tỷ đồng), xác lập kỷ lục mới của ngành ngân hàng.

Trước VPBank, thỏa thuận đầu tư chiến lược lớn nhất thuộc về thương vụ giữa Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) và KEB Hana Bank. Năm 2019, nhà đầu tư Hàn Quốc này đã “rót” hơn 20.000 tỷ đồng để mua 15% cổ phần BIDV.

Hồi năm 2011, một định chế tài chính đến từ Nhật Bản là Mizuho Bank đã đầu tư 567,3 triệu USD để đổi lấy 15% cổ phần của Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank). Đầu năm 2023, HĐQT Vietcombank đã thông qua việc chào bán riêng lẻ 307,6 triệu cổ phiếu, tương đương 6,5% tổng số cổ phần lưu hành, cho Mizuho (46,1 triệu cổ phiếu) và các nhà đầu tư khác (261,4 triệu cổ phiếu).

Năm 2022, một nhà đầu tư Nhật Bản khác là Aozora Bank đã mua vào 15% cổ phần của Ngân hàng TMCP Phương Đông (OCB). Thương vụ này có giá trị khoảng 139 triệu USD, tương đương hơn 3.200 tỷ đồng; là động lực giúp OCB nâng vốn điều lệ từ 7.898 tỷ đồng lên 8.767 tỷ đồng, cán mốc vốn hoá hơn 1 tỷ USD.

| Lãi suất ngân hàng VietinBank tháng 7/2023: Tiếp tục giảm lãi suất tiền gửi tại nhiều kỳ hạn Theo ghi nhận mới nhất trong tháng 7/2023, Ngân hàng TMCP Công Thương Việt Nam (VietinBank) đã công bố khung lãi suất tiết kiệm trong ... |

| Các tổ chức tín dụng dự báo tăng trưởng tín dụng năm 2023 đạt 12,5% Các tổ chức tín dụng kỳ vọng tăng trưởng tín dụng của hệ thống ngân hàng tăng 4,4% trong quý III và tăng 12,5% trong ... |

| Khó khăn nhất đã qua đi, cổ phiếu ngân hàng hứa hẹn sẽ tỏa sáng Cổ phiếu ngân hàng có tháng 6 đầy tích cực và khởi sắc khi thị giá và thanh khoản đều tăng đáng kể, triển vọng ... |

Thái Hà