Trước diễn biến này, chúng tôi đã tổng hợp dữ liệu và định giá của các cổ phiếu nhóm ngành BĐS trong 10 năm trở lại đây (2011-2021), với mong muốn gửi đến các bạn đọc một số phân tích có giá trị giúp hỗ trợ đưa ra quyết định đầu tư của mình.

Index các cổ phiếu ngành BĐS tương quan theo chu kỳ BĐS thực tế bên ngoài

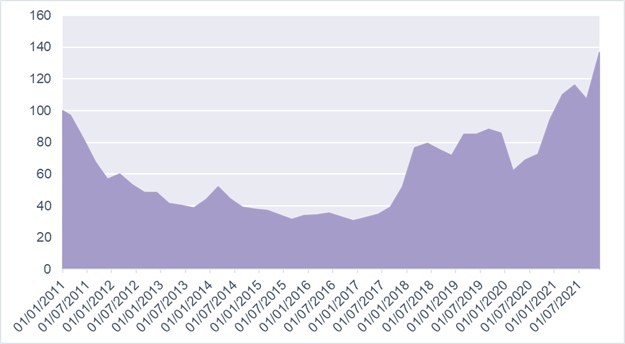

Tổng hợp các dữ liệu giao dịch và phân ngành của TCData và FinnGroup, sử dụng phương pháp tính Index tương tự VN-Index, chúng tôi đã thử dựng nên một chỉ số Index ngành BĐS giả lập của các công ty niêm yết (“Index ngành BĐS’) như hình dưới đây. Để đơn giản hóa một số thông tin, dữ liệu này dựa trên thời điểm cuối quý các năm, với mốc điểm Index = 100 (Po) được xét tại thời điểm 1/1/2011.

|

| Index giả lập các cổ phiếu ngành Bất động sản (2011-2021) |

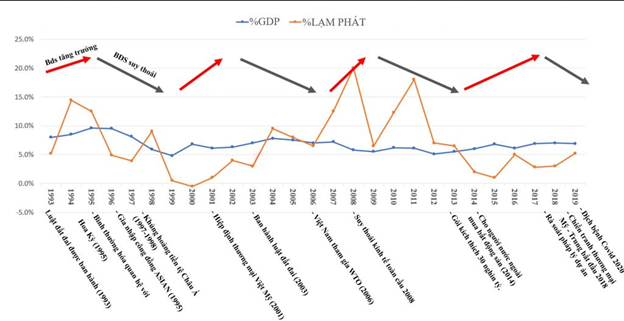

Lục lại lịch sử, từ năm 2011 trở đi là một giai đoạn khá khó khăn của thị trường chứng khoán (TTCK), đi liền với khủng hoảng kinh tế thế giới, các chỉ số VNIndex và HNXIndex liên tục dò đáy. Tuy nhiên, chúng ta có thể thấy một số điểm tương đồng với chu kỳ BĐS như hình dưới đây:

|

| Tóm tắt chu kỳ thị trường BĐS Việt Nam theo các yếu tố ảnh hưởng chính |

Có thể thấy, mặc dù TTCK giai đoạn 2011-2016 khá khó khăn, Index ngành BĐS đã có một nhịp tăng khá tốt tương đồng với thị trường bên ngoài và nhanh ch óng đạt đỉnh vào khoảng nửa đầu năm 2014. Tiếp theo, đồng hành với con sóng lớn TTCK 2017, Index ngành BĐS tiếp tục tăng mạnh trong giai đoạn này và đạt đỉnh đầu năm 2020 trước khi điều chỉnh do COVID-19. Điều đáng chú ý là, dù thị trường BĐS suy thoái trong giai đoạn 2017-2019, Index ngành BĐS vẫn tăng trong vòng 4 năm trở lại đây.

Cần lưu ý rằng đầu tư vào cổ phiếu và vào BĐS là 2 lựa chọn “thay thế” cho nhau khi phân bổ tài sản. Có thể đưa ra một kết luận sơ bộ, diễn biến Index ngành BĐS phụ thuộc lớn hơn vào diễn biến của TTCK nói chung. Khi xét tương quan với chu kỳ BĐS bên ngoài, các cổ phiếu ngành này có xu hướng tăng mạnh hơn khi cơn sóng BĐS mới manh nha và sẽ điều chỉnh nhanh trước thị trường ngoài.

Định giá các cổ phiếu ngành BĐS như thế nào?

Các doanh nghiệp BĐS có những đặc thù định giá rất riêng dẫn đến dòng tiền và lợi nhuận không ổn định. Do đó, việc sử dụng phương pháp Price to Earnings Ratio" data-glossary-def="Tỷ lệ giá cổ phiếu trên thu nhập - chỉ số định giá phổ biến nhất.">P/E hay FCFF được cho là không phù hợp so với phương pháp RNAV (giá trị tài sản ròng, đánh giá lại các khoản mục tài sản mà công ty đang nắm giữ).

Điều này dẫn đến việc nhiều công ty BĐS sở hữu nhiều “cua” quỹ đất hiện đang được quan tâm đặc biệt, dù khả năng hoàn thiện pháp lý để triển khai dự án, năng lực khai thác hay thời điểm có lợi nhuận thu về là chưa rõ hàng.

Mặc dù không hiệu quả bằng RNAV, chúng tôi cho rằng P/B cũng là một phương pháp thể hiện được phần nào định giá công ty, dựa trên giá trị của các tài sản mà công ty đang nắm giữ có thể thấy trên sổ sách, đặc biệt là hàng tồn kho, tài sản dở dang dài hạn, quyền phát triển dự án.

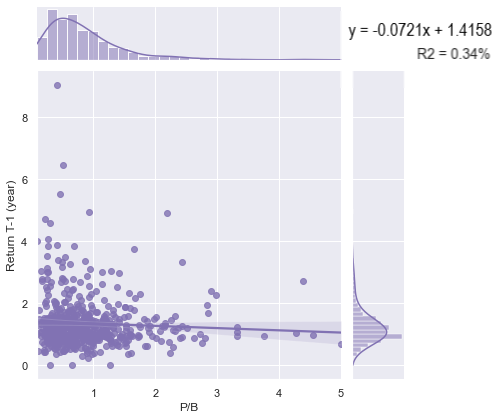

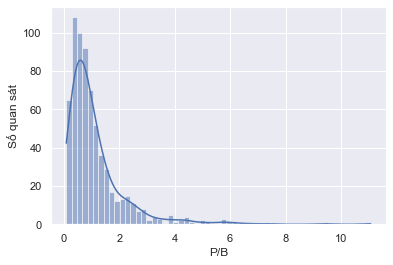

Do đó, chúng tôi đã thu thập dữ liệu giao dịch và định giá theo phương pháp P/B trong quá khứ 10 năm của 100 cổ phiếu BĐS có vốn hóa lớn nhất thời điểm hiện tại, đánh giá tương quan giữa giá trị P/B tại thời điểm cuối năm T và tỷ suất lợi nhuận nếu đầu tư cổ phiếu 1 năm sau đó (T+1). Kết quả như hình dưới đây:

margin-left: auto; margin-right: auto;" /> margin-left: auto; margin-right: auto;" /> |

|

| Đồ thị phân bổ giá trị P/B và tương quan giữa P/B và tỷ suất đầu tư 1 năm sau |

Hình trên cho thấy, việc mua cổ phiếu của P/B cao phần nào sẽ ảnh hưởng âm (thể hiện qua hệ số âm trong phương trình hồi quy) đến tỷ suất lợi nhuận đầu tư 1 năm sau đó, tuy nhiên mức độ tương quan (thể hiện qua chỉ tiêu R2) là không quá rõ rệt.

Mặt khác, trong lịch sử 10 năm, giá trị P/B của top 100 các cổ phiếu BĐS phần lớn ở mức dưới 4.x, vỏn vẹn vài lần cao hơn mức 6.x và chưa bao giờ vượt quá 10.x. Điều này cảnh báo các nhà đầu tư khi hiện tại, có nhiều cổ phiếu BĐS vốn hóa vừa và nhỏ đã ở mức P/B hơn mức 4.x, cá biệt có một số cổ phiếu ở mức trên 10.x

|

Nhìn lại diễn biến 10 năm TTCK, có thể thấy nhóm cổ phiếu ngành BĐS là ngành có tính chu kỳ, thường có tính đầu cơ cao và thường phù hợp đầu tư vào giai đoạn thị trường BĐS vào chu kỳ đầu khởi sắc. Đối với định giá, nhà đầu tư nên lưu ý nhiều cổ phiếu BĐS hiện tại đang có mức định giá theo P/B là rất cao so với mặt bằng chung trong lịch sử. Để sử dụng hiệu quả phương pháp RNAV, việc tìm hiểu kỹ càng về các quỹ đất sạch của doanh nghiệp có đầy đủ tính pháp lý hay sự khả thi của các sản phẩm ra thị trường, dòng tiền trong tương lại ngắn và trung hạn, là những yếu tố quan trọng mà nhà đầu tư cần phải lưu ý trước khi "xuống tiền" mua cổ phiếu. |

Trang Nhi

Theo Tạp chí Kinh tế Chứng khoán Việt Nam