Đối với nhóm “Big 4” ngân hàng có vốn nhà nước chi phối, Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) ghi nhận hơn 9.000 tỷ đồng nợ xấu tính tới 30/9/2022, tăng 47% so với đầu năm. Điều này khiến tỷ lệ nợ xấu trên dư nợ vay của ngân hàng tăng từ 0,64% lên 0,8%.

Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) ghi nhận khoảng 20.125 tỷ đồng nợ xấu, tăng 49%. Tỷ lệ nợ xấu trên dư nợ vay là 1,35%, tăng 0,35%.

Ngân hàng TMCP Công thương Việt Nam (VietinBank) ghi nhận 17.650 tỷ đồng nợ xấu, tăng 23%. Tỷ lệ nợ xấu trên dư nợ vay tại nhà bằng này là 1,4%, tăng 0,1%.

|

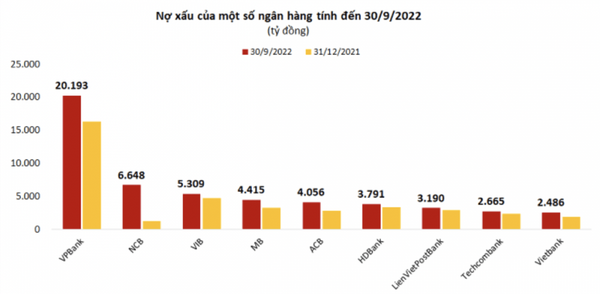

Với nhóm ngân hàng thương mại tư nhân, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) ghi nhận 20.193 tỷ đồng nợ xấu tính tới 30/9/2022, tăng 24% so với đầu năm. Tỷ lệ nợ xấu trên dư nợ vay tăng là 5,02%, tăng 0,45% so với đầu năm. Đáng lưu ý, giá trị nợ dưới tiêu chuẩn (nhóm 3) và nợ nghi ngờ (nhóm 4) của ngân hàng không thay đổi nhiều, nhưng nợ có khả năng mất vốn (nhóm 5) lên tới 5.679 tỷ đồng, tăng 180% so với đầu năm. Với riêng ngân hàng mẹ, tổng nợ xấu là hơn 8.497 tỷ đồng tính tới 30/9, tăng 51%. Trong đó nợ nhóm 5 là 4.234 tỷ đồng, tăng 320%. Còn tỷ lệ nợ xấu trên dư nợ vay cũng là 2,83%, tăng 0,82%.

Một số ngân hàng cũng ghi nhận tỷ lệ nợ nhóm 5 tăng mạnh gồm: Ngân hàng TMCP Đông Nam Á (SeABank) với mức tăng 11,2%; Ngân hàng TMCP phát triển TP HCM (HDBank) với mức tăng 35%; Ngân hàng TMCP Kỹ thương (Techcombank) với mức tăng 46%; Ngân hàng TMCP Xuất nhập khẩu (Eximbank) với mức tăng 21%.

Nợ có khả năng mất vốn cũng chiếm tỷ lệ lớn trong tổng nợ xấu của một số ngân hàng gồm: BacABank với 83,5%, PGBank với 75%, VietBank với 74%, VietCapitalBank với 68%, Saigonbank với 65%, SeABank với 66,4%, ABBank với 63%, TPBank với 46,7%, MB với 34%.

Tính đến cuối tháng 9, một số ngân hàng có tỷ lệ nợ xấu vượt 3%, gồm: BaoVietBank với 3,2%, VietBank với 4,3%, VPBank với 5,01%, NCB với 14,7%.

Với diễn biến nợ xấu nêu trên, nhiều ngân hàng đã chủ động gia tăng trích lập dựng phòng rủi ro. Cụ thể, Vietcombank duy trì tỷ lệ dự phòng bao phủ nợ xấu trên 400%. Tính tới 30/9, ngân hàng VietinBank cũng tăng mạnh trích lập dự phòng rủi ro tín dụng lên hơn 39.000 tỷ đồng, tăng 52%. Đồng thời đưa tỷ lệ bao phủ nợ xấu lên hơn 220%.

Ngân hàng VPBank dành hơn 15.141 tỷ đồng để dự phòng rủi ro tín dụng tính tới 30/9/2022, tăng 11% so với cùng kỳ 2021. Saigonbank và ABBBank cũng nâng chi phí dự phòng rủi ro tín dụng lên 183 tỷ đồng và 962,8 tỷ đồng tính tới 30/9/2022, tăng 13% và 19% so với cùng kỳ.

|

| Ảnh minh họa |

Theo TS.Châu Đình Linh – giảng viên trường Đại học Ngân hàng TPHCM, việc ngân hàng tăng trích lập dự phòng rủi ro tín dụng là điều dễ hiểu trong bối cảnh nền kinh tế có nhiều biến động, sức mua của người dân giảm sút, ảnh hưởng đến khả năng phục hồi và trả nợ của nhiều doanh nghiệp.

Ngoài ra, Thông tư số 11/2021 của NHNN quy định về phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro trong hoạt động của tổ chức tín dụng có những quy định chặt chẽ hơn, nên mức trích lập dự phòng rủi ro của các ngân hàng tăng so với cùng kỳ.

“Các ngân hàng đã chủ động tăng trích lập dự phòng rủi ro để có nguồn xử lý nợ xấu trong tương lai”, TS.Châu Đình Linh cho hay.

Ông Linh cho rằng tỷ lệ nợ xấu nội bảng đang tăng lên ở nhiều ngân hàng nhưng có sự phân hoá. Với ngân hàng nhóm dưới, tỷ lệ nợ xấu tăng cao sẽ ảnh hưởng lớn tới lợi nhuận trong năm nay.

Với ngân hàng lớn, mức độ ảnh hưởng không cao nhờ quản trị rủi ro tốt và việc chủ động trích lập dự phòng không chỉ với những khoản nợ xấu mà cả những khoản nợ xấu tiềm tàng.

Dưới góc nhìn của Công ty chứng khoán Agribank (Agriseco), đa số các ngân hàng hiện vẫn duy trì tỷ lệ bao phủ nợ xấu ở mức cao kỷ lục. Việc này sẽ giúp những ngân hàng này củng cố bộ đệm an toàn vốn khi các khoản nợ tái cơ cấu hoặc nợ có vấn đề chuyển nhóm nợ xấu, đồng thời tạo nguồn lợi nhuận từ hoàn nhập dự phòng trong tương lai.

Agriseco đánh giá, rủi ro nợ xấu là hiện hữu nên phải tiếp tục theo dõi sát sao. Nhưng các ngân hàng đã chủ động đẩy mạnh việc trích lập dự phòng lên mức cao kỷ lục, công tác quản trị rủi ro đang ngày càng được nâng cao trong hệ thống ngân hàng, nên vấn đề nợ xấu không quá lo ngại.

Agriseco cũng kỳ vọng việc tăng vốn thông qua phát hành cổ phiếu riêng lẻ hoặc phát hành cổ phiếu cho cổ đông hiện hữu sẽ giúp các ngân hàng củng cố tiềm lực tài chính, cải thiện hệ số an toàn vốn (CAR), gia tăng vốn chủ sở hữu và nguồn vốn trung dài hạn, phát triển kinh doanh.

Được biết nhiều ngân hàng như: BIDV, VietinBank, VietcomBank, SHB,… đều có kế hoạch chia cổ tức bằng cổ phiếu hoặc phát hành riêng lẻ cho nhà đầu tư để nâng vốn điều lệ trong những tháng cuối năm 2022.

Ngoài ra, chúng tôi cũng xin giới thiệu tới độc giả các thông tin mà nhiều người quan tâm trong lĩnh vực Kinh tế - Chứng khoán được liên tục cập nhật như: #Nhận định chứng khoán #Bản tin chứng khoán #chứng khoán phái sinh #Cổ phiếu tâm điểm #đại hội cổ đông #chia cổ tức #phát hành cổ phiếu #bản tin bất động sản #Bản tin tài chính ngân hàng. Kính mời độc giả đón đọc.

Hoàng Hà (T/h)