Các nhà đầu tư trên thị trường chứng khoán Việt Nam chắc hẳn đều rất quen thuộc với chỉ số Price to Earnings Ratio" data-glossary-def="Tỷ lệ giá cổ phiếu trên thu nhập - chỉ số định giá phổ biến nhất.">P/E – chỉ số thể hiện mức định giá tương đối của cổ phiếu so với lợi nhuận công ty tạo ra tính trên một cổ phần.

Theo quan điểm của một số nhà đầu tư, chỉ số này càng thấp thì cổ phiếu càng rẻ, do đó, kỳ vọng tăng trưởng về giá cổ phiếu càng lớn và ngược lại.

Tuy nhiên, thực tế thị trường có chứng minh quan điểm trên là đúng? Bài viết này sẽ đưa ra góc nhìn về hạn chế trong việc sử dụng chỉ số P/E, đồng thời giới thiệu với nhà đầu tư một chỉ số khác có thể có tính ứng dụng cao hơn trong định giá và lựa chọn cổ phiếu: PEG.

margin:0px;" title="Nên sử dụng chỉ số PEG thế nào trong đầu tư cổ phiếu?"> margin:0px;" title="Nên sử dụng chỉ số PEG thế nào trong đầu tư cổ phiếu?"> |

Trước tiên, một nghiên cứu về mối quan hệ giữa chỉ số P/E và biến động giá trung bình của các cổ phiếu trên sàn HOSE được thực hiện, trong đó:

- Chỉ số P/E được tính bằng thị giá cổ phiếu cuối năm 2016 chia cho lợi nhuận trên một cổ phiếu năm 2016

- Biến động giá trung bình là tốc độ tăng trưởng bình quân giá cổ phiếu giai đoạn 2016 - 2021

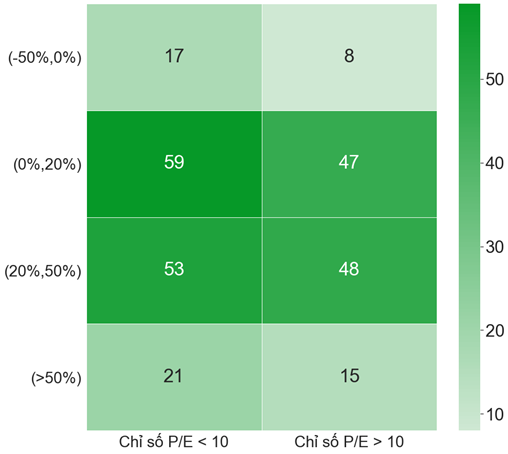

Kết quả nghiên cứu được thể hiện trong hình 1 dưới đây:

Hình 1: Biểu đồ nhiệt phân bổ số lượng cổ phiếu trên sàn HOSE theo chỉ số P/E và biến động giá cổ phiếu trung bình giai đoạn 2016 - 2021

|

| Nguồn: TCData, TCBS |

Trái với suy nghĩ của nhiều người, trong số các cổ phiếu có biến động giá trung bình 5 năm lớn hơn 20%/năm, số lượng cổ phiếu có chỉ số P/E > 10 chỉ lớn hơn một chút so với các cổ phiếu có chỉ số P/E <= 10 (74 so với 63). Điều này cho thấy việc sử dụng chỉ số P/E cũng tương đối hiệu quả mặc dù chênh lệch không quá rõ ràng. Tuy nhiên, chúng ta hãy cùng tìm hiểu thêm về một phương pháp đã chứng minh được sức mạnh trên thị trường chứng khoán quốc tế: PEG

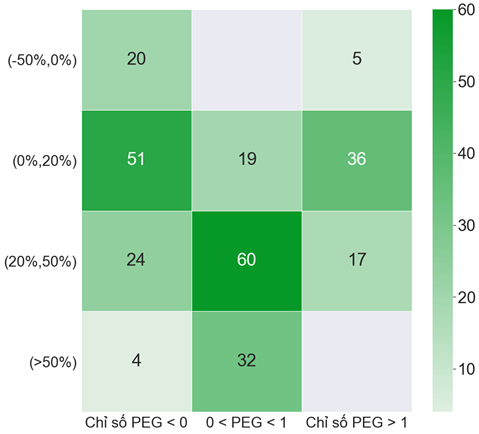

PEG được tính bằng cách lấy chỉ số P/E chia cho tốc độ tăng trưởng lợi nhuận trên một cổ phiếu. Thông thường, các cổ phiếu có chỉ số PEG nằm trong khoảng giá trị từ 0 – 1 được coi là hấp dẫn. Khi ứng dụng PEG vào thị trường chứng khoán Việt Nam, chỉ số này cũng tỏ ra hiệu quả hơn chỉ số P/E. Kết quả thống kê số lượng cổ phiếu trên sàn HOSE phân bổ theo giá trị PEG và biến động giá cổ phiếu trung bình được thể hiện trong hình 2 dưới đây:

Hình 2: Biểu đồ nhiệt phân bổ số lượng cổ phiếu trên sàn HOSE theo chỉ số PEG và biến động giá cổ phiếu trung bình giai đoạn 2016 – 2021

|

| Nguồn: TCData, TCBS |

Biểu đồ trên cho thấy số lượng cổ phiếu của nhóm có chỉ số PEG nằm trong khoảng giá trị từ 0 - 1 và tốc độ tăng trưởng giá cổ phiếu bình quân giai đoạn 2016 – 2021 trên 20%/năm vượt trội so với số lượng cổ phiếu của các nhóm khác (92 so với 28 của nhóm có PEG < 0 và 17 của nhóm có PEG > 1). Điều này phản ánh rằng nhóm cổ phiếu có chỉ số PEG trong khoảng 0-1 có thể đem lại lợi nhuận cao hơn cho nhà đầu tư.

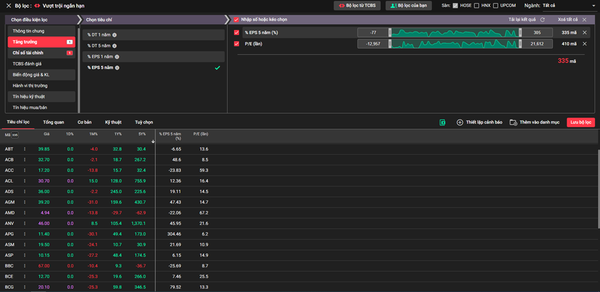

Đối với các nhà đầu tư cá nhân, việc tính toán chỉ số PEG khá mất thời gian do phải sử dụng nhiều nguồn thông tin khác nhau. Tuy nhiên, với Bộ lọc thông minh của TCBS, nhà đầu tư có thể tính ra chỉ số này một cách dễ dàng.

Hình 3: Mô tả công cụ Bộ lọc thông minh trên hệ thống TCInvest

|

| Nguồn: TCInvest, TCBS |

Các bước để tính ra chỉ số PEG cho cổ phiếu (với giả định rằng trong tương lai lợi nhuận của công ty sẽ tăng trưởng với tốc độ bằng tốc độ bình quân của giai đoạn 5 năm trước đó) như sau:

- Bước 1: Click vào Bộ lọc thông minh ở góc dưới bên phải màn hình của bảng giá;

|

| Nguồn: TCInvest, TCBS |

- Bước 2: Trong tab Tăng trưởng chọn % EPS 5 năm, sau đó tính ra giá trị tăng trưởng EPS trung bình một năm

- Bước 3: Trong tab Chỉ số tài chính chọn P/E;

- Bước 4: Tính toán PEG dựa trên 2 giá trị trên.

Nhà đầu tư cũng nên lưu ý rằng PEG không phải là một chỉ báo quyết định toàn bộ quá trình định giá và lựa chọn cổ phiếu. Do đó, cần đánh giá thêm các yếu tố về phân tích cơ bản (ban lãnh đạo, mô hình kinh doanh, tình hình kinh doanh, tình hình tài chính…) và các yếu tố phân tích kỹ thuật (giá, khối lượng…) để có cái nhìn toàn diện về một cổ phiếu trước khi đưa ra quyết định đầu tư.

| Có nên mua cổ phiếu… “dao rơi”? Nếu nhìn trên một chỉ số tổng quan toàn thị trường như VN-Index, bắt đáy ngắn hạn vào thứ Sáu khi thị trường đang rơi ... |

| Có nên bắt đáy cổ phiếu NLG của Đầu tư Nam Long ở thời điểm hiện tại? Mặc dù Công ty CP Đầu tư Nam Long (HOSE: NLG) có nền tảng kinh doanh tốt và có xu hướng ít bị ảnh hưởng ... |

| Hiệu quả của chiến lược Bình quân chi phí vốn (Dollar-Cost Averaging) tại thị trường Việt Nam Dollar-Cost Averaging (DCA) là một chiến lược đơn giản, tuy nhiên đòi hỏi tính kỷ luật và sự kiên nhẫn, do nhà đầu tư cần ... |

Tuệ An/th từ nguồn TCBS