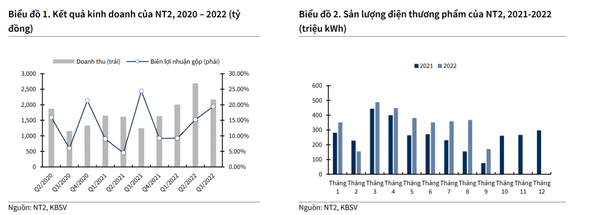

Trong Quý 3/2022, Doanh thu của NT2 ghi nhận mức tăng trưởng cao, đạt 2.168 tỷ đồng (+74% YoY), tuy nhiên LNST của NT2 có diễn biến trái ngược với doanh thu khi đạt 199 tỷ đồng (-27% YoY). Sản lượng điện thương phẩm tăng gần gấp đôi trong Quý 3/2022, đạt 897,3 triệu kWh (+95% YoY) nhờ vào nhu cầu tiêu thụ điện hồi phục và Quý 3/2021 là quý thấp điểm khi tiêu thụ điện tại khu vực miền Nam sụt giảm do thực hiện giãn cách xã hội.

Sự sụt giảm của LNST Quý 3/2022 đến từ khoản đền bù lớn cho NT2 trong quý 3/2021 khi A0 không huy động đủ sản lượng cam kết do nhu cầu sụt giảm do giãn cách xã hội; và NT2 thực hiện trích lập 187 tỷ cho khoản nợ xấu của EVN trong khoản mục Chi phí quản lý doanh nghiệp.

Theo NT2, công ty đã hạch toán khoản đền bù chênh lệch tỷ giá từ Công ty Mua bán điện (EPTC) khoảng 340 tỷ trên tổng số khoảng 420 tỷ chênh lệch tỷ giá trong giai đoạn 2016-2021. Ngoài ra, sản lượng Qc của Quý 3/2022 ước tính đạt 761,8 triệu kWh, chiếm 85% tổng sản lượng điện thương phẩm của NT2 trong quý.

Theo KBSV, 2 lý do trên là các yếu tố đóng góp chính vào mức biên lợi nhuận gộp duy trì ở mức cao trong Quý 3/2022, đạt 19,5% và chỉ thấp hơn Quý 3/2021 do Quý 3/2021 NT2 cũng nhận được khoản đền bù cho sản lượng chưa huy động, giúp kéo biên lợi nhuận gộp lên mức 24,4%.

Trong Quý 3/2022, NT2 đã ghi nhận chi phí Quản lý doanh nghiệp đạt 209 tỷ đồng (+10x YoY) do khoản trích lập dự phòng nợ xấu khó đòi từ EVN. Theo tìm hiểu của KBSV, khoản trích lập này bắt nguồn từ nợ xấu phát sinh từ thoả thuận mua bán khí ba bên giữa PV GAS, NT2 và EVN khi khoản chi phí vận chuyển phát sinh thêm từ đường ống vận chuyển khí mới Phú Mỹ - TP HCM đã được NT2 và PV GAS thoả thuận chi trả và chuyển ngang vào giá điện thông qua hợp đồng mua bán điện (PPA) với EVN.

Tuy nhiên EVN không chấp nhận khoản chi phí phát sinh này dẫn tới việc chậm thanh toán và nợ xấu cho NT2. Do đó, NT2 phải trích lập dự phòng khoản nợ xấu này cho tới khi có những quyết định tiếp theo từ Chính phủ để được hoàn nhập khoản dự phòng này trong tương lai.

|

| Nguồn: KBSV |

Triển vọng 2023 duy trì tích cực nhờ vào nhu cầu điện phục hồi và thuỷ điện không còn hưởng lợi từ tình hình thủy văn

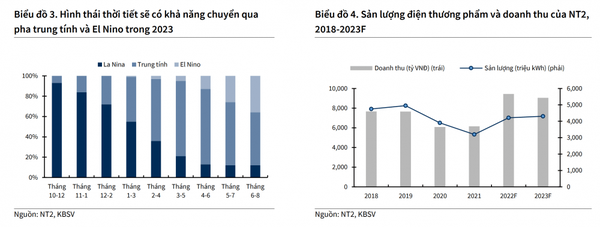

KBSV cho rằng với việc nhu cầu điện toàn quốc phục hồi, đặc biệt là khu vực miền Nam sẽ tiếp tục là động lực tăng trưởng cho các nhà máy điện tại khu vực này và cho cả NT2. KBSV dự báo sản lượng cả năm 2022 sẽ lần lượt đạt 4.217 triệu kWh (+32% YoY) nhờ vào nhu cầu tiếp tục hồi phục so với mức nền thấp của năm 2021 do giãn cách xã hội, kéo theo đó là nhu cầu phụ tải thấp trong giai đoạn này.

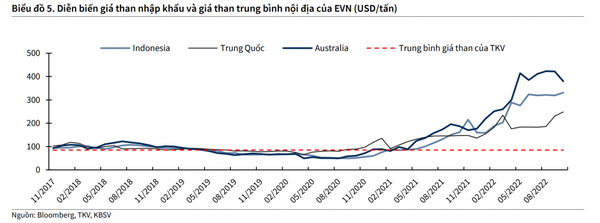

Bên cạnh đó, theo dự báo của Viện Nghiên cứu Quốc tế về Xã hội và Khí hậu (IRI) và Trung tâm Dự báo khí tượng thủy văn quốc gia chỉ ra rằng hiện tượng La Nina sẽ tiếp tục duy trì tới hết năm 2022, đồng nghĩa với việc lượng nước sẽ được đảm bảo cho các nhà máy thuỷ điện. Tuy nhiên, dự báo cũng chỉ ra rằng kể từ năm 2023, xác xuất thời tiết bước vào pha trung tính sẽ tăng lên trên ngưỡng 50%, đồng nghĩa với việc lượng nước về hồ cho các nhà máy thuỷ điện sẽ giảm bớt so với giai đoạn 2021 – 2022. Với việc giá dầu Brent được dự báo sẽ hạ nhiệt trong 2023, đạt trung bình 90 USD/thùng sẽ là sẽ là yếu tố cộng hưởng giúp NT2 tăng khả năng cạnh tranh và được huy động ở mức sản lượng cao hơn.

Ngoài ra, KBSV cũng lưu ý nhóm đối thủ cạnh tranh chính của điện khí khi bước vào mùa khô là nhiệt điện than vẫn sẽ gặp khó khăn khi giá nguyên vật liệu sản xuất chính là than vẫn có khả năng tiếp tục duy trì ở mức giá cao do các lệnh trừng phạt của phương Tây đối với Nga đã làm nguồn cung khan hiếm khiến giá than tăng cao. KBSV cho rằng giá than trong thời gian còn lại của năm 2022 và đầu năm 2023 sẽ vẫn ở mức cao và tiếp tục tăng, do hạn chế về nguồn cung, cũng như nhu cầu tiêu thụ gia tăng của các nước lớn, đặc biệt là các nước châu Á đang mở cửa nền kinh tế trở lại sau đại dịch.

Trong bối cảnh trên KBSV cho rằng nhiệt điện khí sẽ có ưu thế hơn nhóm nhiệt điện than, đặc biệt là khu vực miền Nam. Mặc dù có kế hoạch đại tu tại mức 100.000 giờ hoạt động trong năm 2023 và phải tạm ngưng nhà máy trong khoảng 45-50 ngày nhưng KBSV cho rằng với nhu cầu cao, sản lượng năm 2023 của NT2 vẫn sẽ tăng trưởng nhẹ 2,2% YoY, đạt 4.309 triệu kWh. Tổng kết lại, doanh thu và LNST ước tính năm 2023 của NT2 đạt 9.045 tỷ đồng (-4% YoY) và 885 tỷ đồng (-26% YoY) do 2022 là mức nền cao do có khoản đền bù lỗ tỷ giá.

|

| Nguồn: KBSV |

|

| Nguồn: KBSV |

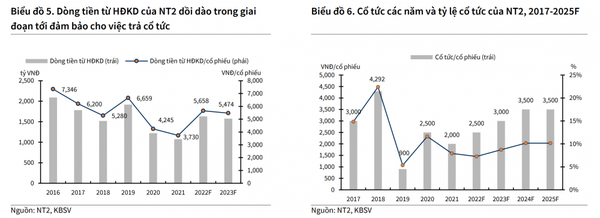

KBSV cho rằng với dòng tiền hoạt động kinh doanh mạnh nhờ vào sự hồi phục của KQKD cũng như việc hoàn thành nghĩa vụ nợ dài hạn trong năm 2021 và chỉ duy trì nợ ngắn hạn để đảm bảo vốn lưu động, NT2 đang sở hữu một vị thế đảm bảo KQKD không bị ảnh hưởng quá nhiều bởi biến động từ chênh lệch tỷ giá cũng như lãi suất như các doanh nghiệp điện khác sẽ giúp cho NT2 tăng mức chi trả cổ tức lần lượt lên mức 2.500 đồng/CP cho năm 2022 và 3.000 đồng/CP vào năm 2023.

Mặt khác, công ty mẹ của NT2 là PV Power đang thực hiện cụm dự án điện khí LNG Nhơn Trạch 3 và Nhơn Trạch 4 với tổng mức đầu tư trên 30.000 tỷ đồng trong giai đoạn 2022-2024, do đó KBSV đây là một điểm tựa vững chắc cho việc NT2 sẽ gia tăng tỷ lệ trả cổ tức của mình lên trong giai đoạn này để giúp cho công ty mẹ tài trợ cho dự án khổng lồ này. Tại mức giá đóng cửa 25.400 đồng/cổ phiếu ngày 28/10/2022, lợi tức cổ tức năm 2022 đạt 9,8%, khá hấp dẫn với một doanh nghiệp giữ được đà tăng trưởng trong phần còn lại của năm 2022 và tương đối an toàn trong môi trường nhiều biến động như hiện nay.

|

| Nguồn: KBSV |

Khuyến nghị mua NT2 với giá mục tiêu 33.900 đồng/cổ phiếu

Năm 2022, KBSV ước tính doanh thu và lợi nhuận sau thuế của NT2 sẽ lần lượt đạt 9.439 tỷ đồng (+54% YoY) và 1.034 tỷ đồng (+ 94% YoY) dựa trên các giả định: (1) Sản lượng điện thương phẩm đạt 4.217 triệu kWh (+32% YoY) nhờ vào nhu cầu điện phát triển kinh tế và mức nền thấp của năm 2021; (2) Giá khí đầu vào trung bình đạt 9,92 USD/MMBTU (+24,5% YoY) do giá dầu thế giới tăng mạnh và thiết lập mặt bằng giá mới; (3) Giá bán điện trên thị trường điện cạnh tranh (CGM) đạt trung bình 1.500 đồng/kWh nhờ vào nhu cầu huy động cao hơn từ các nguồn điện có chi phí đầu vào cao như điện khí và điện than; (4) NT2 ghi nhận 340 tỷ đồng đền bù tỷ giá trong Q3/2022; (5) NT2 trích lập dự phòng rủi ro nợ xấu 187 tỷ đồng với EVN.

Năm 2023, KBSV ước tính doanh thu và lợi nhuận sau thuế của NT2 sẽ lần lượt đạt 9,045 tỷ đồng (-4% YoY) và 889 tỷ đồng (-14% YoY) dựa trên giả định: (1) Sản lượng điện thương phẩm đạt 4.309 triệu kWh (+2% YoY) nhờ vào nhu cầu điện tăng trưởng tốt và điện khí được tăng cường huy động; (2) Giá khí đầu vào trung bình đạt 9,62 USD/MMBTU (-3% YoY) do giá dầu hạ nhiệt; (3) Giá bán điện trên thị trường điện cạnh tranh (CGM) đạt trung bình 1.575 đồng/kWh (+7% YoY) do các nguồn nhiệt điện sẽ được huy động nhiều hơn thay cho thuỷ điện; (4) NT2 ghi nhận khoảng 80 tỷ đền bù tỷ giá còn lại trong 2023.

KBSV sử dụng phương pháp chiết khấu dòng tiền của doanh nghiệp (FCFF) và EV/EBITDA với tỷ lệ 50% cho mỗi phương pháp để đưa ra khuyến nghị Mua cho NT2 với mức giá mục tiêu là 33.900 đồng/cổ phiếu.

Những khuyến nghị của công ty chứng khoán là nguồn thông tin tham khảo, các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên.

Nguyễn Linh