Nhận định trên vừa được các chuyên gia của HSBC đưa ra trong báo cáo Vietnam at a glance mang tên "Quay về sách lược cũ". Báo cáo đánh giá, sau 2 năm gián đoạn vì đại dịch, phát triển cơ sở hạ tầng được ưu tiên trở lại.

Đến lúc xem xét lại cơ sở hạ tầng

"Rõ ràng, Việt Nam có niềm tin vững chắc vào việc cơ sở hạ tầng chất lượng chất lượng sẽ hỗ trợ tăng trưởng bền vững", báo cáo viết.

Sau hai năm gián đoạn do đại dịch, vấn đề về cơ sở hạ tầng cuối cùng đã trở lại, thu hút sự quan tâm của các nhà hoạch định chính sách. Không ngạc nhiên khi chính phủ một lần nữa đặt việc phát triển cơ sở hạ tầng là ưu tiên hàng đầu cần đạt được trong Kế hoạch Phát triển Kinh tế - Xã hội giai đoạn 2021-2030.

|

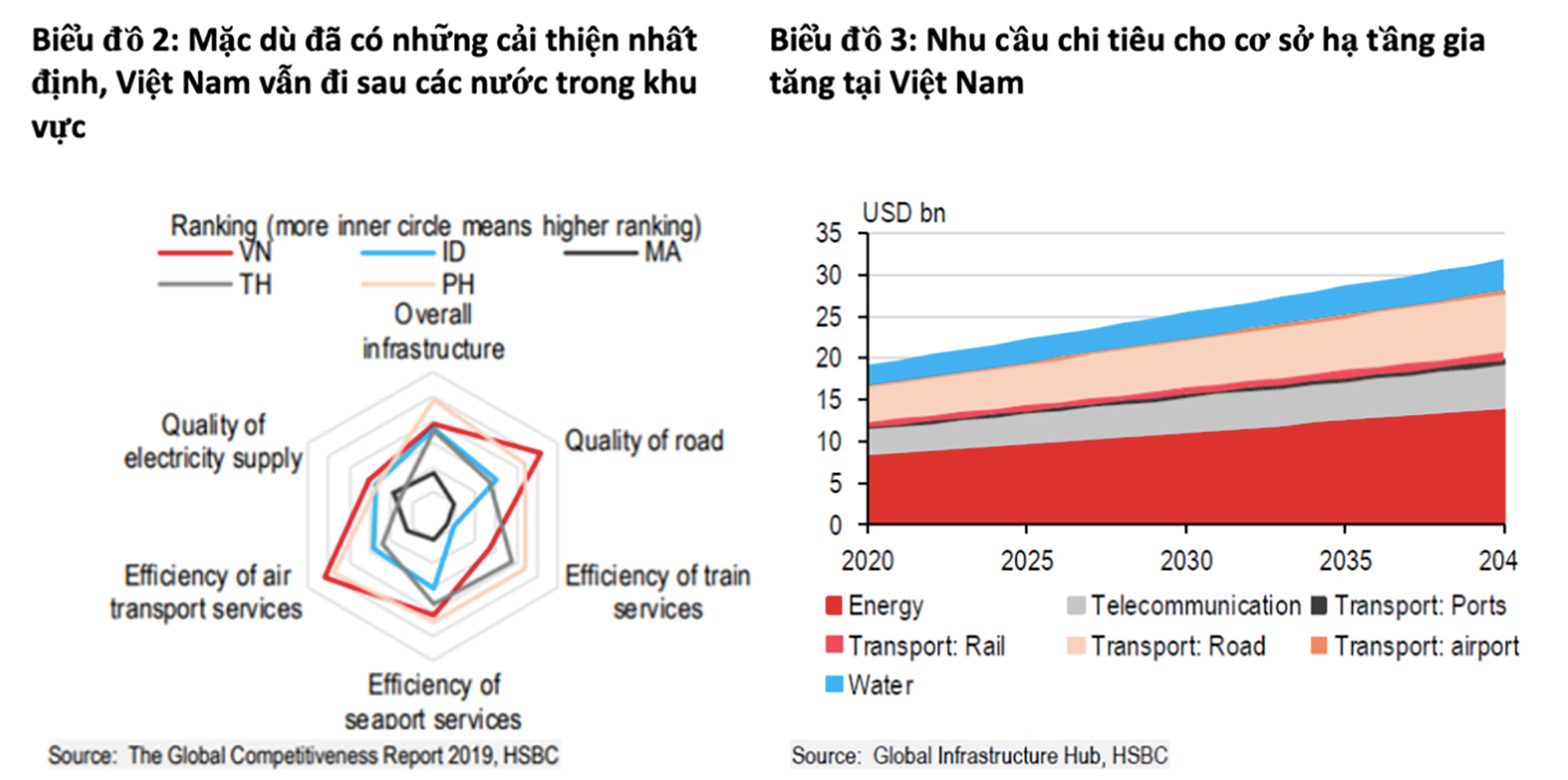

Theo HSBC, mặc dù đã có những cải thiện nhất định, Việt Nam vẫn cần đạt được tiến triển hơn nữa trong chất lượng cơ sở hạ tầng. Theo Báo cáo Năng lực Cạnh tranh Toàn cầu năm 2019, Việt Nam xếp thứ 77 trong tổng số 141 quốc gia về cơ sở hạ tầng tổng thể, với thứ hạng thấp trên hầu hết các lĩnh vực giao thông, đặc biệt là về chất lượng vận tải đường bộ và hàng không.

Có thể thấy Việt Nam là quốc gia đứng đầu khu vực về thu hút FDI, cơ sở hạ tầng lạc hậu và quá tải liên tục được coi là trở ngại đối với năng lực sản xuất trong tương lai.

Trong cuộc khảo sát mới nhất của Phòng Thương mại châu Âu, các lãnh đạo doanh nghiệp đã xác định khó khăn về hành chính và phát triển cơ sở hạ tầng là hai lĩnh vực chính Việt Nam cần cải thiện trong tương lai. Phần lớn vốn FDI chảy vào lĩnh vực sản xuất, điều này gây trở ngại cho sản xuất và xuất khẩu hàng hóa công nghiệp.

Dữ liệu của Ngân hàng Thế giới cho thấy, chi phí thương mại phi thuế quan của Việt Nam đã cao hơn các nước ASEAN, với chi phí do tắc nghẽn vận tải lên tới 21% GDP trong năm 2016, vượt xa mức trung bình toàn cầu là 12%. Do đó, HSBC cho rằng, việc nâng cấp và hiện đại hóa cơ sở hạ tầng hiện có sẽ tạo điều kiện cho Việt Nam giảm bớt các rào cản đối với thương mại và tăng cường khả năng thu hút FDI, từ đó góp phần hỗ trợ tăng trưởng dài hạn.

|

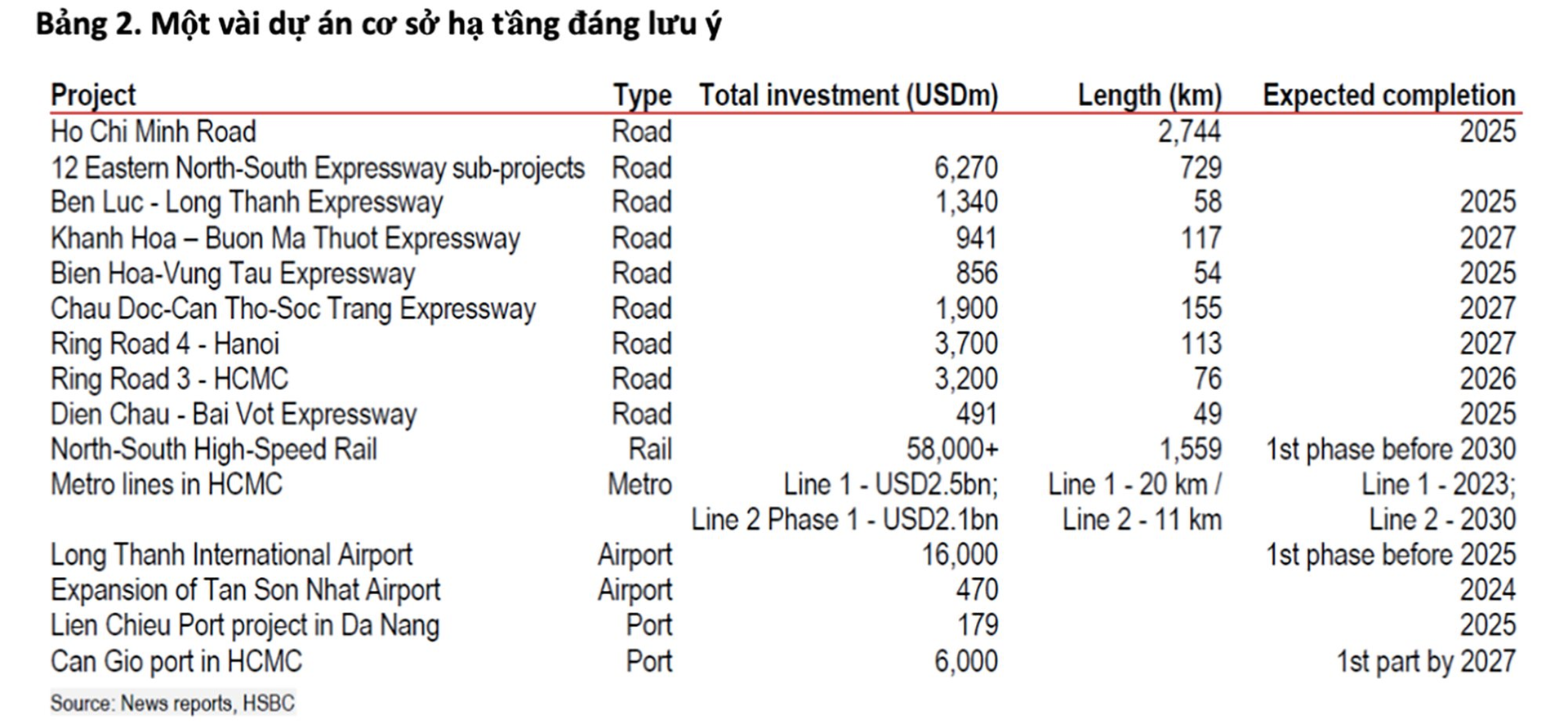

Ngoài việc nâng cấp cơ sở hạ tầng hiện có, Việt Nam cũng đang cần thu hút thêm đầu tư vào cơ sở hạ tầng mới để duy trì tăng trưởng kinh tế mạnh mẽ và thích ứng với tốc độ đô thị hóa đang gia tăng. Dựa trên ước tính của Trung tâm Cơ sở hạ tầng Toàn cầu (Global Infrastructure Hub), trung bình Việt Nam cần 25 tỷ USD trong 20 năm tới, cao hơn gần 5 tỷ USD so với ước tính mỗi năm trước đó.

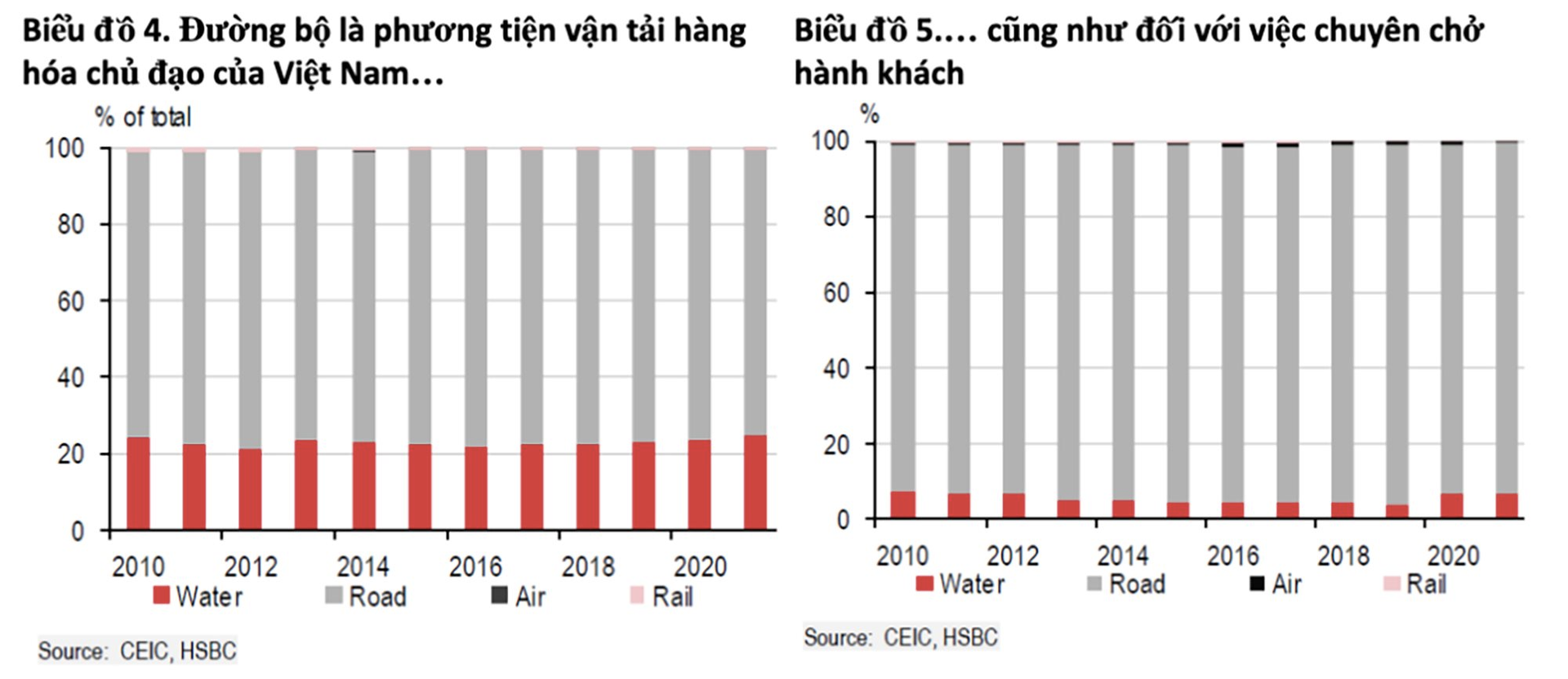

Thật vậy, cơ sở hạ tầng ‘truyền thống’ vẫn là cốt lõi trong các dự án cơ sở hạ tầng trong những năm gần đây. Cụ thể, nâng cấp và mở rộng giao thông đường bộ được chú trọng hàng đầu. Tháng 9/2021, Việt Nam đã phê duyệt quy hoạch tổng thể phát triển đường bộ giai đoạn 2021-2030, tầm nhìn đến năm 2050, quy hoạch đầu tiên cho một ngành cụ thể theo Luật Quy hoạch.

Hiện tại có khoảng 1.290 km đường cao tốc, Việt Nam đặt mục tiêu phát triển 5.000 km vào năm 2030 và tiếp tục đạt trên 9.000 km vào năm 2050. Trong số các dự án, đường cao tốc Bắc Nam, kết nối các vùng kinh tế trọng điểm và giảm ùn tắc giao thông, được coi là ưu tiên của quốc gia...

|

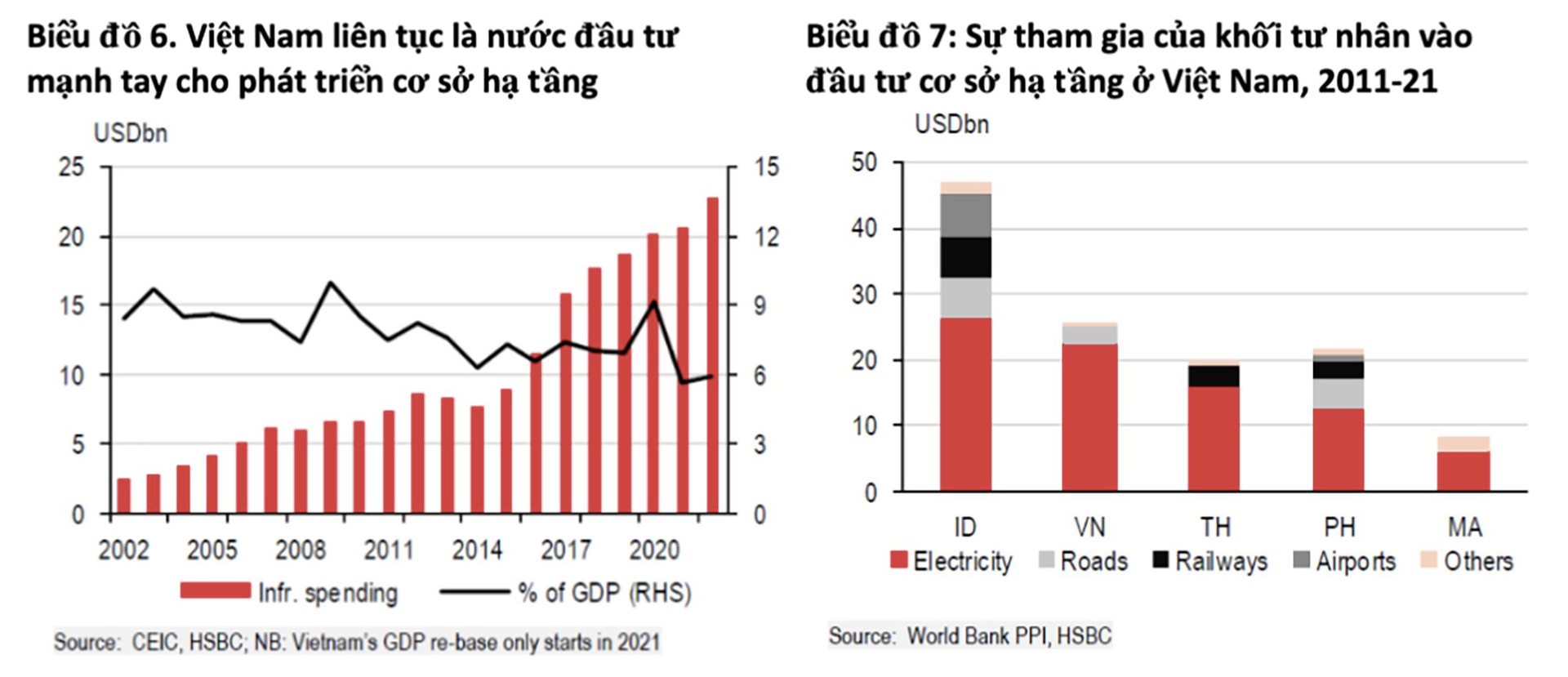

Với tham vọng của Việt Nam về cơ sở hạ tầng, một câu hỏi quan trọng khác đặt ra là nguồn vốn ở đâu?. Hiện nay, khoảng 90% chi tiêu cho cơ sở hạ tầng của Việt Nam đến từ các nguồn công, với nguồn tài chính ưu đãi chiếm gần 50% tổng ngân sách cơ sở hạ tầng từ năm 2010 đến năm 2015 (Ngân hàng Thế giới, tháng 5/2020). Thật vậy, chi tiêu cho cơ sở hạ tầng của Việt Nam đứng đầu ASEAN, luôn chiếm 6%+ trong tổng GDP hàng năm.

Điều đó cho thấy, Việt Nam đã và đang tích cực tìm kiếm các nguồn thay thế sau khi “tốt nghiệp” chương trình vay ưu đãi vào cuối năm 2016. Do đó, mô hình đối tác công tư (PPP) đã nổi lên như một giải pháp “bền vững” để hỗ trợ nhu cầu ngày càng tăng của cơ sở hạ tầng mà không gây thêm gánh nặng về tài khóa và nợ. Tuy nhiên, quy mô của những dự án công tư này vẫn còn hạn chế và chủ yếu tập trung trong lĩnh vực năng lượng.

|

"Một điểm tích cực là Việt Nam đã đạt được tiến bộ trong việc đơn giản hóa khung pháp lý để giải quyết các vấn đề còn tồn tại. Luật Đầu tư theo phương thức đối tác công tư (PPP) vốn được trông đợi từ lâu đã được Quốc hội thông qua vào giữa năm 2020, trước khi có hiệu lực từ ngày 01/01/2021. Lần đầu tiên, luật PPP cho phép Nhà nước cam kết các cơ chế chia sẻ doanh thu, nhiều khả năng sẽ thúc đẩy các dự án PPP", HSBC đánh giá và nhấn mạnh: "chỉ thế thôi chưa đủ. Nhìn rộng ra, Việt Nam cần thêm nhiều cải cách hơn nữa để cải thiện môi trường đầu tư nhằm thu hút sự tham gia của khối tư nhân vào các kế hoạch cơ sở hạ tầng dài hạn, thúc đẩy khả năng cạnh tranh của Việt Nam".

Yếu ngoài, mạnh trong

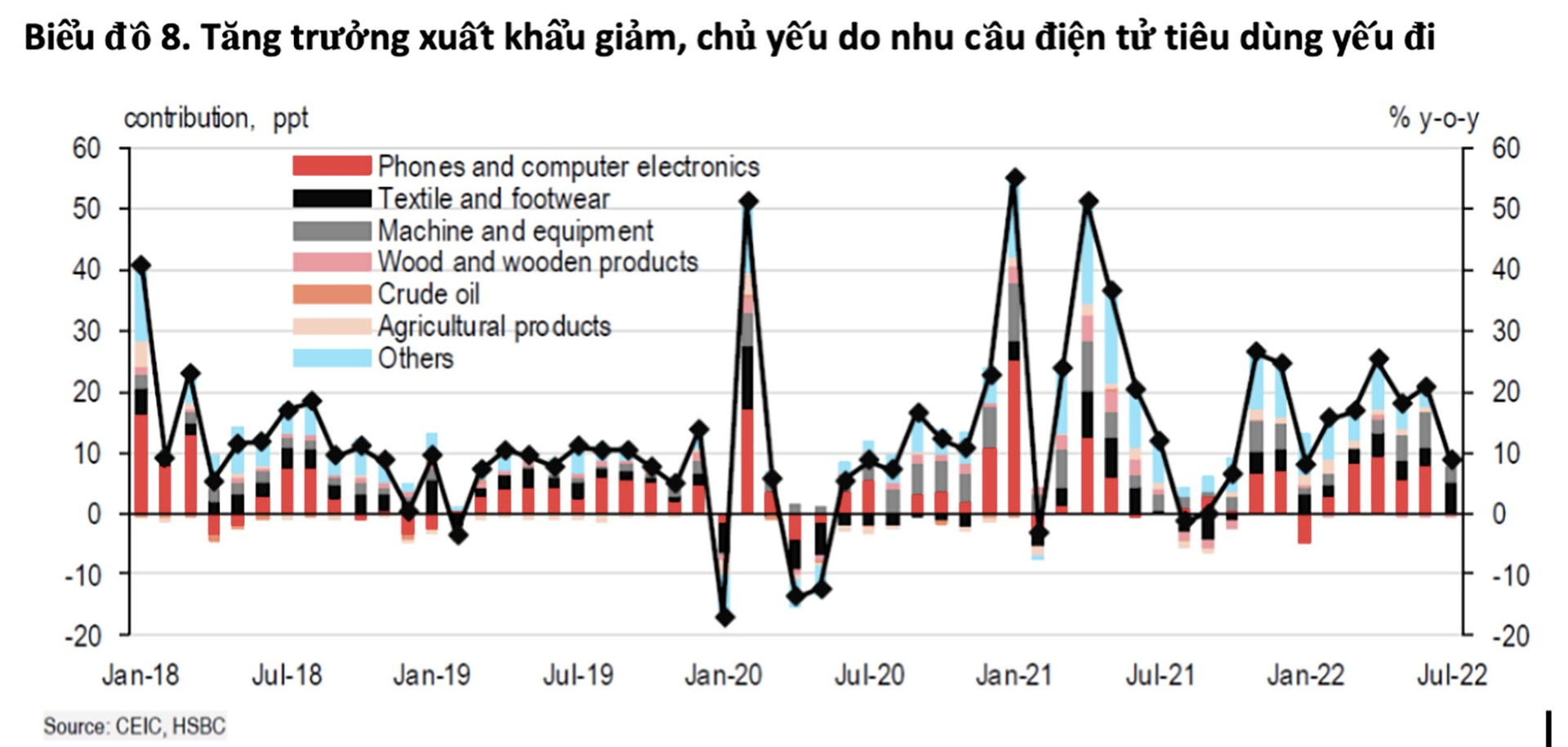

Trở lại với diễn biến kinh tế Việt Nam những tháng đầu năm, báo cáo của HSBC đánh giá, sau mức tăng trưởng ấn tượng 17% trong 6 tháng đầu năm so với cùng kỳ năm ngoái, xuất khẩu của Việt Nam bắt đầu nửa sau năm với đà tăng thấp hơn so với kỳ vọng.

|

Xuất khẩu tăng nhẹ 8,9% trong tháng 7/2022 so với cùng kỳ năm ngoái, thấp hơn nhiều so với kỳ vọng của HSBC và thị trường (HSBC: 26,6%; Bbg: 22,2%). Nguyên nhân chính là do lĩnh vực điện tử tăng trưởng chậm lại, đặc biệt là mặt hàng điện thoại.

Mặc dù xu hướng này không hẳn là một bất ngờ trong bối cảnh lạm phát tác động lên thu nhập thực tế và sự dịch chuyển từ hàng hóa sang dịch vụ ở phương Tây, điều đáng ngạc nhiên chính là ảnh hưởng của nó được thể hiện trong dữ liệu thương mại của Việt Nam.

Thật vậy, kết quả quý II/2022 của Samsung cho thấy nhu cầu đối với hàng điện tử tiêu dùng đang suy yếu, ảnh hưởng đến mảng điện thoại thông minh, TV và các sản phẩm khác.

Tuy nhiên, dệt may và da giày lại tăng trưởng mạnh, đạt 30% so với cùng kỳ năm ngoái, một phần do hiệu ứng cơ sở thuận lợi. Do TP Hồ Chí Minh và các khu vực lân cận phải trải qua giai đoạn giãn cách nghiêm ngặt trong quý III/2021, hiệu ứng cơ sở có thể sẽ kéo dài qua hết quý III/2022. Tuy nhiên, Hiệp hội Dệt may Việt Nam đã dự báo tình hình đơn hàng sắp tới sẽ sụt giảm, làm dấy lên câu hỏi về khả năng trụ vững của các mặt hàng này còn duy trì được bao lâu.

Trong khi đó, tăng trưởng nhập khẩu cũng giảm, chỉ tăng nhẹ 3,4% so với mức tăng hai con số trong những tháng trước. Một phần nguyên nhân là do giá năng lượng giảm, nhờ vậy làm giảm các hóa đơn nhập khẩu hàng hóa như sắt thép, than đá và dầu thô.

Điểm đáng lưu ý là nhập khẩu các mặt hàng liên quan đến điện thoại lại giảm 8% so với cùng kỳ năm ngoái, điều này có thể gia tăng sự đình trệ trong chu kỳ điện tử tiêu dùng.

Mặc dù tăng trưởng cả xuất và nhập khẩu đều không nhiều nhưng cán cân thương mại vẫn đi ngang trong tháng 7/2022.

Với diễn biến này, HSBC tiếp tục duy trì quan điểm: "Việt Nam có khả năng sẽ có năm thứ hai liên tiếp thâm hụt tài khoản vãng lai, gây áp lực đối với đồng Việt Nam".

Chỉ số PMI cũng đang có dấu hiệu đi theo xu hướng tương tự. Mặc dù vẫn ở ngưỡng mở rộng, PMI tháng 7/2022 giảm nhẹ xuống 51,2 điểm. Các chỉ số chính, bao gồm đơn đặt hàng mới và đơn đặt hàng xuất khẩu mới cũng giảm bớt. Tuy nhiên, Việt Nam vẫn cho thấy hoạt động sản xuất mạnh mẽ hơn hầu hết các nước trong khu vực. Tăng trưởng sản xuất có thể chậm lại trong những tháng tới, nhưng vẫn duy trì triển vọng tích cực.

Bất chấp bức tranh bên ngoài kém tươi sáng, nền kinh tế trong nước tiếp tục gặt hái thành công nhất định. Tăng trưởng doanh thu bán lẻ ghi nhận mức cao kỷ lục hơn 55% so với cùng kỳ năm ngoái. Đà tiêu thụ tiếp tục tăng mạnh đối với cả hàng hóa và dịch vụ. Đặc biệt, doanh số các ngành liên quan đến du lịch rất đáng lưu ý, chứng kiến mức tăng trưởng ở mức 2 con số trong 4 tháng liên tiếp.

|

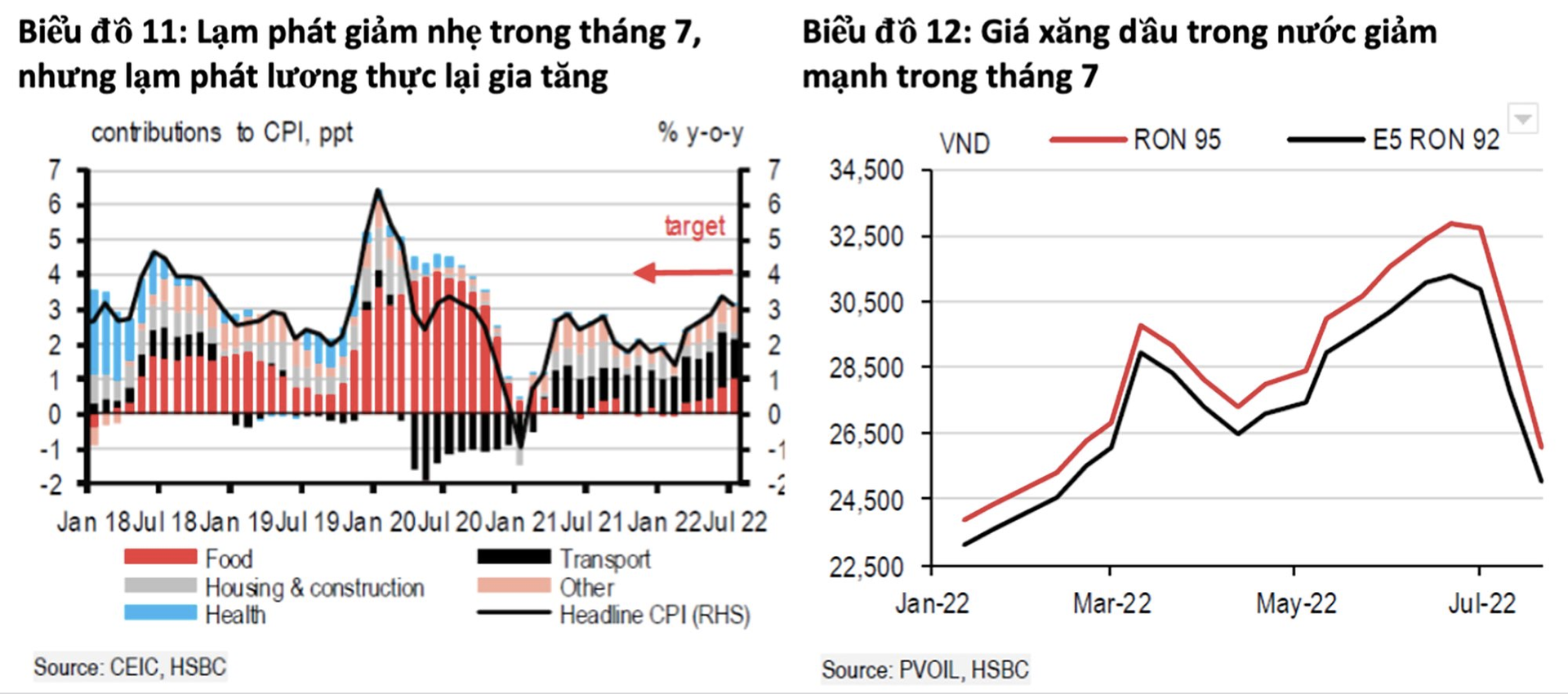

Lạm phát toàn phần tăng 0,4% so với tháng trước, tương đương với 3,1% so với cùng kỳ năm ngoái, gần như khớp với dự báo của HSBC nhưng hơi thấp so với dự báo chung của thị trường (HSBC: 3,0%; Bbg: 3,3%; Trước đó: 3,4%).

Đà lạm phát giảm nhẹ trong tháng 7/2022 do chi phí vận tải giảm. Tuy nhiên, thực phẩm tiếp tục gây bất ngờ với mức tăng 1,4% so với tháng trước.

Ngoài lương thực, lạm phát cơ bản tiếp tục phục hồi, phản ánh tình hình tiêu dùng hộ gia đình được cải thiện. Do đó, mặc dù lạm phát tương đối thấp, nhưng vẫn cần theo dõi sát đà lạm phát. "Theo chúng tôi, áp lực lạm phát sẽ mạnh hơn bắt đầu từ nửa cuối năm 2022, đẩy lạm phát toàn phần tạm thời vượt mức trần 4% của NHNN trong một vài quý", các chuyên gia của HSBC dự báo.

Với diễn biến lạm phát, cộng với việc Ngân hàng dự trữ liên bang Mỹ (Fed) tiếp tục tăng lãi suất, các chuyên gia HSBC kỳ vọng: "quý III/2022 sẽ là thời điểm bắt đầu chu kỳ thắt chặt của NHNN, có thể là 50 điểm".

Lan Nguyễn