4 tháng liên tiếp bán ròng mạnh

Tháng 11, khối ngoại đã rút ròng 3.929 tỷ đồng trên HOSE – đánh dấu tháng rút ròng mạnh thứ 2 trong năm. Lũy kế từ đầu năm, khối ngoại bán ròng 14,633 tỷ đồng trên HOSE. Ngược lại, xu hướng mua ròng trên HNX vẫn chưa đảo chiều, đạt hơn 464 tỷ đồng, đưa tổng giá trị mua ròng từ đầu năm tiến lên 2.723 tỷ đồng.

|

| Động thái bán ròng liên tục của khối ngoại vẫn có những tác động tương đối tới tâm lý chung của nhà đầu tư |

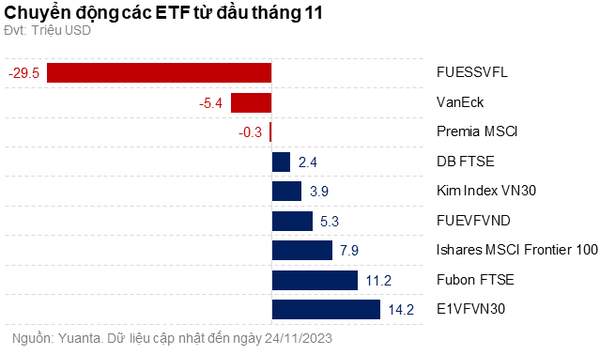

Về chuyển động của các quỹ chỉ số, nhìn chung mức độ giao dịch khá trầm lắng trong thời gian qua và có sự phân hóa giữa các quỹ. Trong khi SSIAM VNFIN LEAD (FUESSVFL) bán ròng mạnh gần 30 triệu USD, VanEck Vectors Vietnam bán ròng 5,4 triệu USD, thì DCVFMVN30 ETF (E1VFVN30) và Fubon FTSE lại mua ròng lần lượt 14,2 triệu USD và 11,2 triệu USD.

Quý 4/2023 sắp tới, Chứng khoán Yuanta dự báo hai quỹ FTSE và VNM ETF hầu hết đều bán ròng cổ phiếu Việt và chỉ mua 4 triệu cổ phiếu CEO cùng 7 triệu cổ phiếu PDR.

|

Trên HOSE, cổ phiếu bị bán mạnh nhất là VHM với giá trị bán ròng khoảng 2,018 tỷ đồng, nhưng nổi bậc nhất là câu chuyện của cổ phiếu bị bán ròng mạnh thứ 2 là MWG (bán ròng 1,444 tỷ đồng).

Cổ phiếu MWG là một trong những cổ phiếu từng được khối ngoại vô cùng yêu thích, đến nay lại có nguy cơ bị loại khỏi VNDiamond-Index vì có thể vi phạm tiêu chí tỷ lệ cổ phiếu nắm giữ của nhà đầu tư nước ngoài, theo báo cáo gần đây của SSI Research. Quỹ chuyên đầu tư vào ngành tiêu dùng Arisaig Partners cũng không còn là cổ đông lớn tại MWG. Tính tới ngày 30/11, tỷ lệ sở hữu của khối ngoại tại MWG là 44.35%, đồng nghĩa “room” ngoại còn đến hơn 5%.

Chiều ngược lại, đứng đầu danh sách cổ phiếu được khối ngoại gom vào nhiều nhất là cổ phiếu DGC (557 tỷ đồng), xếp sau là 2 cổ phiếu ngành thép HPG (436 tỷ đồng) và NKG (252 tỷ đồng), xen giữa là cổ phiếu SSI với giá trị mua ròng 385 tỷ đồng.

Trên HNX, CEO là cổ phiếu bị bán ròng nhiều nhất (73 tỷ đồng), xếp sau là TIG (23 tỷ đồng). Còn ở chiều mua, cổ phiếu ngành chứng khoán là SHS được khối ngoại mua ròng tới 469 tỷ đồng, kế đến là cổ phiếu IDC (100 tỷ đồng) và IDC (26 tỷ đồng).

Đâu là nguyên nhân?

Mặc dù chỉ chiếm chưa tới 10% giá trị giao dịch toàn thị trường song động thái bán ròng liên tục của khối ngoại vẫn có những tác động tương đối tới tâm lý chung của nhà đầu tư. Định giá chưa thực sự hấp dẫn là một trong những nguyên nhân khiến khối ngoại chưa “mặn mà” gom hàng.

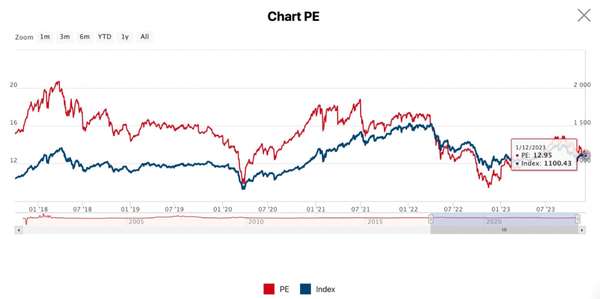

Sau mùa BCTC với kết quả lợi nhuận chưa hoàn toàn hồi phục, Price to Earnings Ratio" data-glossary-def="Tỷ lệ giá cổ phiếu trên thu nhập - chỉ số định giá phổ biến nhất.">P/E của VN-Index ghi nhận gần 13 lần. Con số này cao hơn nhiều so với thời điểm xuống đáy hồi cuối năm ngoái (P/E khoảng 9,x lần). Vì thế, rất khó kỳ vọng vào một đợt mua ròng dồn dập của khối ngoại như giai đoạn năm trước.

Thêm nữa, thị trường trước khi điều chỉnh đã có một khoảng thời gian đi lên kéo dài nhiều tháng. Rất nhiều cổ phiếu đã tăng hàng chục phần trăm. Do đó, áp lực chốt lời mạnh là khó tránh khỏi. Mức chiết khấu trên nhiều cổ phiếu có thể cũng chưa đủ hấp dẫn đối với khối ngoại.

|

Ngoài ra, nhà đầu tư ngoại bán cổ phiếu có thể xuất phát từ những lo ngại về sự ảnh hưởng của các sự kiện quốc tế như chính sách của Fed, biến động của lãi suất">lãi suất, tỷ giá leo thang, giá dầu.. Việc Việt Nam đi ngược thế giới trong điều hành lãi suất có thể khiến dòng vốn đầu tư nước ngoài trở nên thận trọng hơn. Áp lực rút vốn được dự báo sẽ mạnh hơn trên các thị trường cận biên (frontier) như chứng khoán Việt Nam và khó có thể kỳ vọng các quỹ cận biên giải ngân thêm vào trong giai đoạn hiện nay.

Xét về yếu tố dài hạn, dòng vốn ngoại suốt nhiều năm qua vẫn “phập phù” trên thị trường chứng khoán có một phần nguyên nhân xuất phát từ nội tại. Cơ cấu thị trường Việt Nam hiện vẫn ghi nhận tỷ trọng nghiêng hẳn về nhóm tài chính (ngân hàng, chứng khoán, bảo hiểm) và bất động sản, trong khi các lĩnh vực công nghệ, dược phẩm, sản xuất, dịch vụ,… lại hiện diện tương đối ít, không có nhiều cái tên tiêu biểu. Hàng hoá trên thị trường thiếu hụt khiến nhà đầu tư nước ngoài không có nhiều lựa chọn.

Tuy nhiên, tiềm năng tăng trưởng của các doanh nghiệp niêm yết trên nền tảng vĩ mô ổn định được kỳ vọng sẽ dần cải thiện sức hấp dẫn của chứng khoán Việt Nam trong mắt nhà đầu tư nước ngoài. Thêm nữa, triển vọng nâng hạng ngày càng rõ ràng với nỗ lực của cơ quan quản lý và các thành viên thị trường được kỳ vọng sẽ góp phần thu hút khối ngoại trong tương lai.

| Trong bài phân tích hồi giữa tháng 11, các chuyên gia từ VinaCapital nhìn nhận tất cả các yếu tố tiêu cực nhất lúc này đã hoặc đang giảm bớt và triển vọng hồi phục của thị trường chứng khoán Việt Nam trong những tháng tới sẽ được hỗ trợ bởi tăng trưởng lợi nhuận phục hồi, nền kinh tế phục hồi và định giá rẻ của thị trường. Theo đó, VinaCapital kỳ vọng tăng trưởng lợi nhuận EPS sẽ phục hồi 35% so với cùng kỳ trong quý 4/2023 và tăng 20% trong năm 2024. |

| Xu hướng thị trường phái sinh ngày 4/12/2023 Các chuyên gia phân tích và công ty chứng khoán đưa ra nhận định về thị trường phái sinh cho ngày giao dịch 4/12/2023. Tạp ... |

| Thị trường chứng khoán ngày 4/12/2023: Thông tin trước giờ mở cửa Thanh khoản giảm mạnh, VN-Index tiếp tục tích lũy biên độ hẹp; PDR và NVL lọt rổ FTSE Vietnam Index; Huỷ niêm yết cổ phiếu ... |

| "Lộ diện" đại gia rót trăm tỷ vào EVNFinance, thị giá EVF tăng vượt đỉnh năm Công ty Tài chính CP Điện lực (EVNFinance, HOSE: EVF) thông báo hoàn tất đợt chào bán 351 triệu cổ phiếu ra công chúng với ... |

Nguyên Nam