Theo báo cáo tài chính quý IV/2022, Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank – HOSE: VCB) đạt lợi nhuận trước thuế tăng gấp rưỡi cùng kỳ năm trước đạt 12.419 tỷ đồng. Tăng trưởng lợi nhuận cao được đóng góp bởi hai nhân tố, lợi nhuận thuần từ hoạt động kinh doanh tăng hơn 21% và giảm 51,6% chi phí dự phòng rủi ro xuống còn 1.678 tỷ đồng.

cổ phiếu VCB?" style="max-width:100%; padding:0px; margin:0px;" title="Dự báo tăng trưởng lợi nhuận năm 2023 tích cực, target nào cho cổ phiếu VCB?"> cổ phiếu VCB?" style="max-width:100%; padding:0px; margin:0px;" title="Dự báo tăng trưởng lợi nhuận năm 2023 tích cực, target nào cho cổ phiếu VCB?"> |

| VCSC nâng giá mục tiêu thêm 12% lên 108.300 đồng/cp nhưng điều chỉnh giảm khuyến nghị từ mua xuống khả quan cho cổ phiếu VCB. Hình minh họa |

Trong quý, thu nhập lãi thuần tăng 38,8% lên 14.809 tỷ đồng, lãi thuần từ kinh doanh ngoại hối tăng không đáng kể 1,3% so với cùng kỳ năm trước. Các mảng kinh doanh khác lại ghi nhận sụt giảm mạnh. Cụ thể, lãi thuần từ chứng khoán kinh doanh giảm 79% xuống còn 4 tỷ đồng, lãi thuần từ hoạt động kinh doanh giảm 47%, lãi thuần từ hoạt động dịch vụ giảm 3,4%. Mảng chứng khoán đầu tư ghi nhận lỗ 1,9 tỷ đồng.

Luỹ kế cả năm 2022, Vietcombank lãi trước thuế 37.358 tỷ đồng, tăng gần 36% so với năm trước và tiếp tục giữ vị trí quán quân về lợi nhuận ngành ngân hàng. Chi phí dự phòng rủi ro trong năm được cắt giảm 17,5% so với năm trước, tương đương khoảng 2.000 tỷ đồng.

Tính đến 31/12/2022, tổng tài sản ngân hàng đạt 1,8 triệu tỷ đồng, tăng 28,2% so với năm trước. Cho vay khách hàng tăng 19,2% lên 1,1 triệu tỷ đồng. Số dư tiền gửi khách hàng tăng 9,5%, đạt 1,2 triệu tỷ đồng. Ngoài ra, số dư nợ xấu tăng 27,6% lên 7.808 tỷ đồng, trong đó dư nợ nhóm 5 tăng 50% từ 4.417 tỷ đồng lên 6.623 tỷ đồng, qua đó tỷ lệ nợ xấu tăng từ 0,64% lên 0,68%.

Năm 2023, ban lãnh đạo Vietcombank đặt mục tiêu tăng trưởng tổng tài sản đạt 9% so với năm 2022, tăng trưởng tín dụng dự kiến 12,8%, trong đó chưa loại trừ dư nợ 51.000 tỷ đồng dự kiến bán cho một TCTD yếu kém nhận chuyển giao bắt buộc trong năm 2023. Lợi nhuận trước thuế tăng tối thiểu 12% so với năm trước, ước vượt 41.000 tỷ đồng. Tỷ lệ nợ xấu duy trì dưới 1,5%.

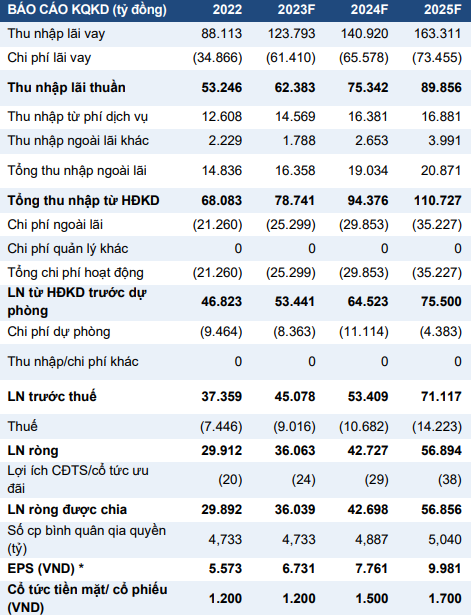

Trong báo cáo mới đây, Công ty chứng khoán Bản Việt – VCSC nâng dự báo lợi nhuận sau thuế sau lợi ích CĐTS năm 2023 thêm 28,5% đạt 36.000 đồng (+20,6% so với cùng kỳ) chủ yếu do VCSC nâng dự phóng thu nhập từ lãi (NII) thêm 12,3% sau khi điều chỉnh tăng NIM thêm 16 điểm cơ bản.

VCSC giả định, VCB sẽ tham gia gói hỗ trợ lãi suất với quy mô nhỏ hơn để hỗ trợ nền kinh tế và điều chỉnh giảm 23,5% dự báo chi phí dự phòng do giả định về hoàn nhập chi phí dự phòng đối với các khoản vay liên ngân hàng được ghi nhận trong quý IV/2022.

|

VCSC điều chỉnh giảm giả định về quy mô gói hỗ trợ nền kinh tế VCB thực hiện trong năm 2023. Trong dự báo trước đây, VCSC giả định VCB sẽ giảm lãi suất cho vay nhằm hỗ trợ khách hàng, tương ứng khoảng 10.800 tỷ đồng thu nhập từ lãi. Hiện nay, VCB đã triển khai chương trình hỗ trợ giảm lãi suất cho vay mới lên đến 0,5 điểm % cho phần lớn các khách hàng hiện hữu.

VCB cũng tham gia gói tín dụng 120.000 tỷ đồng do 4 ngân hàng quốc doanh hỗ trợ cho các dự án nhà ở xã hội và nhà ở công nhân với lãi suất thấp hơn 1,5-2,0 điểm % so với lãi suất cho vay trung bình trên thị trường. VCSC ước tính VCB có thể giành 2.200 tỷ đồng thu nhập từ lãi cho các gói hỗ trợ mà ngân hàng công bố cho đến nay, thấp hơn giả định trước đây. Do đó, VCSC điều chỉnh giảm giả định mức thu nhập lãi hi sinh của VCB cho việc chạy các gói hỗ trợ lãi suất trong năm 2023 xuống mức 7.000 tỷ đồng.

Thông tư 26 được ban hành giúp giảm áp lực huy động vốn trong năm 2023. Ngày 31/12/2022, Ngân hàng Nhà nước (NHNN) đã ban hành Thông tư 26 thay đổi quy định về cách tính tỷ lệ bao phủ nợ (LDR), theo đó, một phần tiền gửi có kỳ hạn từ Kho bạc Nhà nước (KBNN) sẽ được tính vào mẫu số. Do các ngân hàng quốc doanh có một lượng lớn tiền gửi có kỳ hạn từ KBNN, VCSC cho rằng cách tính mới sẽ có lợi cho các ngân hàng quốc doanh trong việc giảm áp lực huy động vốn, từ đó tạo dư địa để các ngân hàng này có thể thực hiện theo định hướng của NHNN.

Bên cạnh đó, VCSC duy trì giả định về đợt phát hành 307,6 triệu cổ phiếu thông qua phát hành riêng lẻ vào giữa năm 2024. Tuy nhiên, VCSC nâng giả định định giá từ 90.000 đồng/cp lên 100.000 đồng/cp gần hơn với giá mục tiêu của VCSC và tương ứng mức tăng số vốn huy động dự kiến từ đợt phát hành này từ 27.700 tỷ đồng lên 30.800 tỷ đồng.

VCB gần đây cho biết đợt phát hành riêng lẻ này đang được xúc tiến và ngân hàng dự kiến thực hiện khi lạm phát tại Mỹ có dấu hiệu hạ nhiệt và Fed điều chỉnh giảm lãi suất (dự kiến vào đầu năm 2024).

VCSC nêu rủi ro cho VCB gồm có: Tăng vốn không thành công; rủi ro hình thành nợ xấu cao hơn dự kiến; rủi ro phát sinh từ việc tham gia phục hồi tổ chức tín dụng yếu kém (DCI).

Theo đó, VCSC nâng giá mục tiêu thêm 12% lên 108.300 đồng/cp nhưng điều chỉnh giảm khuyến nghị từ MUA xuống KHẢ QUAN cho cổ phiếu VCB do giá cổ phiếu của ngân hàng đã tăng 19% trong 3 tháng qua. Giá mục tiêu cao hơn là do VCSC nâng dự phóng tổng lợi nhuận sau thuế sau lợi ích CĐTS giai đoạn 2023-2027 thêm 17,4%, bị ảnh hưởng một phần bởi mức tăng giả định chi phí vốn chủ sở hữu đối với VCB từ 13,1% lên 13,4% do cập nhật hệ số beta.

| Lợi nhuận ròng của Hòa Phát (HPG) vẫn sẽ âm trong quý I Đà tăng hiện tại của giá bán thép tại Trung Quốc và Việt Nam là không bền vững do nhu cầu thép yếu sẽ diễn ... |

| Cổ phiếu FPT còn hấp dẫn nhà đầu tư? Dù ghi nhận kết quả kinh doanh kém tích cực, nhưng báo cáo phân tích mã cổ phiếu FPT vừa được Công ty chứng khoán ... |

| Chứng khoán Maybank gợi ý 5 mã cổ phiếu triển vọng tháng 3 Chứng khoán Maybank định giá thị trường vẫn ở mức hấp dẫn và đang mang đến cơ hội mua tốt cho các khoản đầu tư ... |

Đức Anh