Số liệu mới công bố từ Ngân hàng Nhà nước (NHNN) cho thấy một nghịch lý của ngành ngân hàng đang diễn ra trong thời gian vừa qua.

Tiền gửi tăng mạnh bất chấp lãi suất giảm

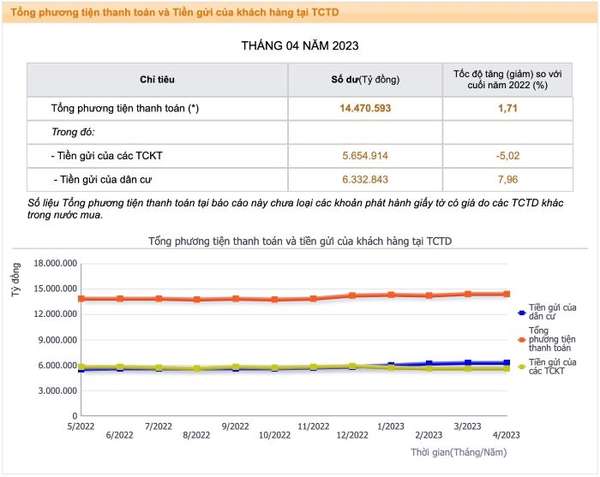

Theo số liệu của NHNN, tính đến cuối tháng 4/2023, tổng tiền gửi của cư dân vào hệ thống ngân hàng đạt 6,33 triệu tỷ đồng, tăng gần 8% so với cuối năm 2022.

Như vậy, chỉ trong 4 tháng đầu năm, người dân đã “gửi ròng” thêm vào hệ thống 467.000 tỷ đồng – mức cao nhất từ trước đến nay. Trước đó, bình quân của 7-8 năm gần đây, lượng tiền gửi của dân cư thêm vào hệ thống ngân hàng trong những tháng đầu năm chỉ đạt dưới 200.000 tỷ đồng.

Diễn biến này diễn ra trong bối cảnh, NHNN liên tục hạ lãi suất điều hành khiến các ngân hàng thương mại giảm Interest Rate" data-glossary-def="Mức lãi mà ngân hàng trả cho người gửi tiền, phụ thuộc vào kỳ hạn và số tiền gửi.">lãi suất huy động.

Tại cuộc họp báo Chính phủ thường kỳ tháng 6/2023, Phó Thống đốc NHNN Đào Minh Tú cho biết, từ đầu năm 2023 đến nay, NHNN đã có 4 lần hạ lãi suất điều hành từ 0,5 - 2%. Tính đến hết tháng 6, lãi suất huy động bình quân giảm 0,7 - 0,8%, lãi vay giảm 1 - 1,2%. Các ngân hàng thương mại cổ phần vốn nhà nước đi đầu trong việc giảm lãi suất, nhiều ngân hàng công bố mức giảm rất sâu.

|

| Tiền gửi trong dân cư tại ngân hàng tăng mạnh nhưng lại khó cho vay |

Lãi suất tiết kiệm 8%/năm cho kỳ hạn 12 tháng dần biến mất trên thị trường. Hiện không còn ngân hàng để mức lãi này. Mức phổ biến với kỳ hạn 12 tháng cho hình thức gửi tại quầy là 6,5-7,5%/năm, còn gửi online là 6,7-7,7%/năm.

Trên thực tế, tiền gửi của dân cư bắt đầu chảy mạnh vào hệ thống từ tháng 10 năm ngoái, trước sức hấp dẫn của lãi suất tiết kiệm. Hiện mức lãi suất huy động đã quay đầu giảm nhưng so với giai đoạn trước Covid-19 thì vẫn duy trì ở mức cao.

Tuy nhiên, ở chiều ngược lại, tiền gửi của các tổ chức kinh tế tại ngân hàng lại đánh dấu xu hướng giảm sâu. 2 tháng đầu năm, tiền gửi của nhóm này giảm 338.000 tỷ đồng, đến tháng 3 tăng trở lại 48.000 tỷ đồng song không giữ được đà tăng này. Đến tháng 4, tiền gửi của các tổ chức kinh tế sụt giảm 8.833 tỷ đồng, xuống còn 5,654 triệu tỷ đồng, giảm 5,02% so với cuối năm 2022.

Nguyên nhân được cho là đến từ việc nhiều doanh nghiệp đang gặp khó về dòng tiền, nên phải rút tiền gửi tại các ngân hàng để duy trì hoạt động. Số liệu từ Cục Đăng ký kinh doanh có thể thấy, số vốn đăng ký của doanh nghiệp thành lập mới trong 6 tháng đầu năm giảm 19,8% so với cùng kỳ năm 2022, thấp hơn mức bình quân 6 tháng đầu năm giai đoạn 2018-2022. Ngoài ra, số vốn đăng ký bình quân trên một doanh nghiệp trong 6 tháng đầu năm 2023 chỉ đạt 9,3 tỷ đồng, mức thấp nhất trong 6 tháng đầu năm kể từ năm 2017.

“Hòn than nóng”

Lượng tiền gửi không ngừng tăng mạnh trong thời gian qua cho thấy dư địa cho vay của ngành ngân hàng hàng là rất lớn nhưng dư nợ tín dụng trong 6 tháng đầu năm chỉ tăng hơn 4,7%, mới đạt 1/3 kế hoạch của năm.

Lý giải nguyên nhân của nghịch lý này, hầu hết các chuyên gia đều đưa ra nhận định, các doanh nghiệp hiện nay đều đang gặp rất nhiều khó khăn, bằng chứng là việc lượng tiền gửi tại các ngân hàng liên tục giảm để giải quyết chi phí, trong khi hoạt động kinh doanh thì “tắc nghẽn”.

Ngoài ra, thực tế cũng cho thấy rằng, dù lãi suất huy động đã có phần “hạ nhiệt” nhưng lãi suất cho vay vẫn neo ở mức cao. Nhiều doanh nghiệp tiết lộ, họ “không dám vay vốn” vì lo ngại với tình hình kinh doanh ảm đạm như hiện nay sẽ không có đủ nguồn thu để trả lãi ngân hàng.

Mối quan tâm hiện nay của hầu hết doanh nghiệp là làm sao bán được hàng, ký kết các hợp đồng để duy trì sản xuất chứ không dám đầu tư mạnh bởi sợ hiệu quả không cao.

Nhóm ngành được cho là “khát vốn” nhất hiện nay là bất động sản thì thuộc lĩnh vực rủi ro, nằm trong chủ trương “siết” tín dụng của NHNN. Thị trường bất động sản cũng đang gần như rơi vào trạng thái “đóng băng”, dự án mới không có khiến các ngân hàng cũng e dè hơn đối với lĩnh vực này.

|

| Tổng phương tiện thanh toán và tiền gửi của khách hàng tại các tổ chức tín dụng (nguồn: NHNN). |

“Lãi suất cho vay thực tế vẫn còn cao nên động lực vay của các doanh nghiệp chưa có, nhu cầu vay rất hạn chế, trừ trường hợp đặc biệt. Bên cạnh đó, về cơ bản điều kiện cho vay luôn trong tình trạng chặt chẽ do lo ngại nợ xấu tăng cao, khiến các ngân hàng không dám giải ngân ồ ạt”, TS. Nguyễn Minh Phong – chuyên gia kinh tế nhận định.

Tuy nhiên, có ý kiến cho rằng, việc cẩn trọng trong hoạt động cho vay là việc nên làm của hệ thống ngân hàng, nhưng trong bối cảnh tiền gửi đang chiếm ưu thế hơn tiền cho vay, các ngân hàng chẳng khác nào đang cầm “hòn than cháy”, rất dễ “bỏng tay”.

Điều này đã được minh chứng trong năm 2013. Tình trạng lãi suất của thời điểm đó cũng như hiện nay, NHNN liên tục hạ lãi suất điều hành, lãi suất cho vay neo ở mức 14 - 15%/năm, tiền gửi tại các ngân hàng liên tục tăng. Để giải quyết dư thừa nguồn cung các ngân hàng thương mại đồng loạt giảm lãi suất huy động.

Tuy nhiên, tình hình hiện nay theo đánh giá của các chuyên gia là khó khăn hơn 10 năm trước rất nhiều, bởi các doanh nghiệp vừa trải qua 2 năm đại dịch đã phải đối mặt ngay với suy thoái kinh tế, kiệt quệ về “sức khỏe” nhưng người dân lại thắt chặt chi tiêu, sức mua giảm mạnh.

| TS. Nguyễn Trí Hiếu: Thận trọng với cổ phiếu ngân hàng Tại hội thảo đầu tư - "Thị trường Chứng khoán nửa cuối 2023" do CTCK Phú Hưng tổ chức, TS. Nguyễn Trí Hiếu thể hiện ... |

| Ngành ngân hàng 6 tháng đầu năm 2023 hoạt động ra sao? Theo Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú, đến nay, về cơ bản mặt bằng lãi suất đã ổn định, lãi suất ... |

| Khó khăn nhất đã qua đi, cổ phiếu ngân hàng hứa hẹn sẽ tỏa sáng Cổ phiếu ngân hàng có tháng 6 đầy tích cực và khởi sắc khi thị giá và thanh khoản đều tăng đáng kể, triển vọng ... |

Quang Đăng