Tóm tắt: Nghiên cứu này sử dụng dữ liệu từ 29 ngân hàng thương mại (NHTM) trong giai đoạn từ năm 2012 đến năm 2020 để xem xét sự tác động của việc đa dạng hóa thu nhập tới rủi ro nợ của các ngân hàng Việt Nam trước và trong thời kỳ dịch COVID-19. Thông qua việc sử dụng mô hình tác động cố định (FEM) và mô hình bình phương tối thiểu tổng quát (FGLS), các phát hiện chính bao gồm: Thứ nhất, các NHTM có mức độ đa dạng hóa càng cao thì rủi ro nợ càng thấp. Thứ hai, chiến lược đa dạng hóa thu nhập phải được thực hiện đồng thời với việc cơ cấu hợp lý từng thành phần thu nhập ngoài lãi. Trong xu hướng cạnh tranh miễn, giảm các loại phí, các ngân hàng cần hạn chế tăng thu nhập trực tiếp từ hoạt động dịch vụ, giảm thu phí dịch vụ để tăng các khoản thu khác gián tiếp, như quy mô giao dịch, giá trị CASA. Đây là điểm khác biệt so với các nghiên cứu trước đây. Thứ ba, các ngân hàng cần nâng cao chất lượng hoạt động kinh doanh ngoại hối, đầu tư chứng khoán và tăng thu nhập từ các hoạt động phi lãi khác. Thứ tư, rủi ro nợ của ngân hàng có xu hướng giảm khi đại dịch COVID-19 bùng phát. Thứ năm, trái với giả thuyết của nhóm nghiên cứu, ảnh hưởng của đại dịch Covid-19 tới mối quan hệ giữa đa dạng hóa thu nhập và rủi ro nợ của các NHTM tại Việt Nam chưa được xác nhận.

Income diversification and default risk of commercial banks: Empirical study of prior versus during COVID-19 pandemic in Vietnam

Abstract: This study uses data of 29 commercial banks in the period from 2012 to 2020 to examine impacts of income diversification on the default risk of Vietnamese banks before and during the COVID-19 pandemic. The main findings from estimation using fixed effects model (FEM) and general least squares model (FGLS) are as follows: first, the higher the level of income diversification, the lower the risk of default; second, diversification strategy should be conducted based on each source of non-interest income. Banks need to limit the increase in direct income from service activities, reduce service fees to increase other indirect revenues, such as benefiting from transaction size and CASA value. This is different from previous studies; third, banks should improve quality of foreign exchange business, securities investment and increase income from other non-interest activities; fourth, bank’s default risk tends to decrease when the COVID-19 pandemic breaks out; fifth, contrary to our hypothesis, the impact of COVID-19 pandemic on the relationship between income diversification and default risk of commercial banks in Vietnam has not been confirmed.

1. GIỚI THIỆU

Trước áp lực cạnh tranh từ các đối thủ trong và ngoài nước, cải cách quy định, cải tiến công nghệ và sự gia tăng của các định chế tài chính, ngân hàng phải đa dạng hóa bằng cách chuyển dịch thu nhập từ các hoạt động cho vay truyền thống sang các hoạt động phi lãi (Brei & cộng sự, 2019). Tại các nước có hệ thống tài chính phát triển, tỷ trọng thu nhập ngoài lãi trong tổng thu nhập của hệ thống ngân hàng là trên 40% (theo Cơ sở dữ liệu tài chính phát triển toàn cầu của Ngân hàng Thế giới – World Bank, đến cuối năm 2017). Tại Việt Nam, mặc dù tỷ trọng thu nhập từ hoạt động dịch vụ trong tổng thu nhập có xu hướng tăng lên nhưng tốc độ tăng trưởng còn chậm và chưa đạt mục tiêu đề ra trong Chiến lược phát triển ngân hàng Việt Nam đến năm 2025, tầm nhìn đến năm 2030.

Theo đề án cơ cấu lại hệ thống các tổ chức tín dụng theo Quyết định số 254/QĐ-TTg năm 2012 và Quyết định số 986/QĐ-TTg năm 2018 về chiến lược phát triển ngành Ngân hàng có nội dung liên quan đến đa dạng hóa thu nhập là từng bước chuyển dịch mô hình kinh doanh của các ngân hàng theo hướng giảm bớt sự phụ thuộc vào hoạt động tín dụng và tăng thu nhập từ hoạt động dịch vụ phi tín dụng. Thêm nữa, những thách thức mới nảy sinh trong bối cảnh đại dịch COVID-19 đòi hỏi các ngân hàng càng phải thực hiện các biện pháp để đối phó với những tác động xấu của đại dịch như tăng trích lập dự phòng rủi ro hoặc cơ cấu lại các nguồn thu nhập. Đồng thời, việc giãn cách xã hội cũng như sự phát triển của thị trường chứng khoán Việt Nam trong đại dịch, đã tạo ra cơ hội cho các ngân hàng đẩy nhanh chuyển đổi số và đa dạng hóa các hoạt động phi lãi như thanh toán trực tuyến, bancassurance...

2. TỔNG QUAN NGHIÊN CỨU

Trong số các nghiên cứu trong và ngoài nước, quan điểm về lợi ích của việc đa dạng hóa thu nhập đến rủi ro ngân hàng chia làm hai ý kiến trái chiều:

Về lý thuyết, Markowitz (1952) đưa ra lý thuyết danh mục đầu tư trung bình - phương sai cho thấy rằng việc đa dạng hóa các khoản đầu tư một cách hiệu quả có thể làm giảm rủi ro phi hệ thống. Đặc biệt, các ngân hàng có thể tận dụng đạt được lợi thế về phạm vi, đạt doanh thu với rủi ro thấp khi tham gia hoạt động mới nhờ thông tin tốt hơn từ hoạt động truyền thống hiện tại.

Bắt đầu với những nghiên cứu khẳng định mối quan hệ tích cực giữa đa dạng hóa và rủi ro ngân hàng. Ở châu Âu, Chiorazzo, Milani và Salvini (2008) sử dụng mẫu 85 ngân hàng Ý (1993-2003) và chỉ ra tác động tích cực của đa dạng hóa doanh thu và lợi nhuận được điều chỉnh theo rủi ro. Theo tác giả, việc sử dụng các công nghệ mới, chẳng hạn như các dịch vụ trực tuyến, cho phép ngân hàng bán các sản phẩm và dịch vụ bổ sung, kéo theo các chi phí biên hoạt động có giới hạn hoặc không. Các lợi ích này có thể bù đắp những bất lợi do chi phí cố định cao hơn liên quan đến đầu tư vào công nghệ. Một số các nghiên cứu trên thế giới khác cũng ủng hộ quan điểm trên: Đức (Kohler, 2014); Ấn Độ (Pennathur và cộng sự, 2012), Châu Phi (Sissy và các cộng sự, 2017), khu vực Nam Á (Edirisuriya, Gunasekarage và Dempsey, 2015).

Mặt khác, một số học giả cho rằng có những chi phí tiềm ẩn liên quan đến đa dạng hóa. DeYoung & Roland (2001) cho rằng chi phí cố định lớn khi các ngân hàng tham gia ngành kinh doanh mới, đòn bẩy tài chính lớn hơn và không yêu cầu dự trữ vốn điều tiết sẽ làm gia tăng rủi ro của ngân hàng. Thiếu kỹ năng quản lý và thông tin trong thị trường mới và các vấn đề về đại lý do tổ chức và cơ cấu sản phẩm phức tạp cũng là lý do làm tăng rủi ro (Acharya và cộng sự, 2006).

Chỉ một số ít các nghiên cứu xem xét tác động của đa dạng hóa đối với rủi ro ngân hàng ở Việt Nam và kết quả vẫn còn mâu thuẫn. Trong khi Batten, J. A., & Vo, X. V. (2016) và Nguyễn Ngọc Khánh (2019) khẳng định mối quan hệ tiêu cực giữa đa dạng hóa và rủi ro ngân hàng thì Phạm Khánh Duy (2020) lại đưa ra kết luận ngược lại. Hơn nữa, hầu hết các nghiên cứu tại Việt Nam chỉ đơn thuần nghiên cứu tác động của đa dạng hóa thu nhập đến rủi ro vỡ nợ trong ngân hàng mà chưa gắn với từng thời kì cụ thể hay những cú sốc kinh tế. Vì vậy, nghiên cứu này đóng góp vào các tài liệu đa dạng hóa thu nhập trong ngân hàng hiện có ở Việt Nam, đặc biệt là trong thời kỳ Covid-19.

3. PHƯƠNG PHÁP NGHIÊN CỨU

3.1. Dữ liệu

Nhóm nghiên cứu tác động của đa dạng thu nhập đối với rủi ro vỡ nợ ở 29 NHTM Việt Nam bằng mô hình dữ liệu bảng động trong khoảng thời gian 2012 – 2020 với 261 quan sát.

Báo cáo tài chính của các NHTM được sử dụng để thu thập dữ liệu về các biến cấp ngân hàng và số liệu về tốc độ tăng trưởng GDP thực tế thu thập từ Ngân hàng Nhà nước Việt Nam và Tổng cục Thống kê Việt Nam giai đoạn 2012-2020.

3.2. Mô hình và giả thuyết nghiên cứu

3.2.1. Mô hình và các biến

Mô hình kinh tế lượng đa biến được sử dụng coi biến rủi ro và biến lợi nhuận được điều chỉnh theo rủi ro là một hàm của các biến đa dạng hóa thu nhập (Stiroh & Rumble, 2006; Lepetit và cộng sự, 2008). Các ước tính được tính toán trong mô hình như sau:

RISKit = α + β1 DIVit + β2 NON1 + β3 NON2 + β4 NON3 + γ ∑(CONTROL)it + δ COVIDit + εit

RISKit là biến phụ thuộc (các biến rủi ro) của ngân hàng i trong năm t; εit là phần dư không quan sát của ngân hàng i năm t, i = 1, 2, . . ., n; t = 1,2, . . ., t.

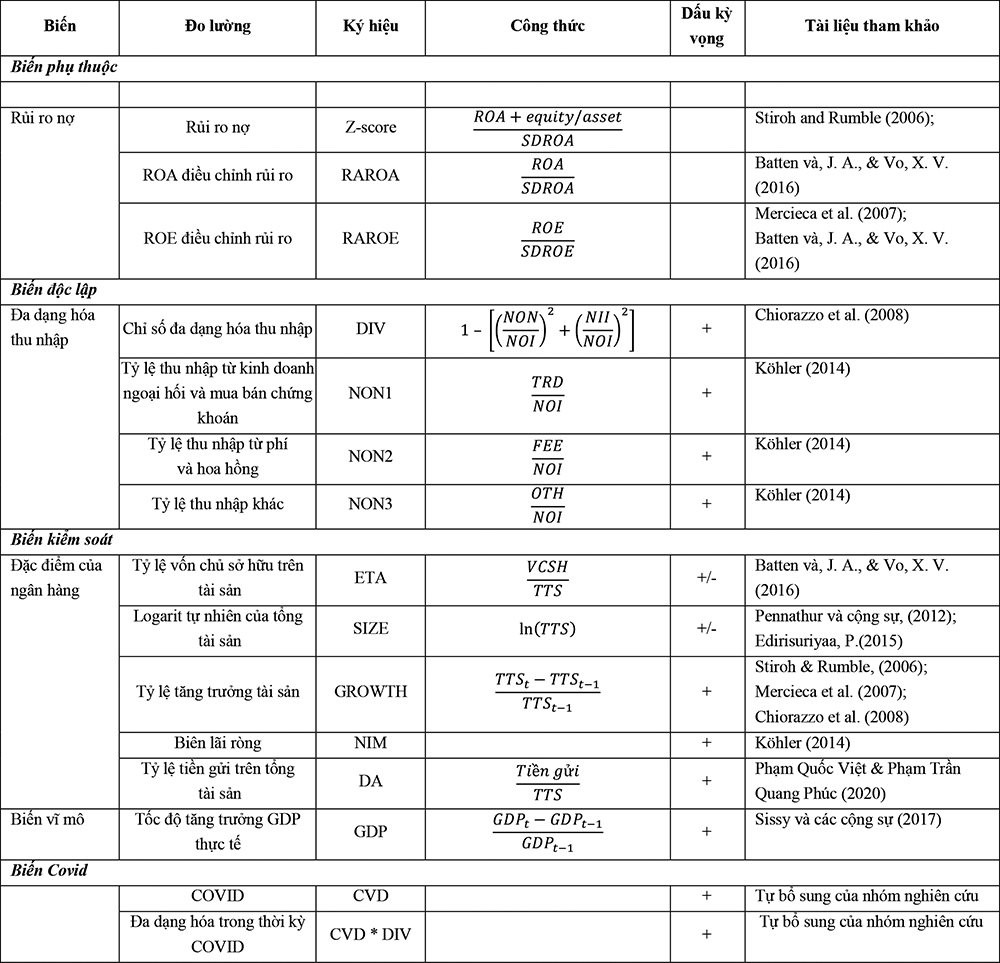

Bảng 1: Tổng kết giải thích các biến trong mô hình nghiên cứu

|

|

Nguồn: Tổng hợp của các tác giả từ tổng quan nghiên cứu |

3.2.2. Giả thuyết nghiên cứu

Nhóm nghiên cứu kiểm tra các giả thuyết sau:

H1: Đa dạng hóa thu nhập làm giảm rủi ro nợ và tăng thu nhập được điều chỉnh theo rủi ro của ngân hàng.

H2: Dịch COVID-19 ảnh hưởng đến mối quan hệ giữa đa dạng hóa thu nhập và rủi ro nợ ngân hàng.

H3: Tỷ lệ thu nhập từ kinh doanh ngoại hối và mua bán chứng khoán trên tổng thu nhập hoạt động có mối quan hệ nghịch chiều với rủi ro nợ của ngân hàng.

H4: Tỷ lệ thu nhập từ hoạt động dịch vụ trên tổng thu nhập hoạt động có tác động nghịch chiều tới rủi ro nợ của ngân hàng.

H5: Tỷ lệ thu nhập khác trên tổng thu nhập hoạt động có tác động nghịch chiều tới rủi ro nợ của ngân hàng.

4. KẾT QUẢ MÔ HÌNH

4.1. Bảng thống kê mô tả dữ liệu

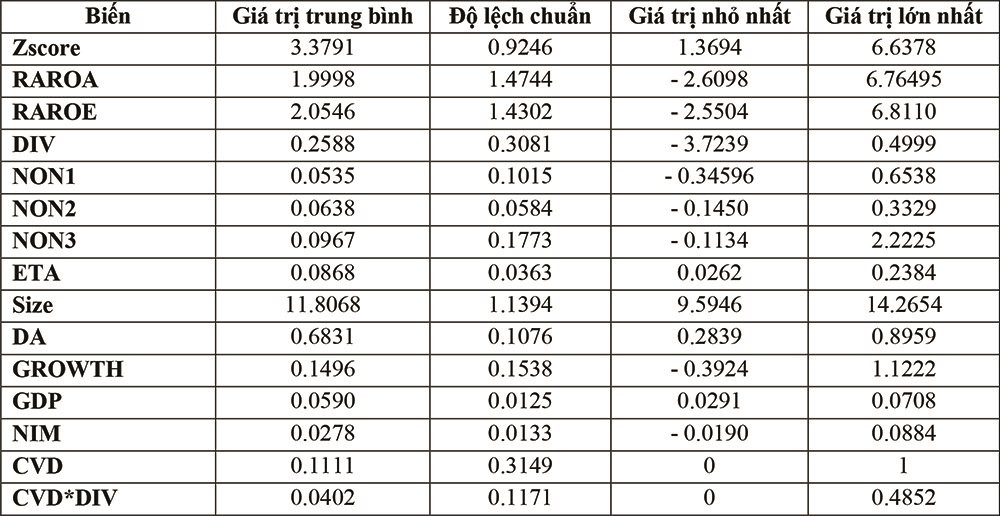

Giá trị thống kê mô tả tổng quan của 15 biến sử dụng trong mô hình được trình bày trong Bảng 2.

Bảng 2: Thống kê mô tả dữ liệu

|

|

Nguồn: Kết quả xử lý từ dữ liệu của nhóm tác giả |

4.2 Kết quả nghiên cứu

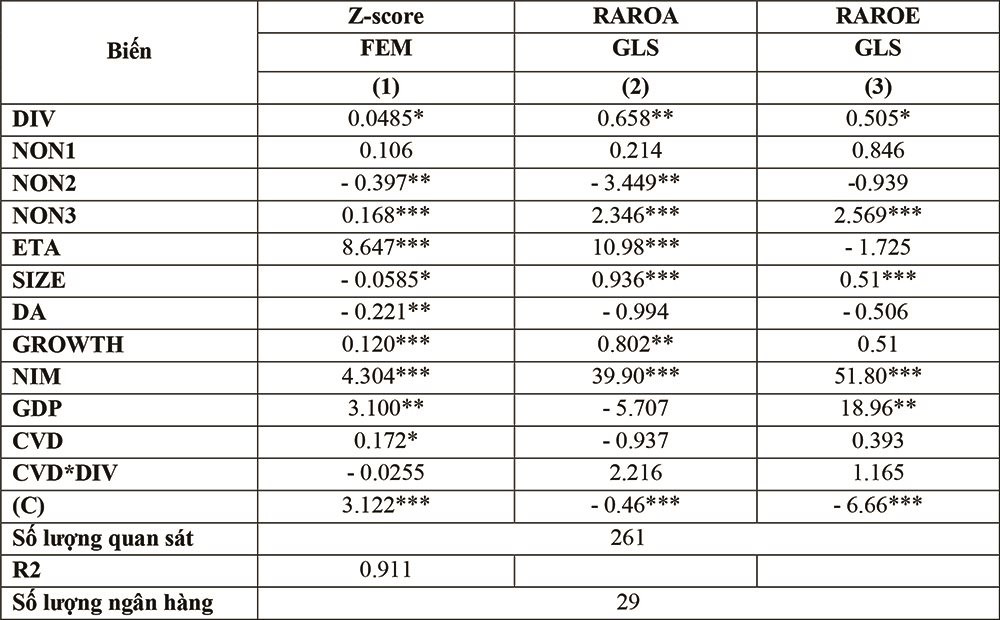

Nhóm nghiên cứu áp dụng phân tích bằng ba phương pháp tiếp cận truyền thống bao gồm phương pháp hồi quy OLS, FEM và REM, và FGLS. Sau khi thực hiện các kiểm định, kết quả các mô hình đáng tin cậy được trình bày trong Bảng 3.

Bảng 3: Kết quả hồi quy

|

|

*, ** và *** lần lượt chỉ mức ý nghĩa 10%, 5% và 1 % Nguồn: Kết quả xử lý từ dữ liệu của nhóm tác giả |

NON1 và CVD * DIV không có ý nghĩa thống kê trong cả 3 mô hình. Biến CVD chỉ có ý nghĩa thống kê trong mô hình (1). Có thể kết luận rằng Covid-19 làm giảm rủi ro ngân hàng vì CVD ảnh hưởng tích cực đến Zscore với mức ý nghĩa 10%. Tuy nhiên, tác động đối với lợi nhuận đã điều chỉnh theo rủi ro của các ngân hàng vẫn chưa được xác nhận. Số năm Covid-19 có thể quan sát tại thời điểm này có thể không đủ để xem xét sự thay đổi của các chỉ số liên quan đến khả năng sinh lời của ngân hàng. Vì vậy trong nghiên cứu này giả thuyết H2 chưa được xác nhận.

Mặc dù NON1 mang dấu (+) trong tác động tới Zscore nhưng chưa đạt được ý nghĩa thống kê, tức là chưa thể khẳng định tác động của tỷ trọng thu nhập từ hoạt động kinh doanh ngoại hối, vàng và chứng khoán đối với rủi ro ngân hàng. Một lý do đưa ra là tác động đến rủi ro của hoạt động này còn phụ thuộc vào tính an toàn và thanh khoản của ngoại hối hoặc chứng khoán mà ngân hàng nắm giữ. Bên cạnh đó, biến CVD * DIV không có ý nghĩa thống kê nên chưa đánh giá được tác động của đa dạng hóa thu nhập đối với rủi ro ngân hàng trong bối cảnh dịch Covid-19. Do đó bác bỏ giả thuyết H3.

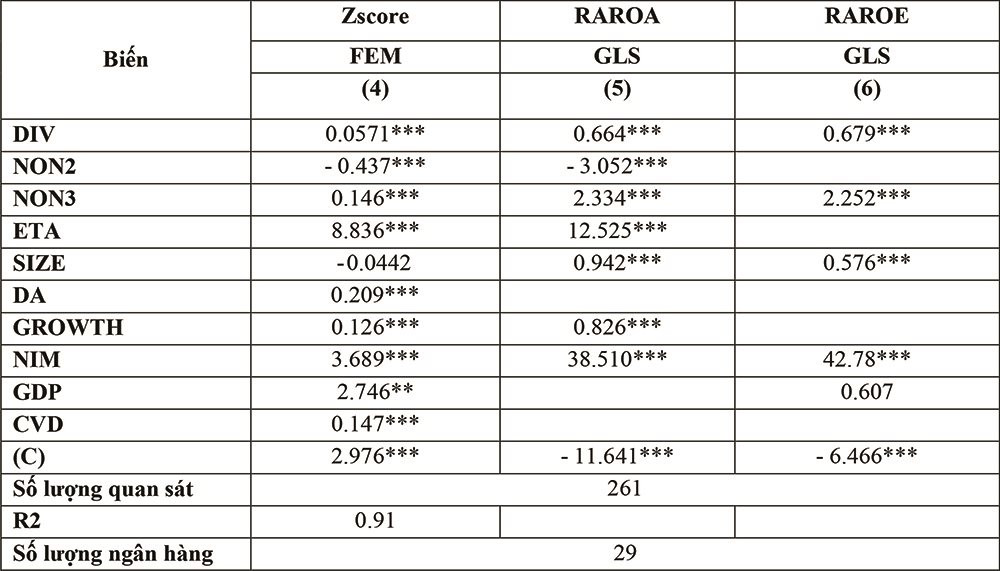

Bảng 4: Kết quả hồi quy sau khi loại bỏ các biến độc lập không có ý nghĩa

|

|

Nguồn: Kết quả xử lý từ dữ liệu của nhóm tác giả |

Trong Bảng 4, nhóm nghiên cứu hồi quy các mô hình tương tự với các biến phụ thuộc Zscore, RAROA và RAROE sau khi loại bỏ các biến độc lập không có ý nghĩa.

Thứ nhất, DIV có tác động dương tới cả 3 biến phụ thuộc đo lường rủi ro, cho thấy đa dạng hóa thu nhập sẽ gia tăng sự ổn định của các ngân hàng. Song kết quả này trái ngược với một số phát hiện trước đó ở Việt Nam (Võ Xuân Vinh, 2015; Batten và, J. A., & Vo, X. V., 2016) trong khi đó phù hợp với các nghiên cứu khác ở Ý (Chiorazzo, Milani và Salvini, 2008), Ấn Độ (Pennathur và cộng sự, 2012) Giả thuyết H1 được chấp nhận.

Tại Việt Nam, sự cạnh tranh hiện nay không chỉ đến từ các ngân hàng trong nước mà còn từ những ngân hàng nước ngoài, buộc các ngân hàng phải chủ động chuyển từ tập trung vào các hoạt động truyền thống sang đa dạng hóa để mở rộng thị trường. Hơn nữa, hoạt động tín dụng đi kèm với nhiều rủi ro có thể ảnh hưởng đến hoạt động của ngân hàng. Các ngân hàng có tỷ trọng thu nhập ngoài lãi cao hơn thì ít chịu ảnh hưởng bởi rủi ro tín dụng hơn, độc lập hơn với việc chuyển đổi kỳ hạn thay đổi lãi suất. Trong tình hình thị trường hiện nay, các cá nhân, đặc biệt doanh nghiệp ngày càng có nhiều kênh huy động vốn hơn là tín dụng ngân hàng. Vì vậy, bên cạnh việc nâng cao chất lượng tín dụng, ngân hàng cần tận dụng hiệu quả việc đa dạng nguồn thu từ các hoạt động kinh doanh khác nhau nhằm đảm bảo thu nhập tăng trưởng bền vững.

Thứ hai, thu nhập từ phí và hoa hồng tác động ngược chiều đến rủi ro ngân hàng với mức ý nghĩa thống kê 1% trong mô hình (4) và (5), trái ngược với kỳ vọng ban đầu là khi hoạt động kinh doanh dịch vụ càng phát triển thì nguy cơ phá sản giảm dần. Do đó giả thuyết H4 bị bác bỏ.

Tại Việt Nam, cơ sở của nguồn thu này là phí và hoa hồng nên các hoạt động dịch vụ của ngân hàng được kỳ vọng ít rủi ro hơn và góp phần ổn định nguồn thu của ngân hàng. Khách hàng hiện nay có xu hướng chọn ngân hàng không thu phí giao dịch hay thu phí tối thiểu. Việc thu nhập từ phí tăng có thể đến từ việc thu hút được nhiều khách hàng hơn nhờ các chính sách ưu đãi cũng như sự phát triển của ngân hàng số, nhưng đồng thời chi phí hàng năm dành cho phát triển hoạt động và đầu tư hạ tầng công nghệ trong các ngân hàng cũng là khá lớn để thực hiện. Mặt khác, bảo hiểm là một trong những mảng kinh doanh mang lại nguồn thu phí lớn cho ngân hàng. Tuy nhiên, vẫn có khả năng tỷ lệ hủy hợp đồng năm thứ hai là đáng kể. Hơn nữa, doanh thu phân bổ cho các ngân hàng cao có thể dẫn đến việc giảm phí mà công ty bảo hiểm chia sẻ với các ngân hàng. Doanh thu từ bảo hiểm ngày càng được đẩy mạnh vì lợi nhuận lớn nhưng không ổn định, có thể dẫn đến rủi ro tăng khi các ngân hàng tăng thu phí.

Thứ ba, tỷ trọng thu ngoài lãi từ các nguồn khác có tác động giảm thiểu rủi ro đáng kể với mức ý nghĩa 1% trong 3 mô hình. Do đó chứng minh được giả thuyết H5. Thu nhập khác chủ yếu gồm thu nhập từ các khoản nợ phải thu khó đòi đã được xử lý bằng trích lập dự phòng. Do đó, mức tăng thu nhập này cho thấy ngân hàng thực hiện hiệu quả thu hồi nợ xấu để làm tăng lợi nhuận, nâng cao chất lượng tín dụng và giảm rủi ro nợ.

Thứ tư, rủi ro nợ của các ngân hàng giảm trong thời kỳ dịch Covid-19, thể hiện trong mô hình (4) với ý nghĩa 1%. Bên cạnh những khó khăn nhất định, đại dịch đã mang lại nhiều cơ hội mới cho hệ thống ngân hàng để đẩy nhanh quá trình chuyển đổi số, tái cơ cấu và đa dạng hóa hoạt động kinh doanh nhằm tăng doanh thu. Nhìn chung, thu nhập từ lãi có thể bị ảnh hưởng nhưng không phải là vấn đề lớn, do thu nhập ngoài lãi tăng và chi phí hoạt động giảm. Do đó, Covid-19 không làm tăng khả năng vỡ nợ của ngân hàng mà còn cho thấy các tín hiệu giảm rủi ro trong thời gian này. Tuy nhiên, giả thuyết 2 vẫn chưa được khẳng định do nhóm nghiên cứu bỏ qua biến CVD * DIV trong cả 3 mô hình do biến này đã không đạt được độ tin cậy cần thiết. Đây là gợi ý cho các nghiên cứu trong tương lai rằng cần thêm thời gian để phân tích ảnh hưởng của dịch bệnh tới mối quan hệ giữa đa dạng hóa thu nhập đối với rủi ro ngân hàng.

Thứ năm, tác động của các biến kiểm soát, tỷ lệ tiền gửi trên tổng tài sản tăng làm tăng rủi ro của ngân hàng, với ý nghĩa 1% trong mô hình (4). Điều này trái với kỳ vọng ban đầu của nhóm nghiên cứu, có thể do các ngân hàng đang cạnh tranh huy động tiền gửi từ công chúng với nhiều chính sách ưu đãi nhằm tìm kiếm nguồn vốn rẻ, chi phí thấp. Đồng thời, hoạt động tín dụng và một số hoạt động kinh doanh khác có nhiều biến động, đòi hỏi phải trích lập dự phòng rủi ro lớn làm giảm tài sản trên bảng cân đối kế toán.

Tỷ lệ vốn chủ sở hữu trên tổng tài sản có tác động ngược chiều và lớn nhất đến rủi ro ngân hàng trong mô hình (1) ở mức ý nghĩa 1%. Vì vậy, nếu vốn chủ sở hữu trong cơ cấu tổng tài sản cao, các ngân hàng có thể tránh được nguy cơ phá sản. Điều này phù hợp với các nghiên cứu và khuyến nghị của Ủy ban Basel và cũng được Ngân hàng Nhà nước Việt Nam quy định trong các văn bản quy phạm pháp luật để tránh rủi ro cho hệ thống ngân hàng. Kết quả của các biến độc lập khác đều có ảnh hưởng tích cực đến việc giảm rủi ro cho ngân hàng như: quy mô ngân hàng, tốc độ tăng tài sản, biên lãi ròng, tỷ lệ tăng trưởng GDP.

Ngoài ra, trong nghiên cứu này, nhân tố chính ảnh hưởng đến rủi ro ngân hàng là tỷ lệ vốn chủ sở hữu trên tài sản và biên lãi ròng. Trong khi đó, tác động giảm thiểu rủi ro của chiến lược đa dạng hóa thu nhập và quy mô ngân hàng là khá nhỏ. Điều này là do mối quan hệ giữa quy mô ngân hàng và rủi ro phụ thuộc vào nhiều yếu tố nội tại của ngân hàng và các chiến lược tái cấu trúc thu nhập không thể đạt được hiệu quả rõ rệt trong một thời gian ngắn; thay vào đó, việc đa dạng hóa thu nhập sẽ dần duy trì sự ổn định của ngân hàng trong dài hạn.

5. MỘT SỐ HÀM Ý CHÍNH SÁCH

5.1. Khuyến nghị đối với các NHTM

Thứ nhất, các NHTM Việt Nam cần theo đuổi các chiến lược đa dạng hóa các nguồn thu của mình, đặc biệt nâng cao tỷ trọng thu nhập ngoài lãi trên tổng thu nhập hoạt động. Các ngân hàng cần phân tích và nắm bắt nhu cầu thị trường để mở rộng các sản phẩm dịch vụ phù hợp, thực hiện chiến lược chuyển đổi số, xây dựng dịch vụ hiện đại giúp cắt giảm chi phí đồng thời dễ dàng phát triển và nâng cấp sản phẩm.

Thứ hai, chiến lược đa dạng hóa thu nhập phải được thực hiện đồng thời với việc cơ cấu hợp lý từng thành phần thu nhập ngoài lãi: (i) Đối với các hoạt động và dịch vụ có thu phí, đặc biệt là hoạt động thanh toán, cần giảm tỷ trọng, duy trì thu nhập ổn định với ngân hàng nhưng ưu đãi với khách hàng nhằm giữ chân và gia tăng khách hàng sử dụng các dịch vụ truyền thống và phi truyền thống khác tại ngân hàng; (ii) Tham gia vào các hoạt động kinh doanh ngoại hối và mua bán chứng khoán nhưng ở mức độ hạn chế và kiểm soát chặt chẽ vì hoạt động này còn phụ thuộc nhiều vào sự biến động của thị trường và các chính sách của chính phủ; (iii) Nâng cao hiệu quả hoạt động góp vốn, mua cổ phần bằng cách xây dựng các bộ phận chuyên môn để đầu tư; xây dựng danh mục đầu tư, quản lý rủi ro hiệu quả, tuân thủ các quy định của pháp luật trong đầu tư. Bên cạnh đó, cần tăng cường hoạt động thu hồi các khoản phải thu khó đòi đã xử lý bằng dự phòng rủi ro tín dụng.

Thứ ba, trong bối cảnh đại dịch Covid-19 tác động tới nền kinh tế nói chung và hệ thống ngân hàng nói riêng, để giảm thiểu rủi ro các ngân hàng cũng cần tính toán đòn bẩy để giảm lãng phí mà không cần thay đổi mô hình kinh kinh doanh, tối ưu hóa các nguồn vốn khan hiếm để đạt được hiệu quả trong việc sử dụng vốn chủ sở hữu và đưa ra mô hình đo lường hợp lý trong quản lý.

5.2. Khuyến nghị đối với các cơ quan quản lý

Thứ nhất, các cơ quan đóng vai trò quan trọng trong tác động đến hoạt động đa dạng hóa và quản lý rủi ro của ngân hàng. Để giảm thiểu mức độ rủi ro ngân hàng một cách hiệu quả, các nhà hoạch định chính sách cần tạo môi trường thuận lợi để thúc đẩy sự phát triển và năng động của thị trường tài chính lành mạnh với sự tham gia tích cực của các nhà đầu tư trong nước và quốc tế; kiểm soát lạm phát ổn định; tăng cường phát triển hệ thống tài chính.

Thứ hai, cơ quan quản lý ban hành các quy định, hướng dẫn cụ thể về các dịch vụ ngân hàng mới như dịch vụ tư vấn tài chính, quản lý tài sản, sản phẩm, dịch vụ của ngân hàng... để hoàn thiện về thể chế và pháp luật, tạo điều kiện cho hoạt động kinh doanh ngân hàng phát triển.

Cuối cùng, ngân hàng cần đổi mới, nâng cao hiệu quả công tác kiểm soát, thanh tra ngân hàng, cảnh báo sớm các rủi ro hệ thống tiềm ẩn, ngăn ngừa nguy cơ vi phạm pháp luật của ngân hàng, phát hiện và xử lý nghiêm các hành vi vi phạm, rủi ro gây mất ổn định.

Tài liệu tham khảo:

- Acharya, V. V., Hasan, I., & Saunders, A. (2006). Should banks be diversified? Evidence from individual bank loan portfolios. Journal of Business, 79(3), 1355–1412.

- Batten, J. A., & Vo, X. V. (2016). Bank risk shifting and diversification in an emerging market. Risk Management, 18(4), 217-235.

- Brei, M., Borio, C., Gambacorta, L., (2019). Bank intermediation in a rate environment. Working Paper, BIS 807.

- Chiorazzo, V., Milani, C., & Salvini, F. (2008). Income diversification and bank performance: Evidence from Italian banks. Journal of Financial Services Research, 33, 181–203.

- DeYoung, R., & Roland, K. P. (2001). Product mix and earnings volatility at commercial banks: Evidence from a degree of total leverage model. Journal of Financial Intermediation, 10, 54–84.

- Duy, P. K. (2021) Financial crisis and diversification strategies: the impact on bank risk and performance, Economics and Business Letters, Vol. 10, No.3

- Edirisuriya, P., Gunasekarage, A., & Dempsey, M. (2015). Bank diversification, performance and stock market response: Evidence from listed public banks in South Asian countries. Journal of Asian Economics, 41, 69-85.

- Kohler, M. (2014). Does non-interest income make banks more risky? Retail- versus investment- oriented banks. Review of Financial Economics, 23(4), 182–193.

- Lepetit, L., Nys, E., Rous, P., & Tarazi, A. (2008a). Bank income structure and risk: An empirical analysis of European banks. Journal of Banking and Finance, 32, 1452–1467.

- Lepetit, L., Nys, E., Rous, P., & Tarazi, A. (2008b). The expansion of services in European banking: Implications for loan pricing and interest margins. Journal of Banking and Finance, 32, 2325–2335.

- Markowitz, H. M. (1952). Portfolio selection. The Journal of Finance, 7(1), 77–91.

- Ngoc Nguyen, K. (2019). Revenue diversification, risk and bank performance of Vietnamese commercial banks. Journal of Risk and Financial Management, 12(3), 138.

- Pennathur, A. K., Subrahmanyam, V., & Vishwasrao, S. (2012). Income diversification and risk: Does ownership matter? An empirical examination of Indian banks. Journal of Banking and Finance, 36(8), 2203–2215.

- Sissy, A. M., Amidu, M., & Abor, J. Y. (2017). The effects of revenue diversification and banking on risk and return of banks in Africa. Research in International Business and Finance, 40, 1-18.

- Stiroh, K. J., & Rumble, A. (2006). The dark side of diversification: The case of US financial holding companies. Journal of Banking and Finance, 30, 2131–2161.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 8 năm 2022

PGS,TS. Lê Thanh Tâm, Minh Ngọc, Quỳnh Anh, Minh Phương