Kết quả kinh doanh ngân hàng Q1/2023: Mảng sáng ngành bank lộ diện | |

Phó Thống đốc Đào Minh Tú: Tốc độ giảm lãi suất tại các ngân hàng đang khá tích cực |

Thị trường chứng khoán Việt Nam trở lại giao dịch sau kỳ nghỉ lễ không mấy tích cực với hai phiên chỉ số VN-Index đóng cửa tại mức giá đỏ. Tổng cộng, chỉ số VN-Index giảm 8,81 điểm (-0,84%) xuống 1.040,31 điểm, HNX-Index lại tăng 0,32 điểm lên 207,8 điểm.

Cổ phiếu ngân hàng kém tích cực sau kỳ nghỉ lễ" style="max-width:100%; padding:0px; margin:0px;" title="Cổ phiếu ngân hàng kém tích cực sau kỳ nghỉ lễ"> Cổ phiếu ngân hàng kém tích cực sau kỳ nghỉ lễ" style="max-width:100%; padding:0px; margin:0px;" title="Cổ phiếu ngân hàng kém tích cực sau kỳ nghỉ lễ"> |

| Cổ phiếu ngân hàng kém tích cực sau kỳ nghỉ lễ |

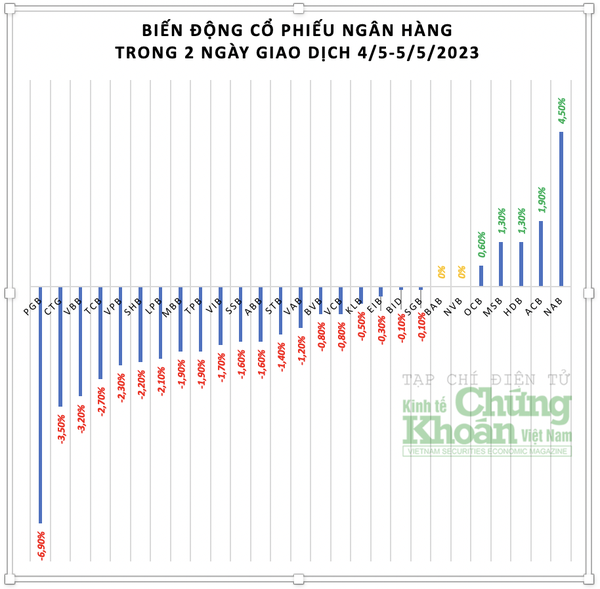

20/27 mã ngân hàng giảm giá

Trong hai ngày giao dịch (4/5 và 5/5), nhóm cổ phiếu ngân hàng diễn biến ảm đạm khi có 20/27 mã giảm giá, 5 mã tăng và 2 mã đứng tham chiếu.

Ở chiều giảm giá, PGB là mã giảm nhiều nhất tuần qua (-6,9%), trong đó, riêng phiên đầu tiên sau kỳ nghỉ đã giảm mạnh -8,9% và tăng trở lại trong phiên cuối tuần. Trước đó, cổ phiếu này đã có nhiều tuần tăng giá liên tiếp, trước khi Petrolimex thực hiện đấu giá lượng lớn cổ phần tại PG Bank.

3 cổ phiếu ngân hàng có vốn hóa lớn là CTG, VPB, TCB ảnh hưởng tiêu cực tới VN-Index trong 2 ngày giao dịch tuần qua khi cả 3 đều kết thúc trong sắc đỏ, mức giảm từ 2 - 3,5%. Bên cạnh CTG, 2 cổ phiếu ngân hàng quốc doanh khác là BID và VCB chỉ điều chỉnh nhẹ.

Ở chiều tăng, NAB tăng tốt nhất tuần qua với mức +4,5%, kết tuần tại mức giá 10.900 đồng/cp. 4 mã tăng giá còn lại đều là các ngân hàng được niêm yết trên HOSE gồm ACB, HDB, MSB và OCB. Còn 2 cổ phiếu đứng tham chiếu đều là 2 ngân hàng được niêm yết trên HNX là NVB và BAB.

|

| 20/27 mã cổ phiếu ngân hàng giảm giá trong tuần qua |

Về thanh khoản, do chỉ giao dịch trong 2 ngày nên thanh khoản của toàn ngành ngân hàng tuần qua không quá lớn, ghi nhận 230 triệu cổ phiếu được giao dịch, tương ứng với giá trị đạt 4.131 tỷ đồng.

SHB vẫn giữ được mức thanh khoản cao, đứng đầu toàn ngành với hơn 51,3 triệu cổ phiếu được giao dịch, chiếm hơn một nửa được thực hiện theo phương thức thỏa thuận. Giá trị giao dịch của cổ phiếu này cũng cao nhất toàn ngành tuần qua với mức xấp xỉ 580 tỷ đồng.

LPB cũng không "kém cạnh" với khối lượng giao dịch trong tuần đạt 28,7 triệu đơn vị. Các cổ phiếu khác như MSB, MBB, VPB, STB dao động quanh mức 10 - 20 triệu cổ phiếu.

Đối với giao dịch khối ngoại, STB tiếp tục chịu áp lực bán của các nhà đầu tư nước ngoài khi nhóm này đã bán ròng gần 100 tỷ đồng trong 2 phiên. Tính riêng trong 1 tháng trở lại, khối ngoại đã bán ròng hơn 821 tỷ đồng cổ phiếu STB. Cùng với đó, khối ngoại cũng bán ròng 89 tỷ đồng CTG.

Dòng tiền vẫn chưa tìm đến cổ phiếu ngân hàng

Trong báo cáo cập nhật ngành ngân hàng, FiinTrade cho rằng, những diễn biến bất lợi gần đây trên thị trường Trái phiếu doanh nghiệp" data-glossary-english="Corporate Bond" data-glossary-def="Chứng khoán nợ do doanh nghiệp phát hành để huy động vốn.">trái phiếu doanh nghiệp và bất động sản chưa thực sự được phản ánh đầy đủ vào kết quả kinh doanh của các ngân hàng trong năm qua.

Quý 1/2023, lợi nhuận sau thuế ước tính tăng ở nhóm ngân hàng quốc doanh nhờ tín dụng tăng và NIM duy trì. Với nhóm ngân hàng cổ phần, nhóm ngân hàng với tỷ trọng cho vay lĩnh vực bất động sản ở mức cao bao gồm TCB có lợi nhuận giảm do tăng trích lập dự phòng rủi ro tín dụng trong khi đó STB và ACB có lợi nhuận tăng mạnh. Tuy nhiên, tín dụng tăng rất thấp hay thậm chí giảm ở một số ngân hàng bán lẻ (ACB, VIB) là điểm cần lưu ý.

Cho cả năm 2023, theo đánh giá của FiinTrade, triển vọng lợi nhuận của ngành ngân hàng đang chịu ảnh hưởng bởi 3 yếu tố, bao gồm: Thu nhập từ lãi dự kiến kém đi vì do tín dụng tăng thấp và NIM khó có thể tăng do cạnh tranh cho vay các nhóm khách hàng tốt.

Thứ hai, thu nhập từ hoạt động khác (chủ yếu là hoạt động bán chéo bảo hiểm) tăng thấp. Thứ ba, Áp lực trích lập dự phòng tăng lên khi chất lượng tài sản suy yếu do hệ lụy từ những diễn biến bất lợi trên thị trường bất động sản và trái phiếu doanh nghiệp.

Năm 2023, ngoại trừ TCB, các ngân hàng đặt kế hoạch lợi nhuận sau thuế duy trì tăng, nhưng có sự phân hóa rõ rệt. Cụ thể, STB và HDB là 2 ngân hàng đặt kế hoạch lợi nhuận tăng trưởng cao nhờ các câu chuyện riêng. STB lên kế hoạch lợi nhuận sau thuế +50,8% với kỳ vọng NIM cải thiện và không còn phải trích lãi dự thu theo đề án tái cấu trúc (dự kiến sẽ hoàn thành trong năm nay). HDB dự kiến lợi nhuận sau thuế tăng 28,6% với kỳ vọng đẩy mạnh tăng trưởng tín dụng sau khi tham gia tiếp nhận các tổ chức tín dụng yếu kém. TCB hiện là ngân hàng duy nhất đặt kế hoạch lợi nhuận sau thuế 2023 giảm 13,9%.

Một số ngân hàng đặt mục tiêu tăng trưởng lợi nhuận từ 10 – 20% với tăng trưởng tín dụng chậm lại và NIM duy trì hay thậm chí giảm.

Cổ phiếu nhóm ngân hàng tăng giá nhờ định giá tăng. P/B toàn ngành Ngân hàng hiện ở mức 15x, tăng +13% so với giữa tháng 11/2022 và +3,4% so với đầu năm 2023, và đây là yếu tố tác động chính kéo chỉ số giá chung của ngành tăng điểm, lần lượt là +18% và +8,1%.

Giá của hầu hết các cổ phiếu ngân hàng đáng chú ý đã tăng mạnh nhờ kỳ vọng tăng trưởng cao trong năm 2023 (bao gồm STB, HDB, VCB), có câu chuyện bán vốn cho đối tác chiến lược (VPBank - VPB) hay gián tiếp hưởng lợi từ các chính sách gần đây của chính phủ nhằm tháo gỡ các nút thắt trên thị trường bất động sản và trái phiếu doanh nghiệp (ví dụ như TCB, MBB).

Tuy nhiên, những lo ngại về chất lượng tài sản suy yếu do hệ lụy từ thị trường bất động sản và trái phiếu doanh nghiệp trầm lắng khiến dòng tiền đang “e dè” với cổ phiếu Ngân hàng.

Hoàng Ngọc