Trong báo cáo phân tích mới đây về ngành ngân hàng, Công ty chứng khoán ACB (ACBS) cho rằng, triển vọng lợi nhuận ngành ngân hàng nửa cuối năm 2023 được kỳ vọng sẽ cải thiện, căn cứ vào một số yếu tố như NIM (biên lãi ròng) phục hồi nhờ lãi suất huy động giảm nhanh và CASA (tiền gửi không kỳ hạn) đã tăng trở lại kể từ quý II/2023. Trong khi đó, lãi suất cho vay mới hiện đã ở mức hợp lý hơn so với kỳ vọng của khách hàng và sẽ giảm chậm hơn so với lãi suất huy động.

|

| Cho cả năm 2023, ACBS duy trì kỳ vọng tăng trưởng lợi nhuận của ngành ngân hàng đạt 10%, chậm lại so với mức tăng 34,6% của năm 2022. |

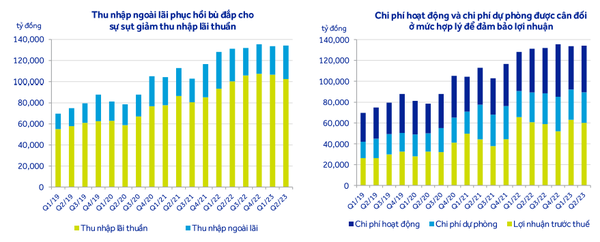

Lợi nhuận từ hoạt động kinh doanh trái phiếu chính phủ phục hồi mạnh nhờ lợi suất trái phiếu chính phủ đã giảm hơn 2% ở hầu hết các kỳ hạn kể từ đầu năm. Tuy nhiên, chi phí dự phòng sẽ chịu áp lực tăng trong nửa cuối năm 2023 do nợ xấu vẫn ở mức cao và bộ đệm dự phòng không còn dày.

Dự báo lợi nhuận của các ngân hàng niêm yết trên HOSE tăng trưởng 10% trong năm 2023 (so với mức giảm 2,5% trong 6 tháng đầu năm 2023), chậm lại so với mức tăng trưởng 34,6% trong năm 2022.

Tại ngày 28/8/2023, giá cổ phiếu ngân hàng đang được giao dịch ở mức Price to Earnings Ratio" data-glossary-def="Tỷ lệ giá cổ phiếu trên thu nhập - chỉ số định giá phổ biến nhất.">P/E là 9,3 lần và P/B là 1,8 lần, thấp hơn lần lượt 22,2% và 11,5% so với mức trung bình lịch sử 10 năm. Giá cổ phiếu ngành ngân hàng đã có sự phục hồi khá ấn tượng 48% kể từ vùng đáy tháng 11/2022 tuy nhiên, hệ số giá trên thu nhập P/E của cổ phiếu ngành ngân hàng hiện vẫn đang thấp hơn 1 độ lệch chuẩn so với trung bình lịch sử là 12 lần.

Mặc dù lợi nhuận ngành ngân hàng được dự báo sẽ tăng trưởng chậm lại trong năm 2023, với mức định giá vẫn đang ở vùng hấp dẫn, cổ phiếu ngành ngân hàng vẫn là những cơ hội đầu tư phù hợp cho các nhà đầu tư với tầm nhìn trung và dài hạn.

Thống kê của ACBS cũng cho thấy, tổng lợi nhuận trước thuế quý II/2023 của các ngân hàng niêm yết trên HOSE giảm 4,8% theo quý và giảm 1,0% so với cùng kỳ năm trước và có thể đã chạm đáy.

|

| Nguồn: BCTC ngân hàng, ACBS |

Nhìn chung, bức tranh lợi nhuận trong 6 tháng năm 2023 là không tích cực. Tuy nhiên, ACBS dự báo, lợi nhuận của các ngân hàng sẽ cải thiện kể từ quý III/2023 trở đi nhờ lãi suất huy động giảm và CASA tăng trở lại sẽ bắt đầu tác động lên chi phí vốn của các ngân hàng dẫn đến NIM phục hồi.

Trong khi đó, lãi suất cho vay mới hiện đã ở mức hợp lý hơn so với kỳ vọng của khách hàng và sẽ giảm chậm hơn lãi suất huy động. Thu nhập lãi thuần luôn là nguồn thu quan trọng nhất đối với các ngân hàng, chiếm khoảng 80% tổng thu nhập, do vậy, NIM phục hồi sẽ đóng vai trò quan trọng trong câu chuyện tăng trưởng lợi nhuận của các ngân hàng.

ACBS dự báo tăng trưởng tín dụng năm 2023 đạt 12%, thấp hơn so với mức tăng 14,2% của năm 2022 và định hướng tăng trưởng tín dụng 14%-15% của Ngân hàng Nhà nước. Lãi suất cho vay mặc dù đã hạ khá đáng kể nhưng các ngân hàng không hạ chuẩn tín dụng trong bối cảnh rủi ro nợ xấu gia tăng và thị trường bất động sản chưa phục hồi. Tuy nhiên, nhìn chung đa phần các ngân hàng niêm yết thường đạt được tăng trưởng tín dụng tốt hơn trung bình ngành nhờ nền tảng tài chính tốt và khả năng sinh lời cao.

Cho cả năm 2023, ACBS duy trì kỳ vọng tăng trưởng lợi nhuận của ngành ngân hàng đạt 10%, chậm lại so với mức tăng 34,6% của năm 2022. Tuy nhiên, mức tăng trưởng lợi nhuận sẽ có sự phân hóa rõ nét giữa các ngân hàng. Các ngân hàng có thanh khoản dồi dào và đặc biệt là khả năng quản trị rủi ro tín dụng tốt sẽ có điều kiện thuận lợi để đạt được mức tăng trưởng lợi nhuận cao hơn.

ACBS đưa ra những yếu tố tích cực tác động tới giá cổ phiếu ngân hàng. Thứ nhất, là các chính sách hỗ trợ lĩnh vực bất động sản và thị trường bất trái phiếu doanh nghiệp tiếp tục được Chính phủ triển khai và đạt được những kết quả tích cực, giúp hỗ trợ sức khỏe tài chính của các ngân hàng.

Thứ hai là triển vọng tăng trưởng kinh tế của Việt Nam nói riêng và thế giới nói chung tích cực, từ đó hỗ trợ nhu cầu tín dụng.

Bên cạnh những yếu tố tiêu cực, ACBS cũng chỉ ra những yếu tố tiêu cực tác động tới cổ phiếu ngân hàng. Thứ nhất là nền kinh tế tiếp tục tăng trưởng chậm và nhu cầu tín dụng yếu.

Thứ hai là những vấn đề của thị trường bds kéo dài (vướng mắc về pháp lý, tắc nghẽn về dòng vốn và ảm đạm về doanh số bán) khiến nợ xấu và chi phí dự phòng của hệ thống ngân hàng liên quan tới tín dụng cho lĩnh vực bds tăng cao.

Thứ ba là lạm phát ở Mỹ khó hạ nhiệt khiến Fed tiếp tục tăng lãi và giữ mức lãi suất cao, từ đó tác động tới tỷ giá và lãi suất của hệ thống ngân hàng Việt Nam.

| KQKD ngành ngân hàng quý 2/2023: Chú ý đến chất lượng tài sản Mới đây, Công ty CPCK VNDIRECT đã công bố báo cáo kết quả kinh doanh ngành ngân hàng trong quý 2/2023. Theo VNDIRECT, tỷ lệ ... |

| Nợ xấu giai đoạn cuối năm vẫn là dấu hỏi lớn, cổ phiếu ngân hàng còn hấp dẫn để đầu tư? Kết thúc quý 2/2023, nhiều ngân hàng bất ngờ ghi nhận nợ xấu tăng vọt. Với diễn biến nợ xấu tăng chóng mặt như hiện ... |

| MBS: Chất lượng tài sản là điều kiện tiên quyết khi đầu tư cổ phiếu ngân hàng Theo MBS, chất lượng tài sản là chỉ tiêu tiên quyết khi lựa chọn đầu tư vào cổ phiếu ngành ngân hàng. Tỷ lệ nợ ... |

Đức Anh