Đề xuất điều chỉnh chính sách thuế tiêu thụ đặc biệt

Việc nộp thuế, trong đó có thuế tiêu thụ đặc biệt (TTĐB) của doanh nghiệp có ý nghĩa hết sức quan trọng đối với ngân sách nhà nước trong bối cảnh mới. Trên cơ sở Luật thuế tiêu thụ đặc biệt hiện hành, vừa qua, Bộ Tài chính đã xây dựng và hoàn thiện dự thảo Luật thuế tiêu thụ đặc biệt (sửa đổi) và đang lấy ý kiến trước khi hoàn chỉnh hồ sơ cuối cùng trình Quốc hội xem xét trong các kỳ họp tới đây.

Mục đích sửa đổi lần này, Bộ Tài chính khẳng định, Luật thuế TTĐB (sửa đổi) nhằm hoàn thiện quy định về chính sách thuế TTĐB để mở rộng cơ sở thu, bảo đảm tính minh bạch, dễ hiểu, dễ thực hiện luật nhằm góp phần nâng cao năng lực và hiệu quả của hoạt động quản lý thuế trong phòng, chống trốn thuế, thất thu và nợ thuế, đảm bảo thu đúng thu đủ vào NSNN, đảm bảo ổn định nguồn thu NSNN.

Đồng thời đổi mới các nội dung và các điều luật theo hướng gia tăng các quy định, luật hóa các quy định đã thực hiện ổn định tại văn bản dưới luật; góp phần cải cách thủ tục quản lý thuế theo hướng đơn giản, rõ ràng, công khai, thực hiện quản lý thuế điện tử, tạo môi trường thuận lợi cho người nộp thuế tuân thủ pháp luật về thuế, tự giác nộp đúng, đủ, kịp thời tiền thuế vào NSNN.

Về đối tượng chịu thuế TTĐB, hiện Luật thuế TTĐB hiện hành quy định 10 nhóm hàng hóa và 6 nhóm dịch vụ chịu thuế TTĐB, trong đó có mặt hàng rượu bia. Với mặt hàng rượu từ 20 độ trở lên đang chịu thuế 65%; Rượu dưới 20 độ: 35%; và Bia: 65%.

Theo Bộ tài chính, thuế TTĐB với nhóm mặt hàng này là chưa phù hợp và đề xuất tăng thêm theo lộ trình.

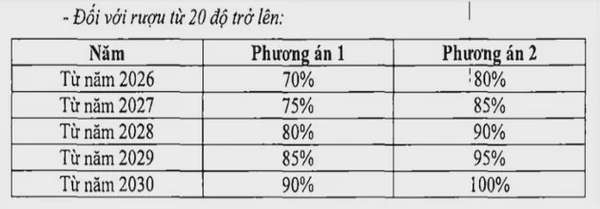

Cụ thể, với rượu từ 20 độ trở lên, có 2 phương án tăng thuế từ năm 2026 đến 2029 và từ 2030 trở đi.

margin:0px;" title="Lý do cần 1 chính sách thuế cân bằng phù hợp"> margin:0px;" title="Lý do cần 1 chính sách thuế cân bằng phù hợp"> |

Tuy nhiên, qua đánh giá, Bộ Tài chính nghiêng về phương án 2 vì giá bán năm 2026 sẽ tăng 20% so với năm 2025, và các năm tiếp theo mỗi năm giá bán sẽ tăng 2-3% so với năm trước để đảm bảo giá sản phẩm tăng tương ứng theo mức độ lạm phát và gia tăng thu nhập của các năm tiếp theo.

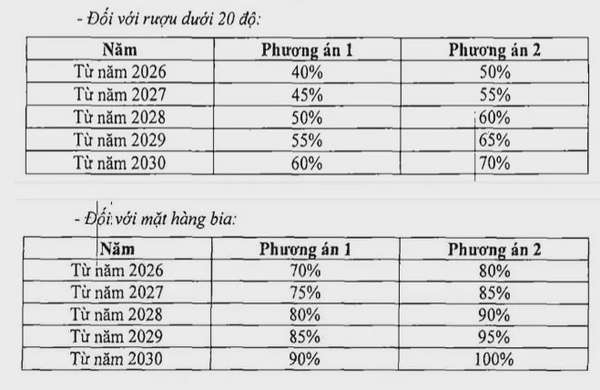

Đối với rượu dưới 20 độ, Bộ Tài chính nghiên về phương án 2 với lý do tương tự như trên. Còn mặt hàng bia, phương án điều chỉnh tăng thuế suất thuế TTĐB cũng nghiêng về phương án 2.

|

Theo các chuyên gia, việc đề xuất sửa đổi 1 số chính sách thuế là cần thiết, song cũng cần cân nhắc kỹ lưỡng, đặc biệt là thuế TTĐB vì doanh nghiệp Việt Nam vừa mới trải qua đợt khó khăn chưa từng có của đại dịch Covid-19. Dù đã có tiến triển khả quan song còn rất nhiều doanh nghiệp vẫn đang trong quá trình phục hồi. Bên cạnh đó, môi trường kinh doanh trong nước phải đối mặt với những thách thức nội tại như tăng trưởng chi tiêu tiêu dùng chậm và các vấn đề bên ngoài như căng thẳng địa chính trị gia tăng. Cùng với đó, tác động của các chính sách thực thi nhằm áp dụng Thuế Tối thiểu Toàn cầu cũng có thể ảnh hưởng đến hiệu suất kinh doanh.

Chuyên gia, doanh nghiệp đề xuất gì?

Chia sẻ tại tọa đàm “Môi trường chính sách thuế tại Việt Nam: Thực trạng và kinh nghiệm quốc tế” vào ngày 24/7 vừa qua, TS. Nguyễn Quốc Việt, Phó Viện trưởng Viện Nghiên cứu Kinh tế và chính sách (VEPR) cho rằng, chính sách thuế TTĐB không chỉ là công cụ để tăng thu ngân sách mà còn có những tác động rộng lớn hơn đến kinh tế và xã hội.

Theo ông Việt, hiện nay, với ngành đồ uống, riêng thuế TTĐB đã đóng góp trên 45.000 tỷ vnđ ~ 2 tỷ đô, và nếu với tổng thu khác thì phải trên 60.000 tỷ. Bên cạnh đó, ngành đồ uống cũng đóng góp phần trực tiếp hoặc gián tiếp tới 2 - 3 triệu lực lượng lao động.

Trong tình hình khó khăn chung của nền kinh tế, với những tác động của cuộc khủng hoảng nền kinh tế và dịch bệnh, một trong những ngành bị tác động trực tiếp nhất là ngành đồ uống có cồn. Nếu thuế TTĐB tác động tới ngành sẽ không chỉ giảm nguồn thu ngân sách, lợi nhuận mà còn làm giảm nguồn lực lao động xã hội. Bên cạnh đó, việc kiểm soát đồ uống có cồn được thắt chặt, việc đánh thuế cao dẫn đến xu hướng sử dụng rượu thủ công, tự nấu dẫn đến hằng năm thất thu ngân sách khoảng 450 triệu đô ~ trên 10 tỷ USD.

Do vậy, cần có cách tiếp cận toàn diện và hợp lý để đảm bảo thuế TTĐB thực sự đạt được các mục tiêu đề ra mà không gây ra những hệ quả tiêu cực không mong muốn. Bởi lẽ, việc tăng thuế sẽ khiến người tiêu dùng chuyển sang các sản phẩm nhập lậu, không rõ nguồn gốc trong khi vấn đề này vẫn chưa được kiểm soát triệt để. Điều này không chỉ gây thất thu thuế mà còn làm suy giảm hiệu quả của chính sách thuế trong việc kiểm soát và điều tiết tiêu dùng.

TS. Nguyễn Quốc Việt khuyến nghị cần xem xét xác định mức thuế hợp lý theo hướng mức thuế phải phản ánh đúng chi phí xã hội của việc tiêu dùng các sản phẩm chịu thuế TTĐB nhưng không quá cao để gây ra thất thu thuế hoặc khuyến khích hàng lậu. Chính sách thuế TTĐB cần hướng tới nhiều mục tiêu, bao gồm cả tăng thu ngân sách, bảo vệ sức khỏe cộng đồng và đảm bảo tính công bằng trong thu thuế. Bên cạnh đó, cần có biện pháp quản lý chặt chẽ các sản phẩm chịu thuế TTĐB để ngăn chặn buôn lậu và hàng giả, hàng nhái, đảm bảo sự công bằng và minh bạch trong thu thuế.

Đánh giá về chính sách thuế nói chung, ông Jochen Schmittmann - Đại diện thường trú Quỹ Tiền tệ Quốc tế (IMF) tại Việt Nam cho biết, chính sách thuế của Chính phủ Việt Nam đã được điều hành một cách thận trọng và phản chu kỳ trong những năm qua. Đây là cách tiếp cận phù hợp trong bối cảnh nền kinh tế phải đối mặt với nhiều thách thức lớn.

Tuy nhiên, để cải cách chính sách thuế nhằm giải quyết các thách thức lớn trong trung hạn và quản lý rủi ro một cách hiệu quả hơn, ông Schmittmann cho rằng cần cải thiện việc báo cáo về trách nhiệm tài chính và quản lý đầu tư công, đảm bảo tính minh bạch và rõ ràng trong việc sử dụng các nguồn tài chính công; Nâng cao khả năng phân tích và hoạch định chính sách tài chính, giúp thu hút các nhà đầu tư vào thị trường Trái phiếu Chính phủ" data-glossary-english="Government Bond" data-glossary-def="Chứng khoán nợ do Chính phủ phát hành, an toàn nhất trên thị trường.">trái phiếu Chính phủ Việt Nam.

Bên cạnh đó cần tăng cường hệ thống thuế để đáp ứng nhu cầu chi tiêu lớn trong tương lai, bao gồm đầu tư vào cơ sở hạ tầng, giáo dục và các biện pháp giảm nhẹ biến đổi khí hậu; Cải cách thu ngân sách, đảm bảo doanh thu thuế của Việt Nam tương xứng với quy mô của nền kinh tế, tiến bộ trong chiến lược cải cách hệ thống thuế từ năm 2021 đến năm 2030.

Đồng thời tăng cường mạng lưới an sinh xã hội thông qua việc mở rộng phạm vi và nâng cao mức độ hỗ trợ của mạng lưới an sinh xã hội, đảm bảo các biện pháp hỗ trợ có mục tiêu và hiệu quả hơn…

Liên quan đến kinh nghiệm quốc tế trong quản lý thuế, bà Olivia Widen – Đại diện của Liên minh các doanh nghiệp rượu quốc tế châu Á - Thái Bình Dương (APISWA) cho biết, phần lớn các quốc gia áp dụng thuế tiêu thụ đặc biệt đang sử dụng thuế tuyệt đối hoặc kết hợp, đó là xu hướng đang diễn ra trên toàn cầu và là hai công cụ chủ yếu được sử dụng để điều chỉnh và kiểm soát thị trường rượu, đồng thời tối ưu hóa nguồn thu cho ngân sách quốc gia.

Theo bà Oliva, thuế hỗn hợp kết hợp giữa thuế cố định theo đơn vị (thuế tuyệt đối) và thuế tỷ lệ phần trăm dựa trên giá trị sản phẩm (thuế giá trị). Nó mang lại lợi ích như thứ nhất, tạo ra một nguồn thu ổn định cho ngân sách nhà nước, giúp giảm thiểu tác động của biến động giá cả trên thị trường. Thứ hai, thuế hỗn hợp có thể điều chỉnh theo từng loại sản phẩm, giúp kiểm soát tốt hơn các loại rượu có nồng độ cồn cao, từ đó bảo vệ sức khỏe cộng đồng và hạn chế tình trạng buôn bán rượu bất hợp pháp.

Đối với thuế tương đối thường được áp dụng để khuyến khích tiêu thụ các sản phẩm có giá trị thấp hơn và hạn chế tiêu thụ các sản phẩm cao cấp, đắt đỏ. Dù không mang lại nguồn thu ổn định như thuế hỗn hợp, nhưng nó giúp điều chỉnh thị trường hiệu quả, đặc biệt là trong các nền kinh tế phát triển với nhu cầu tiêu thụ đa dạng.

Hiện tại, Việt Nam đang áp dụng thuế tương đối nhưng đã trở nên lạc hậu. Do đó, áp dụng Thuế hỗn hợp đang được đề xuất như một giải pháp trung hòa, nhằm tiến tới áp dụng thuế tuyệt đối, một phương thức tối ưu nhưng cũng cần có lộ trình hợp lý.

“Một chính sách thuế tối ưu phải đảm bảo doanh thu ổn định và có thể dự đoán được, thu và tính thuế đơn giản, tuân thủ để giảm trốn thuế và chênh lệch giá ở mức tối thiểu giữa các sản phẩm hợp pháp và bất hợp pháp” – Bà Oliva khuyến nghị.

Nguyên Vũ