Công ty chứng khoán VNDirect cho rằng, Ngân hàng TMCP Công Thương Việt Nam (VietinBank, HOSE: CTG) là một trong bốn ngân hàng thương mại lớn nhất tại Việt Nam, ưu tiên hàng đầu của CTG không phải là mở rộng quy mô mà là tăng trưởng bền vững để đảm bảo chất lượng tài sản.

|

| VNDirect giữ khuyến nghị khả quan cho cổ phiếu CTG với giá mục tiêu cao hơn ở mức 35.900 đồng/cp |

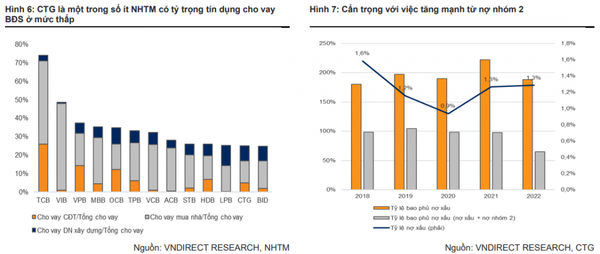

Định vị bản thân là kênh cung cấp tín dụng chủ yếu cho các doanh nghiệp thương mại và công nghiệp, danh mục cho vay của CTG tập trung nhiều vào cho vay lĩnh vực thương mại. Do đó, tổng tín dụng BĐS của CTG tại cuối năm 2022 chỉ đạt xấp xỉ 21% tổng cho vay – thuộc mức thấp nhất trong số các ngân hàng có cùng quy mô.

Hơn nữa, tỷ trọng danh mục đầu tư (trái phiếu Chính phủ và trái phiếu doanh nghiệp) trong tổng tài sản sinh lời của CTG cũng giảm từ 6,2% tại cuối 2021 về 4,9% tại cuối năm 2022 – hệ quả trong môi trường lãi suất tăng cao. Trong đó, tỷ trọng trái phiếu doanh nghiệp tiếp tục duy trì ở mức thấp nhất trong tổng tài sản sinh lãi (<1%).

Về mặt chất lượng tài sản, tỷ trọng nợ xấu của CTG duy trì so với cùng kỳ ở mức 1,2% tại cuối năm 2022. Theo chia sẻ của Ban lãnh đạo, kiểm soát chất lượng tài sản vẫn là ưu tiên hàng đầu của CTG trước những biến đổi khó lường của thị trường vĩ mô trong nước và quốc tế. Theo đó, CTG đã xây dựng các kịch bản chất lượng nợ, chủ động phân loại nợ và trích lập dự phòng một cách phù hợp. Nợ nhóm 2 tăng 2,5 lần so với cùng kỳ, lên gần 30 nghìn tỷ đồng. Do đó, tỷ lệ bao phủ nợ xấu của ngân hàng (cho nợ xấu và nợ nhóm 2) giảm mạnh xuống 65% từ mức 83% so với cùng kỳ.

Trong năm 2022, tỷ lệ xóa nợ xấu cũng ghi nhận mức cao nhất trong lịch sử ngân hàng (1,7%) do CTG đã chủ động trích lập dự phòng rủi ro và có nguồn lực tài chính, nhưng vẫn đảm bảo hoàn thành kế hoạch kinh doanh theo chỉ tiêu ĐHĐCĐ giao.

|

Do đó, VNDirect tăng chi phí tín dụng giai đoạn 2023-2025 từ mức 1,65%/1,45%/1,2% lên 1,8%/1,5%/1,5% để phản ánh quan điểm thận trọng của CTG đối với viêc kiểm soát chất lượng tài sản.

VNDirect cũng kỳ vọng CTG sẽ đạt được mức tăng trưởng cho vay 10% cho năm 2023 so với mức tăng 9,5% ở dự báo trước đó khi mà Thông tư 26 đã cởi bỏ một phần nút thắt về trần LDR của ngân hàng trong nhiều năm.

Động lực tăng trưởng chính cho CTG năm 2023-2024

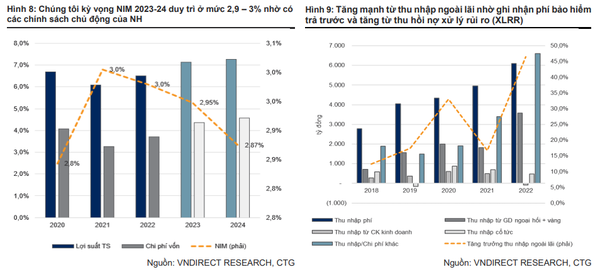

VNDirect dự phóng NIM của CTG duy trì ở mức 2,9% - 3% trong giai đoạn này, dựa trên các chiến lược chủ động của ngân hàng để duy trì NIM. Trong 2022, chi phí vốn của CTG tăng thêm 45 điểm cơ bản lên 3,67% do hệ quả của môi trường lãi suất cao. Cụ thể, lãi suất của ngân hàng đã tăng 0,3 – 1% ở các kỳ hạn từ nửa cuối năm 2022. Tuy nhiên, NIM của ngân hàng vẫn duy trì cùng mức 3% so với cùng kỳ do nhà băng đã chủ động cải thiện lợi suất cho vay, bù đắp cho phần tăng từ chi phí vốn.

Trong năm 2022, CTG đã ghi nhận 16.650 tỷ đồng (+46.5% so với cùng kỳ) thu nhập ngoài lãi, nhờ có 69% tăng trưởng từ thu hồi nợ XLRR và ghi nhận khoản phí trả trước từ banca. Trong tháng 2/2022, ngân hàng đã chính thức kích hoạt hợp tác độc quyền bancassurance với Manulife, và bắt đầu ghi nhận khoản phí trả trước này trong vòng 5 năm. Theo đo, VNDirect ước tính ngân hàng đã ghi nhận khoảng 1.200 tỷ đồng trong năm 2022, phù hợp với dự phóng trước đó.

Một điểm sáng nữa là thu nhập phí đạt 6.090 tỷ đồng trong 2022 (+23% so với cùng kỳ), trong đó thu từ dịch vụ bảo hiểm và các HĐKD khác (doanh thu của VBI, phí hoa hồng với Manulife, phí từ hoạt động xuất – nhập khẩu) cho thấy tăng trưởng ấn tượng (+35% so với cùng kỳ). Trong khi đó, thu nhập từ phí giảm nhẹ (-3,4% so với cùng kỳ) khi CTG áp dụng miễn phí chuyển khoản cho các khách hàng từ đầu năm 2022.

Nhìn chung, VNDirect nâng dự báo thu nhập ngoài lãi do thu nhập từ hoạt động bảo hiểm với Manulife cao hơn kỳ vọng. VNDirect tin rằng CTG có thể khai thác lợi thế của mình là tệp khách hàng doanh nghiệp lớn để thúc đẩy hoạt động bancassurance trong khi tỷ trọng thâm nhập của bảo hiểm nhân thọ ở Việt Nam vẫn còn thấp.

|

Tăng vốn vẫn là nhu cầu cấp bách

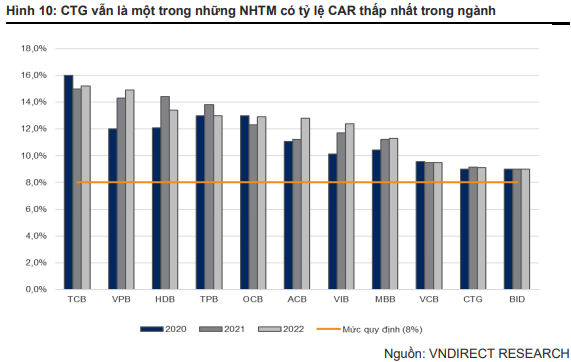

Mặc dù CTG đã có kế hoạch chia cổ tức bằng cổ phiếu nhưng vẫn chưa hoàn thành do quá trình phê duyệt của các Cơ quan Nhà nước có thẩm quyền còn chậm. VNDirect nhận thấy thanh khoản vẫn là vấn đề lớn của ngân hàng trong năm 2023 khi mà tỷ lệ CAR của ngân hàng vẫn duy trì ở mức thấp trong nhóm các ngân hàng cùng quy mô.

Trong năm 2023, VNDirect kỳ vọng CTG có thể thực hiện kế hoạch phát hành cổ phiếu để trả cổ tức trước đó, nếu không nguồn vốn cũng như thị phần của ngân hàng sẽ tiếp tục bị ảnh hưởng do cạnh tranh gay gắt từ nhóm ngân hàng tư nhân.

|

VNDirect cho rằng chất lượng tài sản là bức tranh chính cho nửa đầu năm 2023. Do đó, CTG là một trong những cổ phiếu ưa thích của VNDirect với danh mục cho vay đa dạng và tỷ trọng tín dụng BĐS ở mức thấp. VNDirect giữ khuyến nghị Khả quan với giá mục tiêu cao hơn ở mức 35.900 đồng/cp dựa trên dự phóng tăng trưởng cho vay cao hơn và P/B mục tiêu 1,3 lần cho năm 2023.

Tại mức giá hiện tại, CTG đang giao dịch tại mức P/B dự phóng 1,1 lần cho năm 2023, thấp hơn so với trung bình 5 năm của ngân hàng là 1,3 lần.

Rủi ro giảm giá tiềm ẩn bao gồm chi phí tín dụng cao hơn so với dự kiến. Tăng trưởng mạnh từ thu nhập phí vượt quá dự báo của VNDirect là một yếu tố đánh giá lại cổ phiếu.

| Định giá hấp dẫn, Agriseco gợi ý chiến lược đầu tư cổ phiếu STB trong ngắn hạn Mặt bằng giá cổ phiếu STB đã giảm 30% so với đỉnh (đầu năm 2022), định giá cổ phiếu STB hiện ở mức P/B 1,22 ... |

| FPTS dự phóng kết quả kinh doanh các ngành năm 2023 Công ty CP Chứng khoán FPT (FPTS) đưa ra dự phóng kết quả kinh doanh năm 2023 các nhóm ngành như: Ngành xây dựng, ngành ... |

| SSI Research: Vincom Retail (VRE) tiếp tục đà tăng trưởng trong năm 2023 SSI cho rằng, Vincom Retail (VRE) là doanh nghiệp vận hành trung tâm thương mại lớn nhất cả nước, sẽ tiếp tục được hưởng lợi ... |

Đức Anh