Interest Rate" data-glossary-def="Mức lãi mà ngân hàng trả cho người gửi tiền, phụ thuộc vào kỳ hạn và số tiền gửi.">Lãi suất huy động và cho vay cùng giảm

Trong bản tin thị trường tiền tệ, trái phiếu mới công bố, SSI Research cho biết, trong tuần trước, thanh khoản trên hệ thống ngân hàng ổn định và trên kênh thị trường mở không có hoạt động mới diễn ra. Ngân hàng Nhà nước (NHNN) chào thầu ở kỳ hạn 7 ngày với khối lượng là 15.000 tỷ đồng trên kênh cầm cố thị trường mở nhưng không có khối lượng trúng thầu nào được ghi nhận.

Về diễn biến lãi suất trên thị trường liên ngân hàng (thị trường 2), lãi suất liên ngân hàng kỳ hạn qua đêm dao động trong biên độ hẹp (0,2%) và chênh lệch với lãi suất USD duy trì ở mức -500 điểm cơ bản. Áp lực về tỷ giá tiếp tục xuất hiện mặc dù nguồn cung ngoại tệ dồi dào.

Theo NHNN, tính đến cuối tháng 7/2023, vốn tín dụng cho nền kinh tế mới đạt khoảng 12,4 triệu tỷ đồng, tăng 4,56% so với đầu năm. Như vậy, sau khi có sự hồi phục trong tháng 6, tín dụng đã ghi nhận trưởng âm so với tháng trước và thấp hơn đáng kể so với cùng thời điểm năm 2022 (9,54%).

Trong những nỗ lực hỗ trợ khả năng hấp thụ vốn của nền kinh tế, NHNN đã ban hành Thông tư số 10/2023/TT-NHNN ngưng hiệu lực thi hành khoản 8, khoản 9 và khoản 10 Điều 8 của Thông tư số 39/2016/TT-NHNN (đã được bổ sung theo khoản 2 Điều 1 Thông tư số 06/2023/TT-NHNN) về một số nhu cầu vốn không được cho vay, có hiệu lực từ ngày 1/9/2023 cho đến ngày có hiệu lực thi hành của văn bản quy phạm pháp luật mới quy định về các vấn đề này.

Trong tuần qua, các NHTM đã đồng loạt điều chỉnh giảm lãi suất huy động, trong đó, 4 ngân hàng TMCP có vốn nhà nước là BIDV, VietinBank, Vietcombank và Agribank đồng loạt giảm lãi suất huy động trong ngày 23/8, với mức giảm 30 - 50 điểm cơ bản ở các kỳ hạn từ 6 tháng trở lên. Các NHTM khác có mức giảm phổ biến trong khoảng 10 – 30 điểm cơ bản. Tính đến hiện tại, lãi suất niêm yết dành cho khách hàng cho kỳ hạn 12 tháng tại nhóm ngân hàng TMCP có vốn nhà nước là 5,2% và 5,9% cho nhóm ngân hàng TMCP lớn.

Còn nhiều điểm tích cực trong điều hành tỷ giá

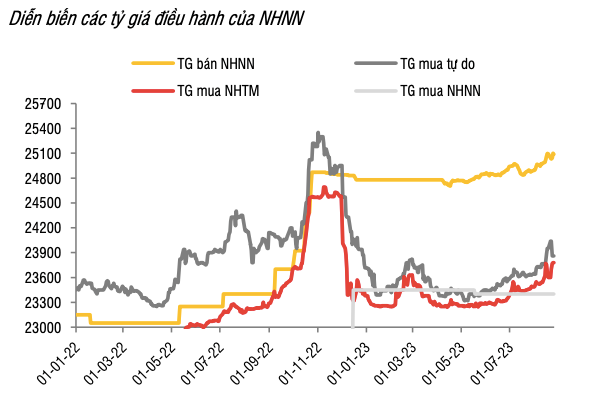

Trên thị trường ngoại hối, diễn biến tỷ giá USD/VND tiếp tục có một tuần biến động mạnh. Tỷ giá liên ngân hàng kết tuần ở vùng 24.000 VND/USD – mức cao nhất kể từ đầu năm tới nay. Tương tự, tỷ giá niêm yết và tỷ giá tự do đã vượt mốc 24.100 VND/USD và tiến sát về vùng 24.200 VND/USD trong phiên giao dịch đầu tuần này.

Theo các chuyên gia của Chứng khoán Maybank (MBKE), khi có những biến động trên thị trường ngoại hối, NHNN sẽ sử dụng 3 chiến thuật: Thứ nhất, kiểm soát chặt chẽ hơn hoạt động ngoại hối của các ngân hàng thương mại; hai là, thắt chặt hơn một chút tính thanh khoản của tiền đồng trên thị trường liên ngân hàng; thứ ba, bán USD từ dự trữ ngoại hối để bảo vệ đồng Việt Nam.

Theo quan sát của nhóm phân tích, vẫn chưa thấy NHNN sử dụng biện pháp số hai và số ba trong năm nay, trong khi biện pháp thứ nhất, thường được sử dụng đầu tiên khi thị trường ngoại hối bắt đầu có dấu hiệu bất thường.

MBKE cũng nghiêng về dự báo tiền đồng chỉ mất giá trong khoảng 2-3% so với USD trong 12 tháng tới và sẽ không ảnh hưởng đến quan điểm chính sách hướng đến mục tiêu phục hồi, tăng trưởng kinh tế.

"Do cả lạm phát và ngoại hối đều trong tầm kiểm soát, Việt Nam vẫn sẽ duy trì xu hướng nới lỏng tiền tệ, nhiều khả năng có thêm đợt giảm lãi suất nữa vào quý III/2023", chuyên gia MBKE nhận định.

Còn theo chuyên gia SSI Research, việc duy trì chính sách tiền tệ phân kỳ với các NHTW lớn trên thế giới là yếu tố tạo ra áp lực lớn hơn đối với tỷ giá trong quý III/2023 và khiến tỷ giá biến động mạnh trong giai đoạn này.

Dù vậy, chuyên gia nhận định điểm tích cực là vị thế của NHNN tương đối khác so với thời điểm cùng kỳ năm ngoái nhờ lượng dự trữ ngoại hối đã được bổ sung trong giai đoạn 6 tháng đầu năm cũng như nguồn cung ngoại tệ tích cực từ FDI giải ngân (8 tháng đạt 13,1 tỷ USD, tăng 1,5% so với cùng kỳ) hay dòng vốn FII từ các khoản đầu tư góp vốn.

Linh Linh