Kiểm định chiến lược giao dịch của “siêu trader” Nhật BNF tại thị trường Việt Nam (Bài cuối)

Đầu tiên, hãy cùng chúng tôi nhắc lại những điểm chính trong chiến lược giao dịch ngược xu hướng (contrarian investing) của ông:

- Là một nhà đầu cơ ngắn hạn điển hình, BNF tập trung chủ yếu vào các cổ phiếu quá bán và cổ phiếu mới IPO. Thời gian nắm giữ cổ phiếu thường chỉ kéo dài từ 1 ngày đến 1 tuần, nhiều nhất là 10 ngày.

- Chủ yếu “long” (mua vị thế) và không sử dụng margin (ký quỹ), ngay cả khi danh mục đầu tư còn nhỏ.

- Sử dụng Mô hình nến Nhật để xác định xu hướng thị trường.

- Không quan tâm đến các chỉ số P/E hay P/B, do không nắm giữ lượng cổ phiếu nhất định trong thời gian dài. BNF từng nói: “Tôi không biết hướng đi trong tương lai của thị trường chứng khoán Nhật Bản. Tôi không bao giờ quan tâm đến các điều kiện thị trường dài hạn”.

- Kiếm tiền trong thị trường con gấu (bear market) dễ hơn nhiều thị trường con bò (bull market).

|

| Hình minh họa |

Dữ liệu được sử dụng trong bài nghiên cứu vẫn là giao dịch của tất cả cổ phiếu tại sàn tp. Hồ Chí Minh (HOSE), trong khoảng thời gian từ năm 2000 đến hết năm 2021. Tín hiệu mua vào xuất hiện khi giá thấp nhất trong ngày của cổ phiếu giảm xuống dưới đường trung bình động SMA25 từ 15%-30%, hiệu quả của chiến lược sẽ được đo lường tại thời điểm từ 3 đến 10 ngày giao dịch sau đó.

Ở phần 2, chúng ta đã cùng nhau xác định được mức độ phân kỳ (độ lệch giữa giá cổ phiếu và MA25) cũng như thời gian nắm giữ cụ thể cho từng ngành để có thể đạt được xác suất sinh lời cao nhất (chi tiết NĐT xem tại đây).

Trong phần 3 này, chúng tôi sẽ gửi đến NĐT mức độ sinh lời của chiến lược khi nắm giữ trong các khoảng thời gian khác nhau (T+3 - T+10), với các mức độ phân kỳ khác nhau (từ 15% - 25%). Để loại bỏ sự ảnh hưởng của số phiên nắm giữ đến tỷ suất sinh lời, chúng tôi so sánh hiệu quả chiến lược dựa trên mức lợi nhuận bình quân 1 ngày của cổ phiếu (do thông thường nắm giữ cổ phiếu càng lâu thì mức sinh lời lũy kế càng cao). Đồng thời, để tránh việc bài phân tích đưa vào quá nhiều thông tin, chúng tôi tập trung vào phân tích mức tăng giá bình quân của hai ngành nghề có xác suất sinh lời cao nhất, đó là ngành Dầu khí (75%) và ngân hàng (72%).

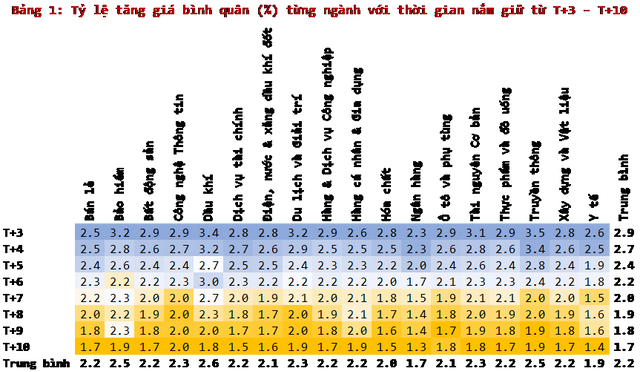

Tuy nhiên, trước tiên hãy nhìn vào mức tăng giá bình quân của từng ngành khi triển khai chiến lược. Chi tiết được liệt kê ở bảng nhiệt đồ (heat map) dưới đây:

|

Dầu khí tiếp tục là một cái tên nổi bật với mức tăng giá bình quân lên đến 2,6%/ngày, sau đó là các ngành Bảo hiểm, Truyền thông với mức tăng giá bình quân 2,5%/ngày. Đáng thất vọng, ngân hàng mặc dù là một trong hai ngành có xác suất có lời cao nhất song lại là ngành có mức tăng giá bình quân khiêm tốn nhất với chỉ 1,7%/ngày.

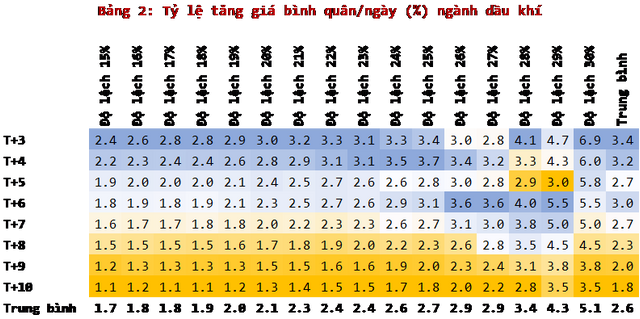

Trước đó, tại phần 2, chúng ta đã chỉ ra Dầu khí là nhóm có kết quả tốt nhất với xác suất sinh lời trên 70% tại tất cả các khung thời gian nắm giữ, cũng như vượt 70% tại 12/16 mức độ phân kỳ khác nhau, một con số rất ấn tượng. Tựu chung lại, có thế thấy rằng, Dầu khí là nhóm ngành có hiệu quả tốt nhất khi chúng ta triển khai chiến lược của BNF tại thị trường Việt Nam.

|

Phân tích sâu hơn về ngành Dầu khí, có thể rút ra một số điểm sau:

- Tại mức độ phân kỳ từ 15%-25%, chiến lược sẽ có hiệu quả cao nhất nếu thời gian nắm giữ là T+3 (hàng vừa về là bán).

- Ở mức độ phân kỳ 26%-29%, thời gian nắm giữ tối ưu là T+6.

- Ngoài ra, ngành Dầu khí cũng đi theo khuôn mẫu chung của chiến lược giao dịch, đó là mức độ phân kỳ càng lớn, thời gian nắm giữ càng ngắn thì mức tăng giá bình quân/ngày càng cao.

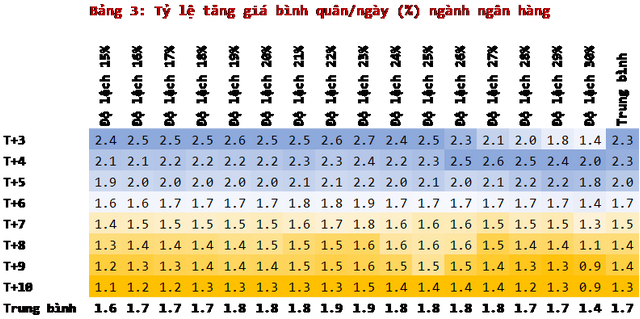

Tiếp theo, hãy cùng theo dõi bảng nhiệt đồ của nhóm ngành ngân hàng, là nhóm có xác suất sinh lời cao thứ 2 với 72%.

|

Về cơ bản, có thể thấy ngành Ngân hàng cũng có những đặc điểm tương tự ngành Dầu khí như đã nói ở trên, song có mức tăng giá bình quân thấp hơn (thậm chí là thấp nhất trong tất cả các nhóm ngành). Ngoài ra, Ngân hàng có một điểm khác biệt so với những nhóm ngành còn lại là tỷ lệ tăng giá bình quân có xu hướng tăng khi mức độ phân kỳ tăng từ 15% đến 23% (tương tự các nhóm ngành khác), nhưng kể từ mức phân kỳ 24% trở đi, tỷ lệ tăng giá bình quân lại giảm dần.

Tuy nhiên, với mức độ ổn định cao về xác suất tăng giá (xác suất sinh lời lớn hơn 70% ở 6/7 khung thời gian nắm giữ và 10/16 mức độ phân kỳ), đây vẫn là một nhóm ngành hấp dẫn và đem lại sự an toàn.

Lời kết:

Như vậy, chúng tôi đã hoàn thành chuỗi bài 3 phần về kiểm định chiến lược giao dịch của “Trader huyền thoại” BNF, bắt đầu từ việc giới thiệu chiến lược của BNF nói chung trong phần 1, tiếp tục bằng việc phân chia ra từng ngành, từng khung thời gian nắm giữ, từng mức độ phân kỳ khác nhau để kiểm định xác suất có lời ở phần 2 và tỷ suất sinh lời ở phần 3.

Chuỗi bài viết đã chứng minh rằng những nhận định của BNF về chiến lược giao dịch Ngược xu hướng là rất chuẩn xác, đó là mỗi ngành nghề khác nhau sẽ có một mức độ phân kỳ khác nhau, cũng như khung thời gian nắm giữ khác nhau để thu được hiệu quả đầu tư cao nhất.

Do đó, NĐT khi thực hiện chiến lược giao dịch của BNF không nên cố định 1 tham số chung cho tất cả các ngành mà nên sử dụng những dữ liệu chi tiết chúng tôi đã liệt kê trong 3 phần vừa rồi để để có thiết lập các tham số phù hợp cho từng ngành.

Không có chiến lược đầu tư hoàn hảo, chỉ có chiến lược đầu tư phù hợp nhất, chúc quý nhà đầu tư thành công trong việc tìm kiếm một chiến lược giao dịch phù hợp nhất cho riêng mình!

| Kiểm định chiến lược giao dịch của “siêu trader” Nhật BNF tại thị trường Việt Nam BNF là một nhà đầu cơ ngắn hạn điển hình, tập trung chủ yếu vào các cổ phiếu quá bán và cổ phiếu mới IPO. ... |

| Kiểm định chiến lược giao dịch của “siêu trader” Nhật BNF tại thị trường Việt Nam (bài 2) Như đã đề cập ở phần 1 về trader Nhật huyền thoại BNF (xem phần 1 tại đây), giao dịch ngược xu hướng (contrarian ... |

Tổng hợp từ nguồn TCBS

Ngân hàng nào lãi suất cao nhất ?

| Ngân hàng | 1 tháng | 6 tháng | 12 tháng |

|---|